[原创] 中国半导体制造的兴盛与隐忧

最近几年,伴随着政府的重视与政策支持,以及产业资本的涌入,使得我国半导体制造业出现了欣欣向荣的局面,特别是在IC设计业快速发展的牵引下,对制造提出了更多的需求,使得相关项目纷纷上马,包括半导体材料(如硅片)、制造设备,以及晶圆代工厂等。

市场充满活力是好事。但在兴盛之下,也存在着隐忧,需要在发展当中尽量规避风险,以使产业更健康地发展下去。

下面就从IC设计、硅片生产、晶圆代工,以及半导体设备这四方面分析一下我们的成绩与不足。

IC设计的牵引

中国半导体产业延续了近年来的增长势头,2018年1~9月全行业增速为22.4%。2018年,我国集成电路产业在不确定因素增加的情况下,特别是受“中兴事件”的影响较大,仍然取得了不错的成绩。IC设计业继续保持着龙头地位。

在ICCAD 2018峰会上,中国半导体行业协会集成设计分会理事长魏少军教授介绍:2018年,我国大陆地区的IC设计企业数量再次大幅上升,全国共有1698家,比2017年的1380家多了318家,数量增长了23%。这是2016年设计企业数量大增600多家后,再次出现企业数量大增的情况。

从统计数量上看,除了北京、上海、深圳等传统设计企业聚集地外,无锡、成都、苏州、合肥等城市的设计企业数量都超过100家,西安、南京、厦门等城市的设计企业数量接近100家,天津、杭州、武汉、长沙等地的设计企业数量也有较大幅度的增加。

2018年全行业销售预计为2576.96亿元,比2017年的1945.98亿元增长32.42%,增速比上年的28.15%提高了4.27个百分点。按照美元与人民币1:6.8的兑换率,全年销售达到378.96亿美元,在全球IC设计业的占比再次提高。

与此同时,我国的IC设计业依然面临着很大的挑战,主要体现在:1、我国芯片设计业提供的产品尚无法满足市场需求,在全球占比较小,而且同比增长不明显(以IC设计业为代表的中国集成电路产品在全球的占比为7.94%,比上年的7.78%仅提升了约0.16个百分点);2、我国IC设计业的主流设计技术并没有太明显的进步。总体技术路线尚未摆脱跟随,跟在别人后面亦步亦趋的现状没有根本改变,产品创新能力还需提高。我国企业依靠工艺和EDA工具进步实现产品升级换代的现象尚无改观。能够自己根据工艺,自行定义设计流程、并采用COT设计方法进行产品开发的企业仍然是凤毛麟角;3、CPU等高端通用芯片领域,由于差距较大,尚无法与国际主要玩家同台竞争。

晶圆供给侧

1月8日,SEMI发布了“2018 年中国半导体硅晶圆展望”(2018 China Semiconductor Silicon Wafer Outlook) 报告,其中指出,中国在2017~2020年间计划新建的晶圆厂数量居全球之冠,预计到 2020 年,中国大陆晶圆厂装机产能将达到每月 400 万片 (WPM) 8 吋约当晶圆,和 2015 年的 230 万片相比,年复合成长率(CAGR) 为 12%,成长速度远高过所有其他地区。

在这样的背景下,不论是中资或外资,皆在中国境内有新建晶圆代工或存储器厂的计划,整体晶圆厂产能更是加速扩张。

然而,挑战也随之而来,那就是硅晶圆供应愈加吃紧,由于晶圆在全球范围内是寡头垄断状态,排名前五大硅晶圆制造商总营收,市占率超过 9 成,在这些厂商严格控制全球产量的情况下,晶圆供不应求。为应对这一困境,中国大陆的中央和地方政府,已将发展境内晶圆供应链列为首要任务,相关项目,特别是12英寸大硅片厂纷纷上马。

在众多硅片生产企业中,中环股份和上海新昇是两家典型代表。

上海新昇是一家初创企业,以生产12英寸晶圆为主业。2014年,上海新阳与兴森科技、新傲科技等合资创立了上海新昇半导体,是国家02专项300mm大硅片项目的承担主体,第一大股东国家大基金旗下的上海硅产业投资有限公司持股62.82%,上海新阳为第二大股东,持股27.56%。

据悉,上海新昇项目总投资68亿元,一期总投资23亿元。新昇半导体一期投入后,预计最终将形成60万片/月的12英寸硅片产能,年产值达到60亿元。项目第一期的正常建设周期为3年,原计划2017年底实现15万片/月的产能,但由于关键设备采购困难等问题,进展不及预期。目前产能为6万片/月。

该公司的12英寸大硅片的主要客户为中芯国际、华力微电子等。此外,该公司大硅片在武汉新芯的认证工作也在进行当中。

天津中环股份则是另一支晶圆生产的重要力量,就在1月7日,该公司发表公告,将发行募集资金总额不超过人民币50亿元。根据他们的规划,这笔资金将主要用在8~12英寸硅片之生产线项目的建设。目标是在三年内建设月产能为75万片8英寸抛光片和月产15万片12英寸抛光片生产线。

中环表示,本次募投项目达产后,有利于巩固和扩大公司在半导体硅片领域的竞争优势,有利于公司持续、快速和健康发展。他们还在公告中透露,公司现有半导体材料中,5~6英寸硅片产销量快速提升,8 英寸硅片已实现量产。本次募投项目投产后,8 英寸硅片产能将进一步增加,并实现 12 英寸硅片的量产。

虽然这两年中国大陆的晶圆生产企业投入颇丰,但由于大都处于发展初期,短期内还难以对那五家国际大厂形成冲击,这些新进供应商还需要几年才能达到大尺寸硅晶圆市场所要求的产能和良率水平。

晶圆代工需求猛增

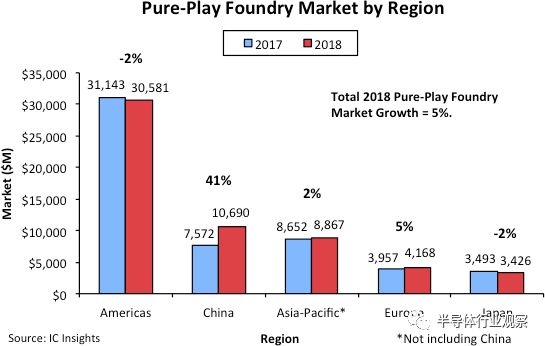

随着我国IC设计业的快速发展,特别是IC设计企业如雨后春笋般地涌现,对晶圆代工服务的需求也在增加。据IC insights统计,2017年,中国纯晶圆代工厂的销售额增长了30%,达到76亿美元,是当年全部纯晶圆代工市场增长9%的三倍。2018年,纯代工厂对中国的销售额增长了41%,是全年整个纯晶圆代工市场增长5%的8倍。

由于2018年中国纯晶圆代工市场增长了41%,使其在全球总份额中的占比同比增加了5个百分点,达到19%,超过了亚太地区所占比例。总体而言,中国基本上包揽了2018年全部纯晶圆代工市场的增长额度。

2018年,所有主要的纯晶圆代工厂在中国的营收都实现了两位数的增长,受益最大是台积电。继2017年增长44%之后,2018年,台积电在中国大陆的销售额再次飙升61%,达到60亿美元。大陆市场基本上也是台积电去年销售额增长的主要来源,销售额占比从2016年的9%增加到2018年的18%。

随着中国大陆在纯晶圆代工市场中的份额迅速增长(从2015年的11%,到2018年的19%),吸引了许多纯晶圆代工厂落地中国大陆扩展IC生产,全球七大纯晶圆代工厂中的每一家都计划增加中国晶圆制造产量,包括台积电,GlobalFoundries,UMC,Powerchip和TowerJazz这五家非中国大陆本土代工厂。

半导体设备

SEMI指出,由于2018年晶圆厂投资暴增,使中国大陆超越台湾地区,成为全球第二大半导体设备消费市场,仅次于韩国。

在供给侧,虽然我国的半导体设备具备了一定的产业基础,但是技术实力与国外相比仍存在较大的差距。即使在发展水平相对较高的 IC 封装测试领域,我国与先进国际水平相比仍然存在较大差距。尤其是单晶炉、氧化炉、 CVD 设备、磁控溅射镀膜设备、 CMP 设备、光刻机、涂布/显影设备、 ICP 等离子体刻蚀系统、探针台等设备市场几乎被国外企业所占据。另外,我国本土半导体设备企业数量不算少,但总体不强,

目前,国产半导体设备处于局部有所突破,但整体较为落后的状态。尤其与应用材料、 ASML等相比,国产半导体设备公司的实力仍然偏弱,绝大部分企业无法达到国际上已经实现量产的10nm工艺,部分企业突破到28nm或14nm工艺,但在使用的稳定性上与国际巨头差距较大。

中国大陆市场对半导体设备的需求量巨大,然而,在如此之大的市场中,中国大陆本土的IC设备厂商所能占有的份额,最多也就是5%。这种巨大的市场容量与极为有限的设备输出水平形成了强烈的反差。其结果就是,我们要花大量的外汇去购买美日欧厂商的先进设备,使得贸易逆差和产业安全问题难以避免。

中国大陆对半导体设备的渴求程度,从下图中也可窥到一斑。在过去的十几年中(图中从2004年开始计算),全球的IC及元器件制造、封测等工厂在所使用的设备方面的投入逐年稳步上升,2017年,全球相关厂商共投入了560亿美元,用于购买各种设备,这比2016年的400亿美元提升了38%,这个上升幅度是很大的。

之所以在2017年出现了这么大幅度的增长,一方面是因为全球半导体产业从2014年之前的缓慢复苏和低速增长(由于2008年爆发经济危机,半导体行业低迷了好几年,2011年才恢复正增长,但年增长率也只有1%左右),而从2015年开始,增长幅度快速提升,使得全球半导体行业又开始火热了起来。在这样的背景下,2017年全球半导体设备支出才出现了同比提升38%的情形。

以上是全球的驱动因素,除此之外,还有一个巨大的驱动力,就是中国大陆半导体产业的快速跟进。2014年,集成电路产业发展纲要推出,同年“大基金”成立,在中央和各地方政府的大力推动和扶持下,一批晶圆代工厂项目上马、筹建,目前已建和筹建的约有30座左右。这同时带动了IC设计及相关服务业的兴起,2018年,大陆的IC设计企业已经接近1700家.此外,还带动了产业链下游的封装测试企业的积极性,扩展生产线,购入先进设备,以应对上游企业和潜在客户爆发式的增长。

面对这种在相对短的时间内,资金大量涌入、诸多大项目快速上马的情形,有人称之为半导体界的大跃进。不管是不是大跃进,客观情况要求我们必须大力发展半导体产业。然而,在谋求跨越式发展的同时,产业安全问题似乎不应该被忽视:由于中国大陆对半导体设备的需求量巨大,而且这种需求还在不断加强,而与之相对应的,如前文所述,未来几年,我国本土厂商的设备在全球市场份额当中所占比例最多不过5%,而且还是以中低端设备为主。这种情况持续下去的话,产业安全将会面临挑战。

结语

综上,在IC设计业的推动下,我国的半导体制造发展得红红火火,但在热闹的背后,也有隐忧,需要稳扎稳打,夯实基础,一步一个脚印地发展。