[原创] 过去十年是半导体领先厂商最好的十年

半导体发展有很鲜明的周期性,而每一个周期都有自己的时代标志,比如上世纪70年代的大型计算机,上世纪90年代的个人电脑,还有过去十年以智能手机为代表的移动终端。当然,时代的标签不一定是唯一的,只是在代表性上分了主次,比如过去十年的半导体产业还有一个可以作为标签的就是并购。

可以这样说,过去十年是半导体产业领先厂商快速发展和整合资源最好的十年。

疯狂并购过后,寡头效应已经形成

不管是资金还是政策,过去十年对于半导体产业而言都是利好的,让并购成为了厂商快速发展的法宝,用这样的方式稳固自身优势,提升自己的核心竞争力。根据IC Insights研究报告指出,市值排名靠前的半导体厂商的市场占比在过去十年中一路飙升。

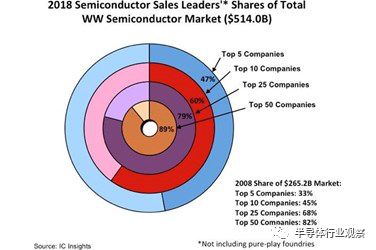

2018半导体市场前N大厂商占比图

从上图我们可以看到,排名前5位的半导体厂商占2018年全球半导体总销售额的47%,比10年前增长了14个百分点。将范围放宽,2018年排名前50的半导体厂商占据了去年全球半导体市场总额5140亿美元的89%,比2008年的82%份额增长了7个百分点。

总体而言,与10年前的2008年相比,2018年全球半导体市场前5大,前10大和前25大厂商的市场份额分别增加了14,15和11个百分点。

形成寡头效应的主要原因是半导体产业过去十年内发生了众多并购,在一些年份里面,并购的方式和规模堪称野蛮。让我们简单回顾一下过去十年内那些具有代表性的并购案:

-

2011年TI(德州仪器)以65亿美元并购了NS(国家半导体);

-

2011年高通以32亿美元收购了Wi-Fi无线芯片供应商Atheros;

-

2012年MTK(联发科)以1105亿新台币收购晨星;

-

2012年Micron (美光)收购破产的Elpida(尔必达);

-

2013年紫光集团先后以18亿美元和9亿美元收购展讯和瑞迪科;

-

2013年Avago(安华高)以66亿美元收购存储芯片制造商LSI;

-

2014年Cypress(赛普拉斯)和Spansion(飞索)宣布合并;

-

2014年Global foundries(格罗方德)收购IBM半导体业务;

-

2014年ADI(亚德诺半导体)收购微波公司HITTITE;

-

2014年Infineon (英飞凌)30 亿美金收购美国国际整流器公司IR(International Recifier);

-

2014年美国半导体厂商高通以25亿美元收购了英国芯片厂商CSR。

进入2015年之后,半导体产业的合并和收购开启了疯狂模式:

-

2015年3月2日,NXP(恩智浦)并购飞思卡尔,合并成为总资产400亿美元的半导体公司;

-

2015年5月8日,Microchip收购Micrel,总金额约8.39亿美元;

-

2015年5月28日,Avago以总计约370亿美元的现金和股票收购博通,新博通成为在美国营收仅次于英特尔和高通的厂商;

-

2015年6月,Intel(英特尔)以167亿美元收购Altera(阿尔特拉);

-

2015年10月,Western Digital(西部数据)以约190亿美元收购存储芯片厂商SanDisk(闪迪);

-

2015年10月,半导体设备制造商Lam Research(科林研发)以约106亿美元收购其竞争对手KLA-Tencor(科磊);

-

2015年11月,ON Semiconductor(安森美半导体)以24亿美元现金收购Fairchild Semiconductor International(飞兆半导体国际公司);

-

2015年12月,Micron 以总金额1300亿元收购华亚科全部股权;

-

2016年1月,Microchip宣布以36亿美元收购同行Atmel;

-

2016年7月,ADI以148亿美元收购凌力尔特;

-

2016年7月,软银以320亿美元收购英国芯片设计公司ARM;

-

2016年9月,瑞萨以32亿美元收购Intersil(英特矽尔);

-

2017年2月3日,Amkor安靠收购NANIUM;

-

2017年3月28日,TDK收购欧洲ASIC大厂ICsense;

-

2017年3月31日,ADI收购宽带GaAs和GaN放大器专业公司OneTree Microdevices;

-

2017年3月13日,英特尔以约153亿美元收购了全球最大的高级驾驶辅助系统(ADAS)供应商Mobileye。

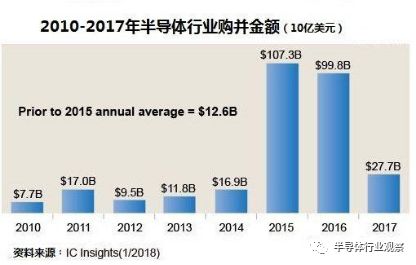

从2017年下半年开始,半导体产业可以明显地感觉到政策收紧,并购开始变得困难,在经历了2015年和2016年连续两年1000亿美元的并购狂潮之后,2017年并购金额缩水到了277亿美元。高通收购恩智浦屡次不过关让后续很多收购都蒙上了阴影。

2010-2017半导体并购金额

进入2018年情况略有好转。2018年上半年,Microchip以约83.5亿美元并购美高森美,以贝恩资本牵头的财团在2018年6月初以约180亿美元完成对东芝芯片业务的收购,这两起并购案都具有一定的规模。进入2018年下半年,2018年7月份,Marvell宣布以60亿美元完成对Cavium的收购;2018年9月份,瑞萨电以约67亿美元收购美国Fabless厂商IDT;2018年10月份,闻泰科技以251.54亿元并购安世半导体;2018年11月,II-VI以约为32亿美元并购Finisar。加上博通计划以189亿美元收购软件公司CA,这些案例都让产业看到资本再次活跃的希望。IC Insights认为,并购在未来几年还将持续发生,这样的方式可能会将顶级厂商的股价提升至更高的水平。

经过了十年的整合,半导体产业链各环节基本都有领先厂商落位。从效果来看,并购整合的方式让半导体领先厂商的发展速度也得到了提升。IC Insights研究报告指出,当前世界前50大半导体厂商2018年销量下滑的只有三家,富士通是唯一一家两位数销售下滑的厂商。并且,前50大半导体厂商中有5家在2018年的增长率超过了30%。

不可否认的是,在全球经济下行的大背景下,未来几年很难重现2015年和2016年的疯狂局面,产业发展增速也将回落。台积电创始人张忠谋预测,未来10年半导体产业成长率优于全球GDP约2-3个百分点,年复合成长率达4.5%-5.5%。相比较2018年的16%增速明显放缓了。

未来十年,半导体市场的机会在哪里?

过去的十年有智能手机,有快速整合,还有全球经济高速增长。2019年伊始,我们发现这些优势都随着过去十年成为了历史,新的形势是智能手机触及天花板,半导体寡头效应已成,经济也开始增速放缓。那么,未来十年半导体的机会在哪里?

半导体行业团体世界半导体贸易统计组织(WSTS)在2018年6月5日发布预测称,2019年半导体产业预计仅增长4%,增至4837亿美元,增长放缓的主要的原因是存储价格下降。存储市场增速从2017年的62%到2018年的27%,预计2019年只有4%。但存储的需求是稳定的,尤其是NAND闪存的需求在迅速扩张。因此,在未来十年中的前几年我们至少能在NAND闪存上看到稳定的机会,国产半导体厂商紫光集团旗下的武汉存储器厂已经开始试产这方面的产品。

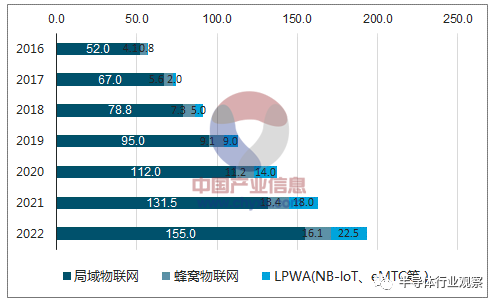

分析师认为智能手机市场接下来的变动对于半导体产业的影响已经有限,未来十年物联网将为半导体产业发展带来结构性的变化,物联网被认为是继计算机、互联网之后又一次科技革命,下一个十年很可能是移动智能交棒给物联网的时代。根据BergInsight等机构预测的数据显示,2022年全球物联网终端总数达到 193.1 亿部,其中蜂窝物联网 16.1 亿部、LPWA 22.5 亿部、局域物联网 155亿部。从当前发展的态势来看,2022 年中国将成为全球最大的物联网市场。参考中国信通院的报告,预计2022 年中国物联网终端总数将达到 44.8 亿部,年复合增长率超过25%。众所周知,半导体行业是一个十分看重出货量的领域,只有足够大的芯片出货量才能让半导体产业健康、稳定地发展。从芯片/模组、网路连接到应用层和集成管理平台,物联网将为半导体产业提供庞大的设备需求,成为一个万亿级别的蓝海。

全球物联网终端总数预测

上一个十年的后半程,人工智能开始爆发,大量资本流入了这个领域,但是不得不说更多的项目是在炒作概念。下一个十年,人工智能将进入大规模商用阶段,各种各样的智能终端设备将出现在人们的生活中。根据艾瑞咨询的数据,2020年全球人工智能市场规模约1190亿元人民币,未来10年人工智能将会是一个2000亿美元的市场,成长空间非常巨大。IBM研究部高级副总裁John E. Kelly博士认为这个市场可能会更大,他表示:“在现有的15亿至20亿美元的信息技术产业之上,人工智能有2万亿美元的决策支持机会。”

探讨未来十年半导体产业的机会,汽车半导体市场是一个值得关注的具体应用市场。中国汽车工业协会预估,中国国产汽车平均搭载芯片数量将从2017年的580颗增至2022年的934颗,复合年增长率达10%。这样的比例乘以汽车千万级别的销量在未来也会是一个可观的市场。

过去十年和未来十年的中国半导体

过去十年的半导体发展让我们看到了半导体圈子的发展法则,就是强者恒强,行业内领先厂商的话语权和地位日益凸显。

由于消费电子制造产业迁移到中国的缘故,中国半导体厂商在近几年的发展速度明显高于全球的平均增速,过去十年中国在面板和封测行业取得了不俗的成绩。不过由于半导体技术自主研发周期长,且在并购上屡屡受挫,国产半导体厂商在其他方面的落后局面还是很严重的,大部分半导体元器件依然靠着进口。好在政府层面意识到了这个问题,资金和政策都在向半导体产业倾斜。以晶圆代工投资为例,据统计2017-2020年,全球将有62座新晶圆厂投产,其中将有26座建于中国大陆,中国将成为全球晶圆厂投资最高的地区。

过去的十年,有一个国产半导体厂商必须注意的问题就是长期在低端产品领域打价格战,长远来看这对于企业和产业都没有好处。这和资本对半导体产业不熟悉也有很大的关系,无视半导体产业的周期性而一味地施加盈利压力,在这种情况下,能够拿出低端产品参与市场竞争已经算是有实力的团队。另外,资源错配的现象在近一两年较为明显,尤其是人才方面,人才没有在合适的岗位,而是在价高的岗位上;此外,产业热爆发带来的创业热让有限的资源进一步分散,从世界半导体发展的历史来看,领头羊企业的带动作用极为明显,过度资源分散和这一规律显然是背道而驰。

未来十年,国产半导体厂商还是要扮演追赶的角色,继续借助国内物联网、人工智能等高速发展的产业优势,完善半导体产业链的布局。当前,国内半导体产业最为薄软的环节是设备、基础架构和EDA软件,在这方面国产厂商的成绩近乎为零。半导体材料也是国产半导体厂商必须要攻克的难题,当前制造芯片的19种主要材料中,日本有14种居全球第一。国产半导体厂商在制造上花了大力气,如果材料不突破,未来也可能出现有锅无米的尴尬局面。

第三代半导体是未来几年国产厂商的重大机遇。第三代半导体主要包括碳化硅(SiC)、氮化铝(AlN)、氮化镓(GaN)、金刚石、氧化锌(ZnO),随着工艺成熟和成本降低,第三代半导体逐渐进入硅基半导体市场,有望引领新一轮产业革命。据Yole统计,碳化硅方面,Infineon和Cree已经占据市场份额的68%,紧随其后的是ROHM和意法半导体。第三代半导体是一个资金和技术都高度密集的产业,美国等发达国家已经抢先布局并取得了一定成效,中国这一块起步晚,但是我国在照明领域的技术领先可以提供一定的技术支持,华润华晶微电子和华虹宏力已经成为国产厂商这一领域的代表企业。并购的路走不通,国产厂商在未来几年只能靠刻苦研发来攻破第三代半导体的原始创新。

总体而言,未来十年是中国半导体厂商在不友好的全球半导体大环境下争夺话语权的十年。面对半导体产业投资规模大,研发周期长以及更新迭代快的特点,中国半导体厂商如何迎头赶上是接下来十年的重点。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 三方联合,上海国际汽车电子与半导体应用展览会将于明年4月在上海举办

- 2 6月5-7日,南京见!2024南京国际半导体博览会邀您共赴盛会

- 3 从芯来到“香山”,芯华章助力国产RISC-V生态做了哪些事?

- 4 电源管理芯片市场的一匹黑马