射频前端产业链深度解读

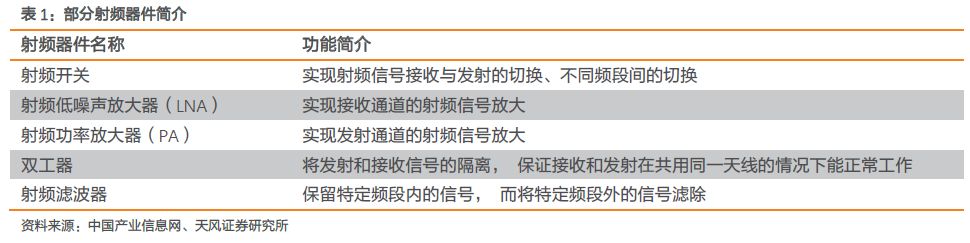

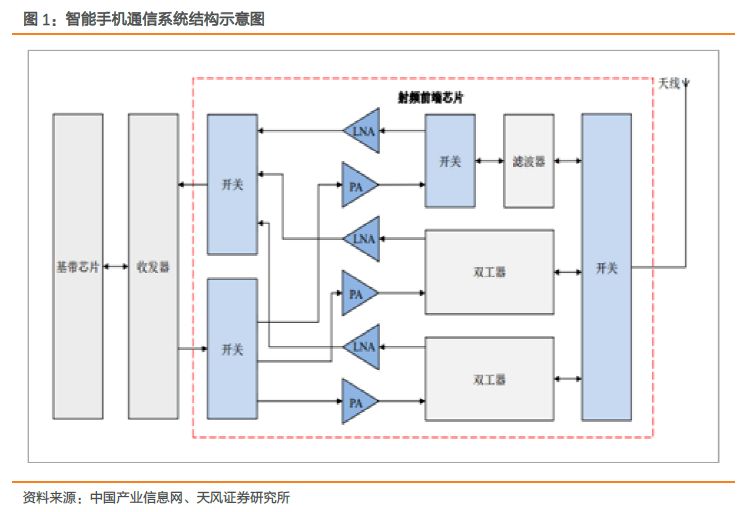

终端设备的无线通信模块主要分为天线、射频前端模块(RF FEM)、射频收发模块、以及基带信号处理器四部分。 其中射频前端是无线连接的核心 ,是在天线和射频收发模块间实现信号发送和接收的基础零件。

射频前端芯片主要是实现信号在不同频率下的收发,包括射频功率放大器(PA)、射频低噪声放大器(LNA)、射频开关、滤波器、双工器等。目前射频前端芯片主要应用于手机和通讯模块市场、WiFi路由器市场和通讯基站市场等。

射频前端芯片市场规模主要受移动终端需求的驱动。 近年来,随着移动终端功能的逐渐完善,手机、平板电脑等移动终端的出货量持续上升,而射频前端的市场规模也随之上升。根据 Gartner 统计,包含手机、平板电脑、超极本等在内的移动终端的出货量从2012年的22亿台增长至2017年的23亿台,预计未来保持稳定。

终端消费者对移动智能终端需求大幅上升的原因,主要是移动智能终端已经成为集丰富功能于一体的便携设备,通过操作系统以及各种应用软件满足终端用户网络视频通信、微博社交、新闻资讯、生活服务、线上游戏、线上视频、线上购物等绝大多数需求。

随着 5G 商业化的逐步临近,5G标准下现有的移动通信、物联网通信标准将进行统一,因此未来在统一标准下射频前端芯片产品的应用领域会被进一步放大。同时,5G下单个智能手机的射频前端芯片价值亦将继续上升, 预计未来射频前端市场也会继续保持增长。

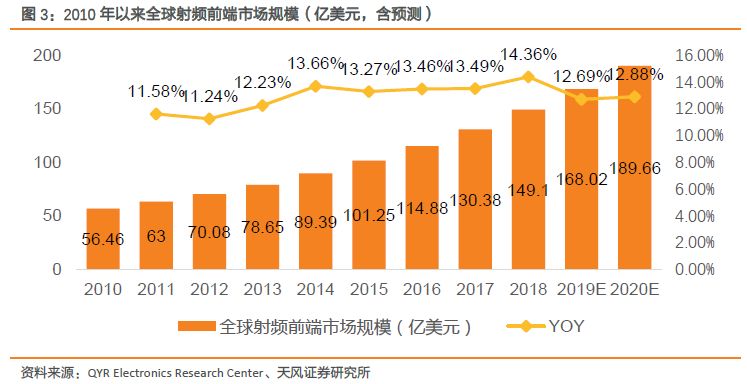

根据QYR Electronics Research Center的统计,从2010年至2018年全球射频前端市场规模以每年约13%的速度增长,2018年达149.10亿美元,未来将以 13%以上的增长率持续高速增长,2020年接近190亿美元。

目前正是4G网络向5G网络转型升级的阶段,未来全球射频前端市场规模将迎来大规模扩张。预计2023年全球射频前端市场规模将增长至313.10亿美元。

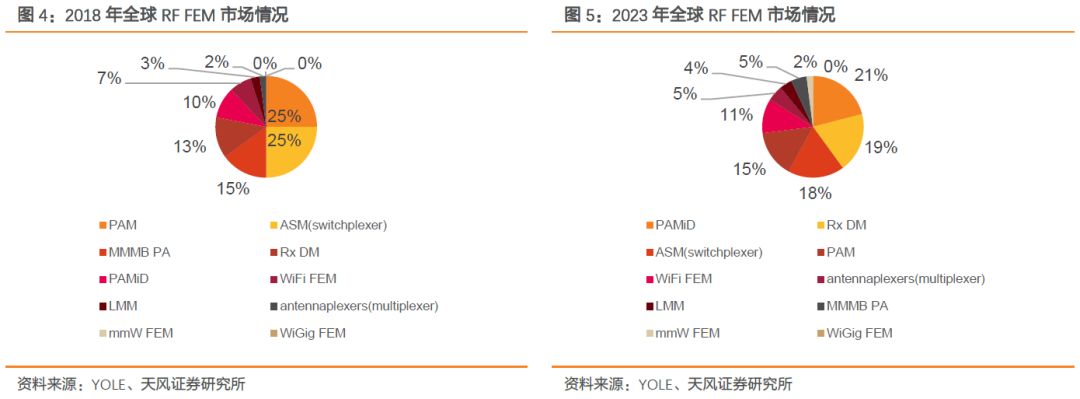

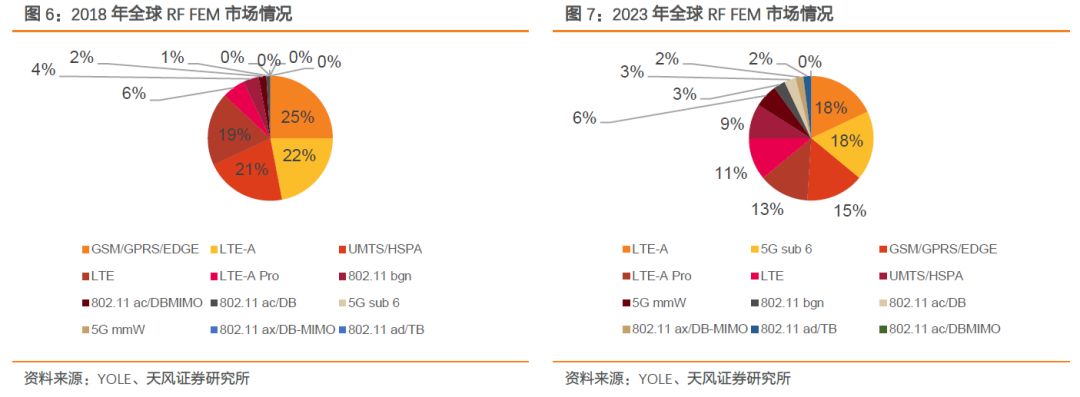

根据YOLE的统计数据,2018年全球RF FEM(射频前端模块)消费量为96亿个,预计未来随着5G的不断发展,2023年全球RF FEM消费量将增长至135亿个。

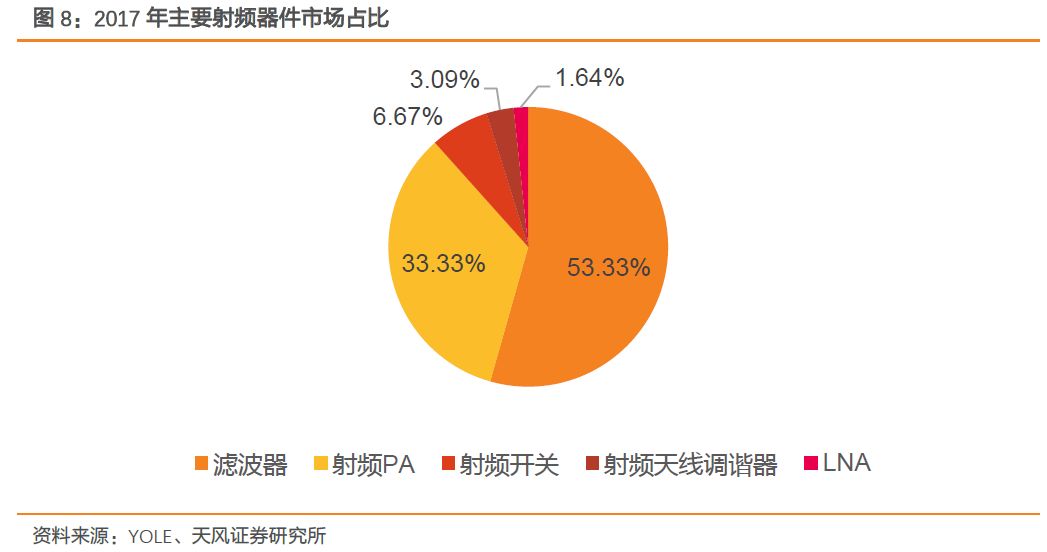

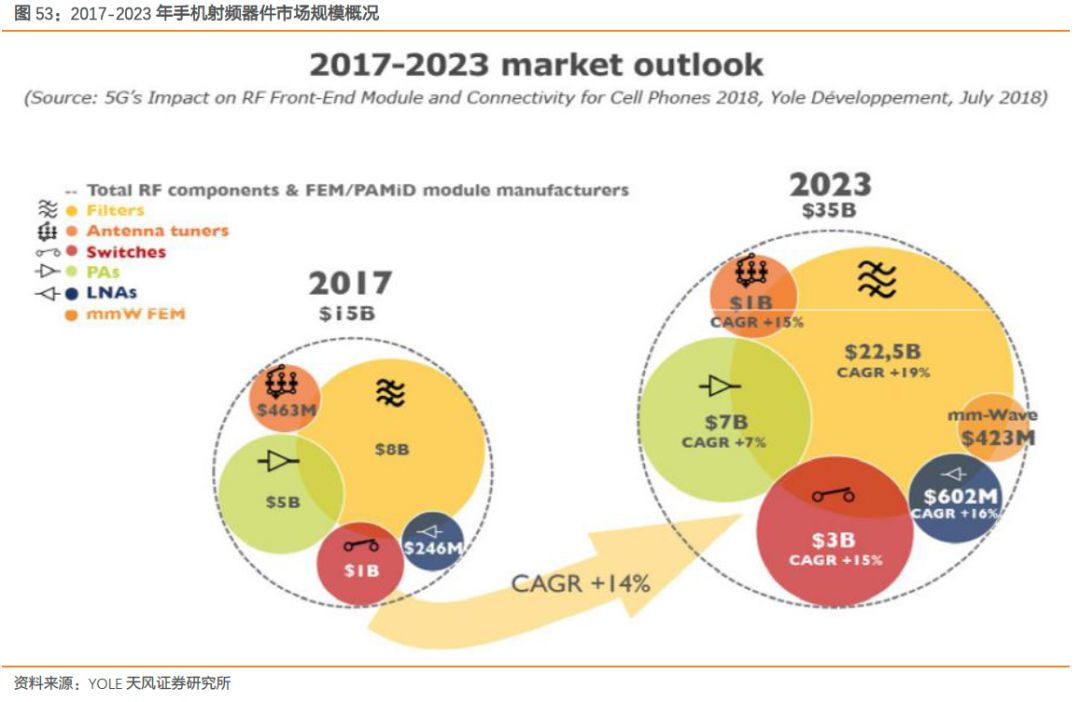

射频器件主要包括射频开关和LNA,射频PA,滤波器,射频天线调谐器和毫米波FEM等。 根据YOLE的统计数据,2017年全球射频器件市场中,滤波器市场占比约53.3%,射频PA市场占比约为33.3%,而射频开关约为6.7%,射频天线调谐器约为3.1%,LNA约为1.6%。

滤波器: 射频器件最大的细分市场

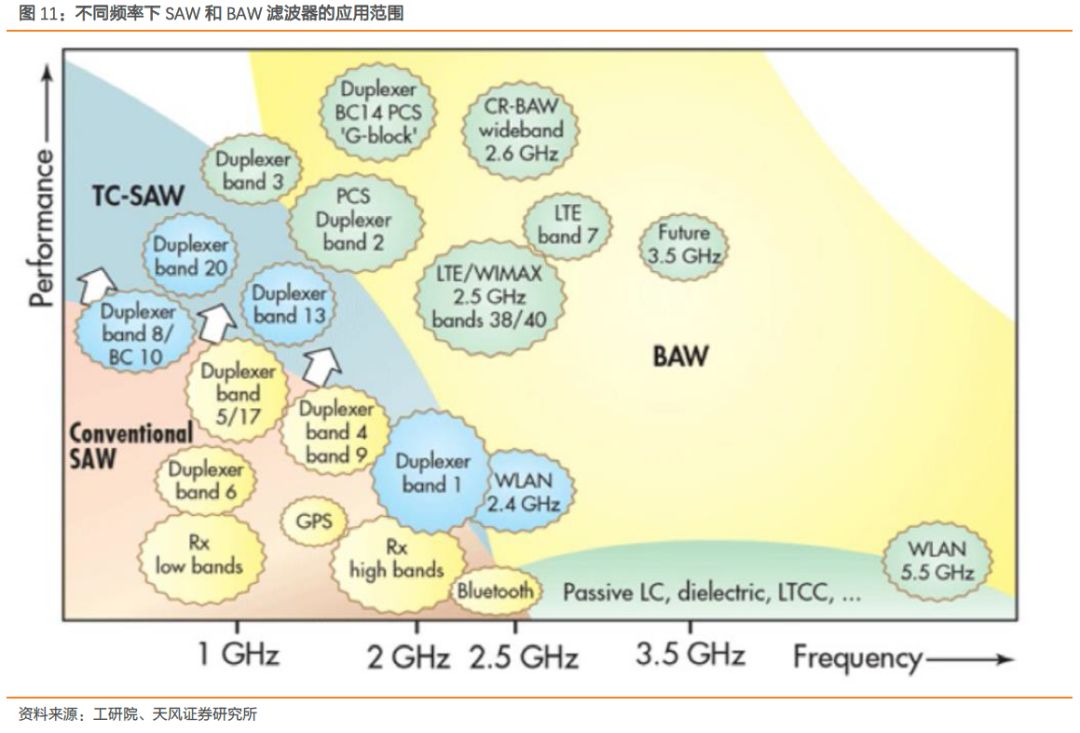

射频滤波器包括声表面滤波器(SAW,SurfaceAcousticWave)、体声波滤波器(BAW,Bulk Acoustic Wave)、MEMS滤波器、IPD(Integrated Passive Devices)等。 SAW和BAW滤波器是目前手机应用的主流滤波器。

SAW滤波器的基本结构由压电材料衬底和2个 IDT(Interdigital Transducer)组成。IDT是叉指换能器——交叉排列的金属电极。下图中左边的IDT把电信号转成声波,右边IDT把声波转成电信号。

SAW滤波器频率上限为2.5~3GHz。 频率高于1.5GHz时,其选择性降低。在约2.5GHz处,其仅限于对性能要求不高的应用,而且SAW滤波器易受温度变化的影响。未来SAW滤波器的发展趋势是小型片式化、高频宽带化、降低插入损耗以及降低成本。

BAW滤波器更适合于高频,同时对温度变化不敏感,具有插入损耗小、带外衰减大等优点。 BAW是3D腔体结构,能量损失小,Q值高,滤波效果更好,尤其适用于2GHz以上之频段,对于5G sub-6G U有明显优势。

BAW滤波器制造工艺步骤是SAW的10倍,但因其在更大晶圆上制造的,每片晶圆产出的BAW器件也多了约4倍。 尽管如此,BAW的成本仍高于SAW。

BAW滤波器一般工作在1.5~6.0GHz,因此在3G/4G智能手机内所占的份额迅速增长。但并不意味着SAW滤波器完全失去市场。二者会分别在中高频和低频发挥各自优势并在一段时间并存。 2GHz以下SAW的市场占有率仍比较大,2GHz以上BAW的市场占有率会比较高。

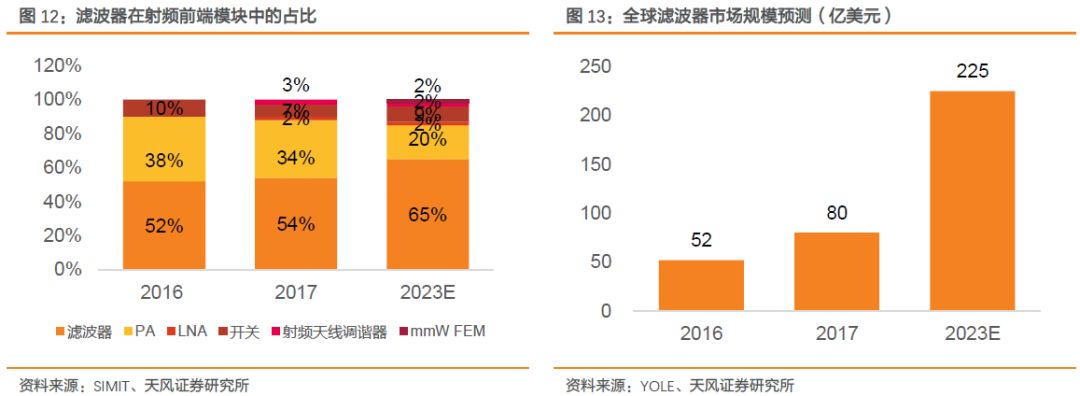

滤波器是射频前端市场中最大的业务板块。 根据YOLE的报告显示,滤波器全球市场规模将从2017年的约80亿美元增长至2023年的225亿美元,CAGR达19%,市场空间广阔。

滤波器是射频器件潜力最大的市场之一,滤波器的市场的驱动力来自于新型天线对额外滤波的需求,以及多载波聚合(CA)对更多的体声波(BAW)滤波器的需求。 根据观研天下的预测,在3G向5G演进的过程中,滤波器的单机价值量将成倍增长。3G设备的滤波器单机价值为1.25美元,4G设备为4美元,而到了5G时代预计将达到10美元以上。

随着手机的频段不断增加,所需滤波器的需求量也成正比上升。Skyworks预计2020年5G应用支持的频段数量将翻番, 新增50个以上通信频段,全球2G/3G/4G/5G网络合计支持的频段将达到91个以上。频段数上升将带来射频滤波器使用数量增多。理论上每增加一个频段需增加2个滤波器。由于滤波器集成于模组,二者并不是简单的线性增加的关系。

在5G时代为了实现高带宽,载波聚合技术的路数必须上升。 载波聚合技术是指使用多个不相邻的载波频段,每个频段各承载一部分的带宽,这样总带宽就是多个载波带宽之和。目前载波聚合技术在4G已经得到了广泛应用。载波聚合路数的上升也意味着频带数量的上升,从而催生出对更多滤波器的需求。

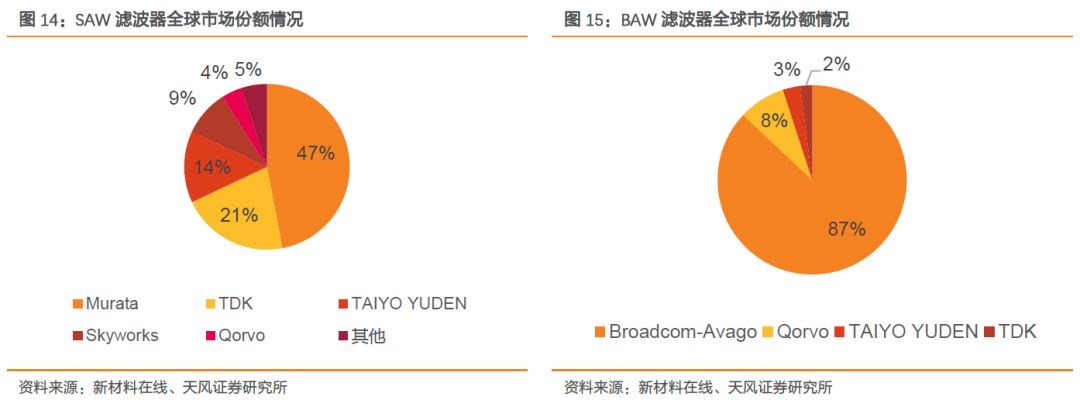

目前全球SAW和BAW滤波器市场均被国际巨头垄断。 在SAW滤波器市场,前五大厂商(Murata、TDK、TAIYO YUDEN、Skyworks、Qorvo)占据了95%的全球市场;而在BAW滤波器市场中,仅Broadcom-Avago一家就占据了87%的全球市场份额,而且全球市场均被国外大厂垄断。 目前国内尚无大批量生产和出货的射频滤波器的企业。

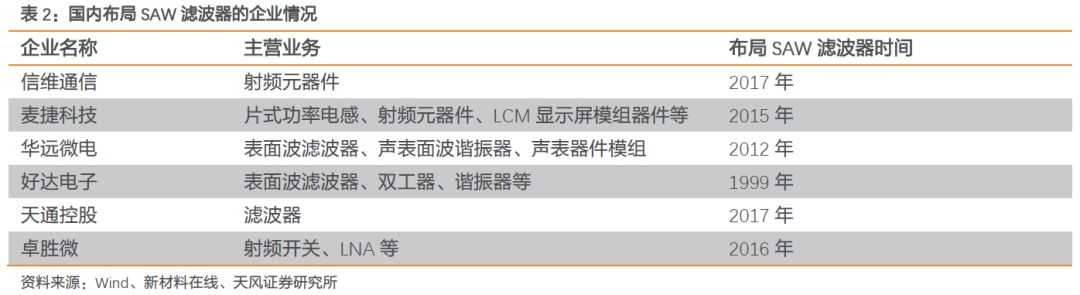

SAW滤波器可满足约1.5GHz以内的频率使用,BAW滤波器则可应用于更高频率。SAW滤波器无法满足高频段的使用条件,因此BAW滤波器成为市场新焦点,是未来5G时代发展的主要方向,但是技术难度也较大, 因此国内厂商目前主要布局还是在SAW滤波器,BAW滤波器还处于研发阶段。

目前国内布局SAW滤波器的企业有麦捷科技、瑞宏科技、信维通信、中电德清华莹、华远微电、无锡好达电子等,虽取得一定进展,但在大批量生产和出货能力方面仍有追赶空间。但是由于射频芯片市场的投入相对较小,因此是一个很好的尝试点和突破口, 国产滤波器有望实现突破。

射频PA:国外巨头占据主导地位

射频功率放大器(PA)是射频系统的关键模块,它需要把发射机的低功率信号放大到足够大,才能满足通讯协议的要求。PA直接决定了手机无线通信的距离、信号质量,甚至待机时间,是射频系统中的重要部分。

随着无线通讯协议的发展,数据率越来越高,同时无线调制方式也越来越复杂,手机频段持续增加,PA的数量也随之增加。根据StrategyAnalytics的数据,4G多模多频手机所需PA芯片5~7颗,预计5G时代手机内的PA或多达16颗。 而根据YOLE的报告显示,2017年全球射频PA市场为50亿美元,预计随着5G的推广,2023年射频PA全球市场将达到70亿美元,CAGR为7%。

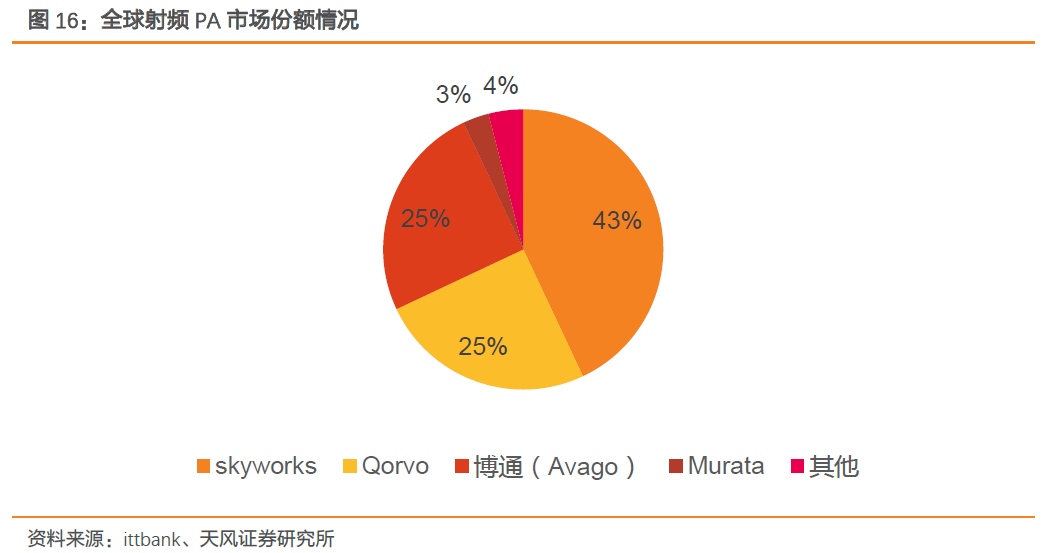

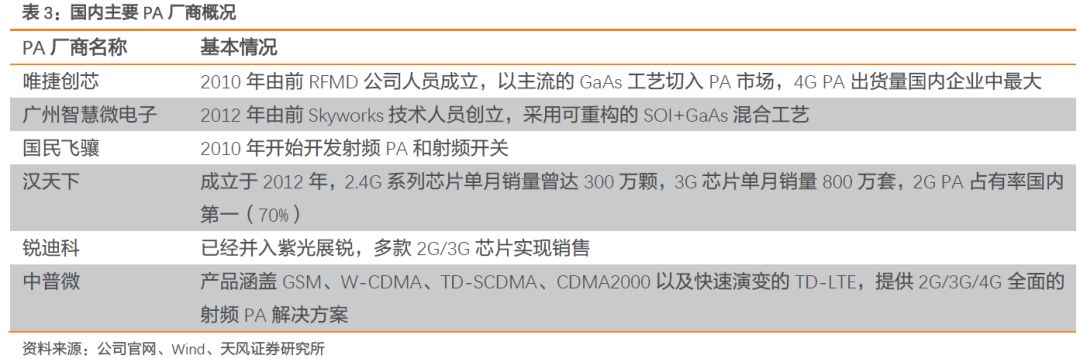

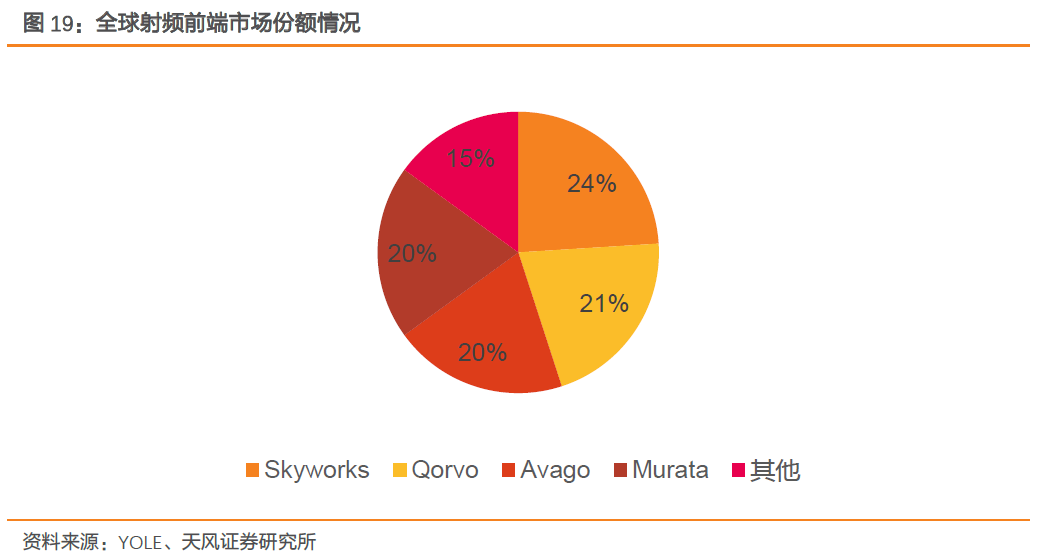

全球PA市场绝大部分份额被Skyworks、Qorvo、Broadcom、Murata占据,合计市场份额为96%。

国内的射频PA厂商也正在兴起。国内的射频PA设计公司(Fabless)有近20家,主要有汉天下、唯捷创芯、紫光展锐等。国内晶圆代工厂商主要有三安光电、海特高新等, 国产射频PA有望实现突破。

射频开关和LNA:未来市场空间广阔

由于移动通讯技术的变革,智能手机需要接收更多频段的射频信号, 对于射频开关的需求也随之提升。 根据 Yole Development 的总结,2011 年及之前智能手机支持的频段数不超过 10 个,而随着 4G 通讯技术的普及,至 2016 年智能手机支持的频段数已经接近 40 个;因此,移动智能终端中需要不断增加射频开关的数量以满足对不同频段信号接收、发射的需求。

根据QYR Electronics Research Center的统计,2010年以来全球射频开关市场经历了持续的快速增长,2018年全球市场规模达到16.54亿美元,随着 5G 商业化的推进,预计2020年市场规模将达到 22.90亿美元。2018-2023年间,全球射频开关市场规模的年复合增长率预计达 16.55%。

随着移动通讯技术的变革,移动智能终端对信号接收质量提出更高要求,需要对天线接收的信号放大以进行后续处理。一般的放大器在放大信号的同时会引入噪声,而射频低噪声放大器能最大限度地抑制噪声,因此得到广泛的应用。

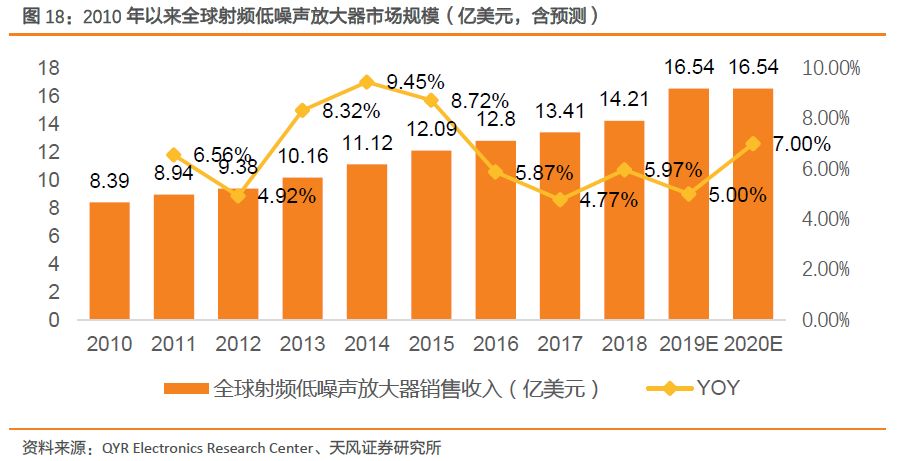

根据QYR Electronics Research Center的统计,2018 年,全球射频低噪声放大器(LNA)市场规模已达 14.21 亿美元。随着4G的普及, 智能手机中天线和射频通路的数量增多,对射频低噪声放大器的数量需求迅速增加, 因此预计在未来几年将持续增长,到2020年,其市场规模将在5G商业化建设迎来发展高峰,在2023年达17.94亿美元。

射频前端市场:国外大厂垄断,国内厂商突围

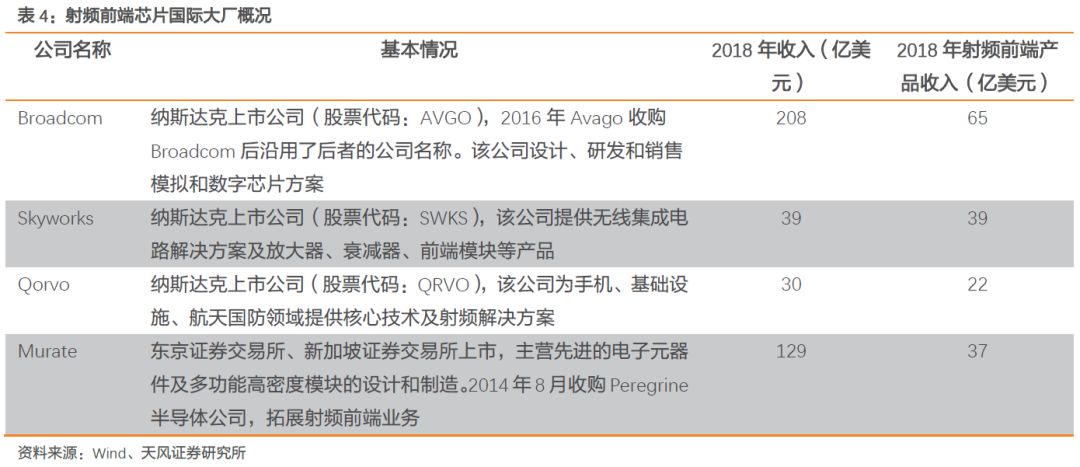

现阶段,全球射频前端芯片市场主要被国外大厂占据。 射频前端芯片的主要欧美日传统大厂包括Broadcom、Skyworks、Qorvo、Murate等。全球射频前端市场集中度较高, 前四大厂商合计占据全球85%的市场。

从国际竞争力来讲,国内的射频设计水平还处在中低端。 例如国内的PA和射频开关相关厂商,射频芯片厂商销售额大约3亿美金。全球PA和开关射频产品需求金额大约60亿美金。可见,国内厂商依然在起步阶段,市场话语权有限;滤波器方面,国内厂商销售总额不到1亿美金,全球市场需求在90亿美金。

国内射频芯片产业链已经基本成熟,从设计到晶圆代工,再到封测,已经形成完整的产业链。而行业内也涌现出了一批射频前端新兴企业,例如锐迪科、国民飞骧、唯捷创芯、韦尔股份、卓胜微等。

射频前端产业链日趋成熟

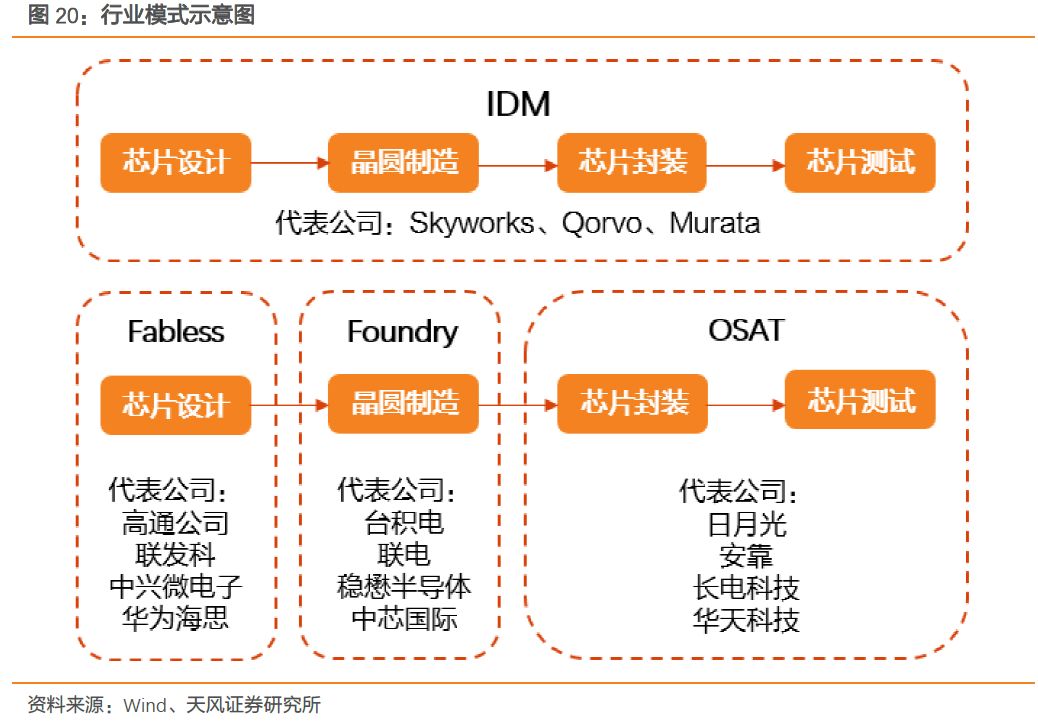

射频前端半导体产业链生态将迎来新的变化,推动产业链公司迎新机遇 。目前射频前端半导体产业由IDM模式主导。射频前端主要产品的市场均被几大国际巨头垄断。随着5G到来, 以高通为代表的Fabless厂商试图凭借基带技术切入射频前端领域 ;同时以华为为代表的设备商对于上游供应链的把控和“国产替代”需求也将重塑产业链格局,国内设计厂商有望迎来替代机遇, 我们看好未来射频前端的国产替代逻辑。

IDM模式仍为行业主流

射频前端产业链根据分工的不同可以分为芯片设计、晶圆制造和封装测试三个环节。 而 IDM(Integrated Device Manufacturing,垂直整合制造)模式是指垂直整合制造商独自完成集成电路设计、晶圆制造、封测的所有环节,因此该模式对技术和资金实力均有很高的要求,所以目前只有国际上成功的大型企业采纳IDM模式,如Skyworks、Qorvo、Murata、Broadcom等。

1987 年台湾积体电路公司(TSMC)成立以前,集成电路产业只有IDM一种模式,此后,半导体产业的专业化分工成为一种趋势。出现垂直分工模式的根本原因是半导体制造业的规模经济性。 但是现今IDM 厂商仍然占据主要地位,主要是因为IDM 企业具有资源的内部整合优势、技术优势以及较高的利润率:

1. 资源的内部整合优势。 在IDM 企业内部,从IC 设计到完成IC制造所需的时间较短,主要的原因是不需要进行硅验证(SiliconProven),不存在工艺流程对接问题,所以新产品从开发到面市的时间较短。而在垂直分工模式中,由于Fabless 在开发新产品时,难以及时与Foundry 的工艺流程对接,造成一个芯片从设计公司到代工企业的流片(晶圆光刻的工艺过程)完成往往需要6-9 个月,延缓了产品的上市时间。

2. 技术优势。 大多数IDM 都有自己的IP(Intellectual Property,知识产权)开发部门,经过长期的研发与积累,企业技术储备比较充足,技术开发能力很强,具有技术领先优势。

3. 较高的利润率。 根据“微笑曲线”原理,最前端的产品设计、开发与最末端的品牌、营销具有最高的利润率,中间的制造、封装测试环节利润率较低。

目前射频前端行业仍然以IDM模式为主导。 射频与功率器件集成度不高,设计变化不多,设计环节附加值较低,而且材料结构与工艺密切相关,而工艺又决定了产品最终的电学性能,材料、设计、制造与封测一体相关,这几个因素是射频器件竞争的主导性因素。所以 全球成功的射频或功率器件公司,多数都采用IDM模式。

随着通信技术的不断发展,手机等移动终端对于射频前端的要求也越来越高。一方面,手机等终端需要的射频前端的数量在上升,射频前端在手机成本的比重也越加上升;另一方面,随着对便携性和轻薄化的要求越来越高,而需求的射频前端数量也在不断增长,这时射频前端厂商只能增加集成度以把整个射频系统的实际尺寸控制在合适的范围内。

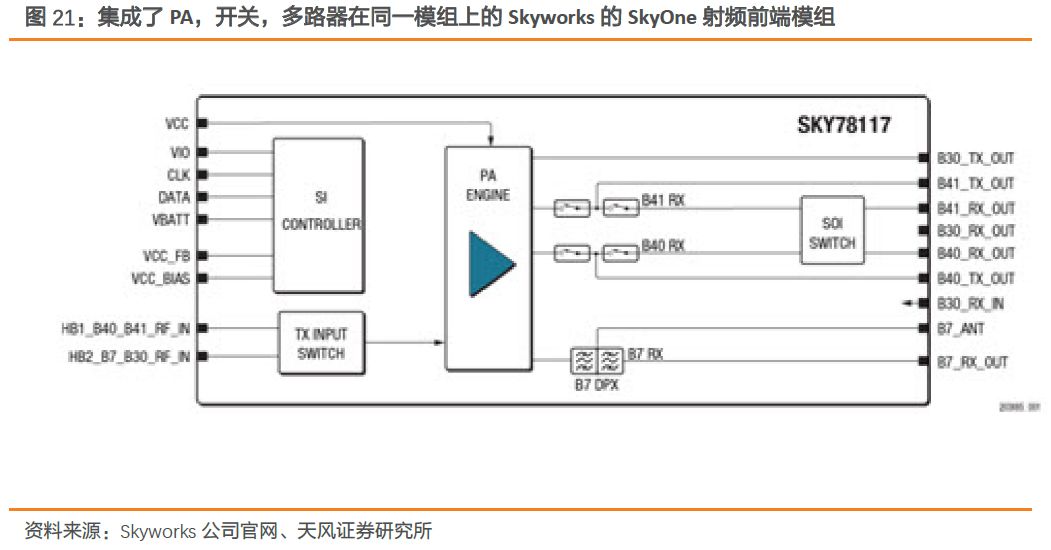

目前,已经有一些厂商在研发把低噪声放大器和开关模组集成在一起的方案,例如Skyworks的SkyOne模组(集成了PA,开关,多路器在同一模组上)。未来随着通信技术和生产工艺的不断发展,我们可望看到集成度更高的射频前端。

射频前端行业兼并收购不断,巨头不断扩大业务版图。 越来越多的厂商也在纷纷加大在射频前端方面的投入,希望在未来的5G浪潮中分一杯羹。例如联发科计划收购络达科技布局射频PA,紫光展讯整合锐迪科买入射频PA行业,而国际巨头Skyworks联手松下组建合资公司开发SAW滤波器,而巨头Qorvo则由主营滤波器的RFMD和主营射频PA的Triquint合并而成。

有很多特殊的半导体产品适用IDM而不是代工模式,例如模拟器件。 模拟器件和数字器件不一样。数字器件的敏感度一般来说不那么高,它追求摩尔定律,要求线宽越来越小、功耗越来越少、成本越来越低,而单位面积上晶体管的数目要越来越多,它需要最先进的工艺和技术。

模拟器件则非常敏感,只要一个参数有变化,整体功能就会改变很多。譬如模拟器件里面的一个电容或电感的尺寸,稍微大一点或者小一点效果就会差很多。 所以模拟器件更需要有一条专门为它服务的生产线。

混合信号、模拟和功率半导体器件都不需要使用7纳米、14纳米的工艺,它需要的是稳定性和可靠性,需要对它的工艺流程进行量身定做, 因此很多模拟器件是没有代工工厂(Foundry)的,譬如5G通讯中用到的氮化镓(GaN), 目前这种高功率芯片的大企业有Skyworks(思佳讯)、Qorvo、Sumitomo(住友)、Murata(村田)、NXP(恩智浦)、AVAGO(安华高)等,都是IDM公司。

射频前端产业目前是IDM模式最成功的领域。 就在其它半导体芯片市场(如处理器、SoC等)Fabless模式占据大半江山的时候, 在射频前端市场仍然是IDM独大,这是因为射频前端设计需要仔细结合器件制造工艺,有时候甚至会为了设计而调整工艺。 目前射频前端领域的巨头Skyworks, Qorvo等都有自己的生产线,随着未来5G时代对射频前端器件的要求越来越高,制造工艺越来越复杂, 预计IDM模式仍然将在未来的射频前端行业占据主导地位。

“基带供应商切入射频前端市场+整机商把控供应链国产替代”,Fabless迎来发展机遇

IDM模式虽然有这么多的好处, 但是IDM模式最大的局限就在于对市场的反应不够迅速。 由于IDM 企业的“质量”较大,所以“惯性”也大,因此对市场的反应速度会比较慢。 其次,半导体产业所需的投资十分巨大,沉没成本高。 晶圆生产线投资较大,而且每年的运行保养、设备更新与新技术开发等成本占总投资的比例较高。这意味着除了少数实力强大的IDM厂商有能力扩张外,其他的厂商根本无力扩张,因此便催生出了Fabless模式。

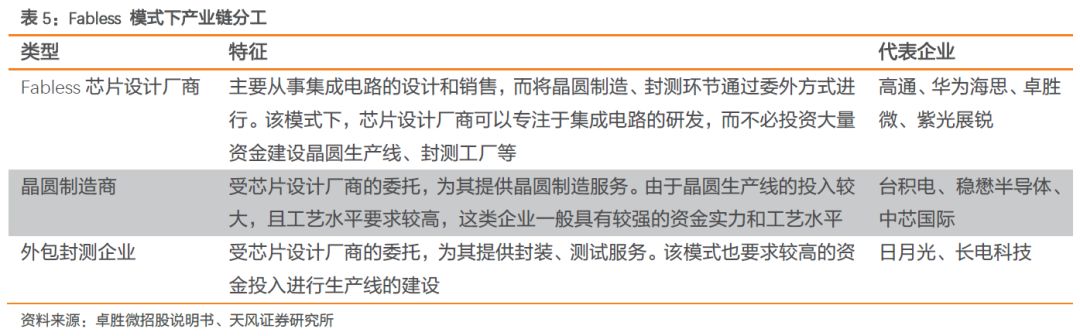

在Fabless模式下,集成电路设计、晶圆制造、封测分别由专业化的公司分工完成,此模式中主要参与的企业类型有芯片设计厂商、晶圆制造商、外包封测企业。采用Fabless模式的公司处于产业链上游,技术密集程度高,芯片设计厂商在该种模式下起到龙头作用,统一协调芯片设计后的生产、封测与销售。

高通借助基带技术优势,涉足5G射频模组,产业秩序面临改变。 RFIC巨头高通和射频前端大厂TDK合资成立了RF 360, 使得高通拥有了提供从基带Modem SoC,RFIC到射频前端完整解决方案的能力。

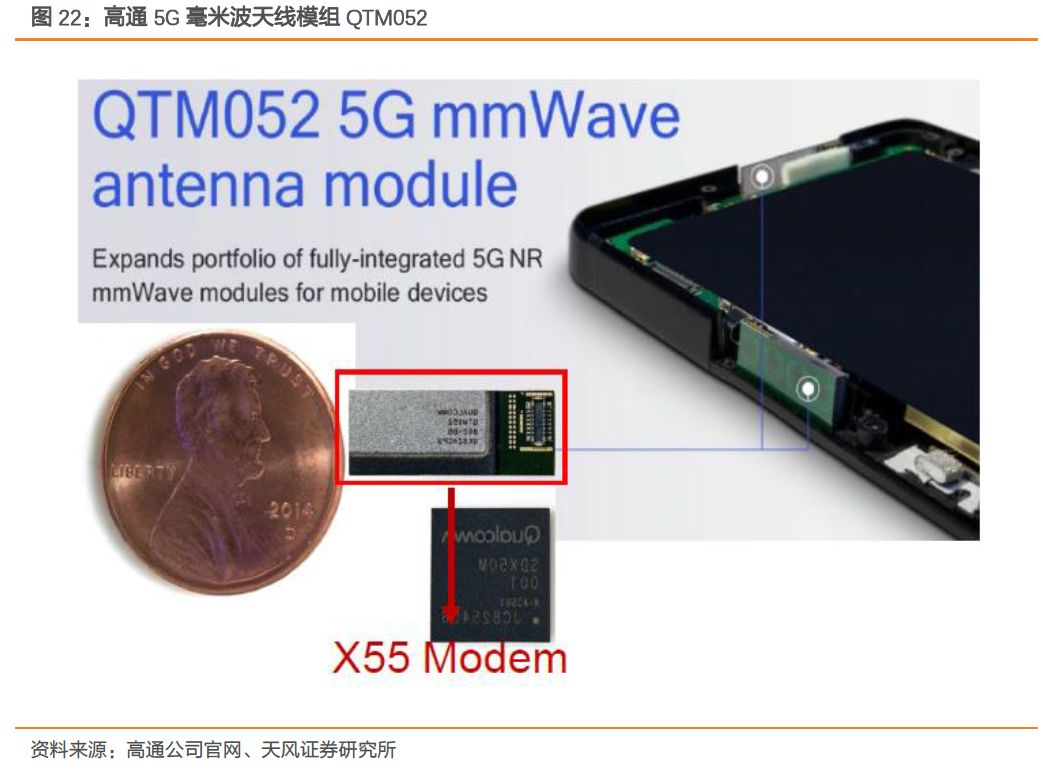

高通于2018年推出全球首款5G毫米波天线模组QTM052, 该模组包含毫米波IC、1x4天线阵列、射频收发器(transceiver)、电源管理IC、射频前端元件(放大器、滤波器、低杂讯放大器.等),并采用AiP(Antenna in Package)封装技术,使得模组宽度仅约1美分硬币的1/3宽,其搭配高通5G Modem(X50)晶片,获得优异的射频性能表现,可大幅简化手机系统厂商需面对的复杂射频通讯设计问题,预计此模组将用在三星(S10)、Sony、LG、小米、OPPO、Google等2019年的5G手机上。

目前Qorvo、Broadcom、Skyworks主要占据4G LTE/Sub-6G领域,而高通则选择深耕5G毫米波市场,并不断拉大与竞争对手的差距。 预计高通的进入将深刻地改变射频前端产业秩序。

同时 ,以华为为代表的设备商对于上游供应链的把控和“国产替代”需求也将重塑产业链格局 ,国内设计厂商有望迎来替代机遇, 我们看好未来射频前端的国产替代逻辑。 国内射频器件的生产厂商以Fabless为主,在代工厂工艺的挹注下,产业链将迎来加速国产替代的机遇。目前国内代表公司有海思半导体,卓胜微,VanChip,Ampleon,慧智微等。

5G赋能射频前端产业

射频前端芯片是移动智能终端产品的核心组成部分,追求低功耗、高性能、低成本是其技术升级的主要驱动力,也是芯片设计研发的主要方向。

射频前端芯片与处理器芯片不同,后者依靠不断缩小制程实现技术升级,而作为模拟电路中应用于高频领域的一个重要分支, 射频电路的技术升级主要依靠新设计、新工艺和新材料的结合。

由于5G时代对用户体验速率、连接数密度、端到端时延、流量密度、移动性和峰值速率等提出了更高的要求,所以对射频前端芯片也提出了更高的要求,只有抓住了新工艺和新材料等关键升级路线,才能享受5G时代带来的高速增长红利。 因此我们应该重点关注射频前端的新材料氮化镓(GaN)和前沿的封装技术SiP/AiP。

氮化镓:未来5G射频前端新秀

氮化镓:性能优异的第三代半导体材料

半导体材料共经历了三个发展阶段:

1. 第一阶段是以Si、Ge为代表的第一代半导体材料

2. 第二阶段是以GaAs、InP等化合物为代表的第二代半导体材料

3. 第三阶段是以GaN、Sic、ZnSe等宽禁带半导体材料为主的第三代半导体材料

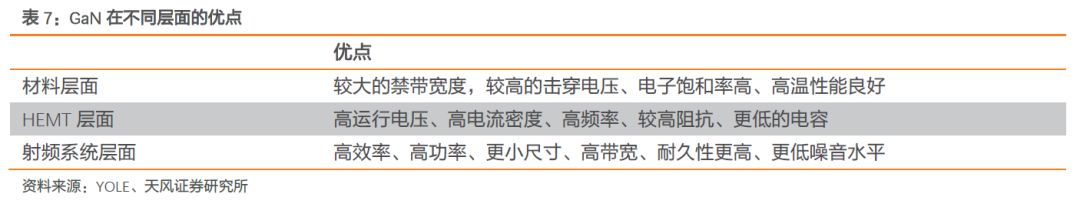

其中,第三代半导体材料具有很多优异于第一和第二代半导体材料的性能特点:第一,具有较大的禁带宽度,较高的击穿电压,耐压性能较好,更适合应用大功率领域;第二电子饱和速率较高,弥补了电子迁移率的缺陷;第三高温性能良好,减少了附加散热系统的设计成本;第四,发展前景广阔, 在高频、高温、大功率等领域有很大发展潜力。 因此氮化镓(GaN)凭借其优异的性能而成为目前研究的热点内容。

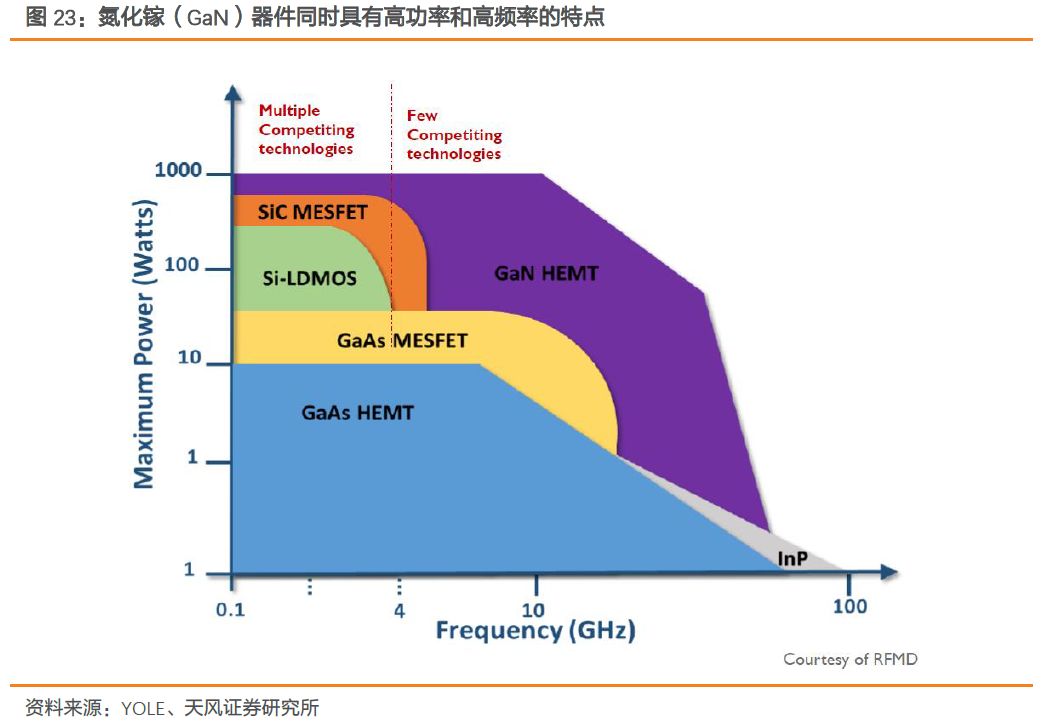

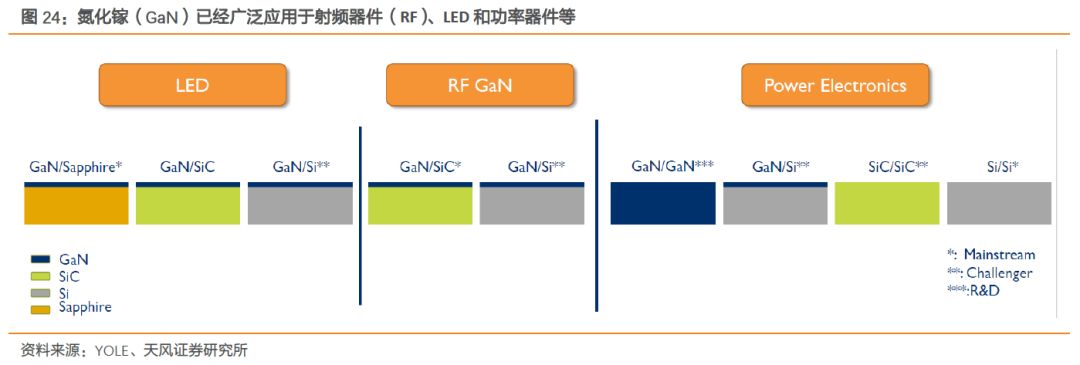

正是由于氮化镓优异的性能,目前氮化镓已经成为射频器件(RF)、LED和功率器件等的应用热点,尤其是氮化镓同时可以满足高功率和高频率的特点,并且在高频下拥有更高的功率输出和更小的占位面积,目前已经成为射频器件应用的热点和最优选择之一。

当前基站与无线回传系统中使用的大功率射频器件(功率大于3瓦),主要有基于三种材料生产的器件,即传统的LDMOS(横向扩散MOS)、砷化镓(GaAs),以及新兴的氮化镓(GaN)。

根据Yole的预测,未来5到10年,砷化镓在大功率射频器件市场上所占比例基本维持稳定, 但LDMOS与氮化镓将呈现出此消彼长的关系。 2025年,LDMOS占比将由现在的40%左右下降到15%,而氮化镓将超越LDMOS和砷化镓,成为大功率射频器件的主导工艺,占比到2025年可达45%左右。

氮化镓是拥有宽禁带的材料,其禁带宽度(3.4eV)是普通硅(1.1eV)的3倍,击穿电场是硅材料的10倍,功率密度高,可以提供更高的工作频率、更大的带宽、更高的效率,可工作环境温度也更高。由于成本优势,LDMOS在低频仍有生存空间,但氮化镓已经在向低频渗透,例如在2.6GHz频段,也开始出现氮化镓方案。

由于工艺输出功率特性限制,LDMOS在3.5GHz及以上频率不能提供足够大的功率,所以从3.5GHz到未来的毫米波,高频应用中氮化镓不是去替代LDMOS,而是开辟全新的市场空间。 氮化镓拥有全面的优势,无论是带宽、线性度、增益还是效率,硅器件都无法与氮化镓竞争。

根据Compound Semiconductor的预测, 预计2018年开始GaN的出货量将超过LDMOS ,通信市场氮化镓的应用前景广阔。

随着通信技术不断向高频演进,氮化镓是必然的选择。 因为需要更大的带宽,更好的线性度,5G和高频化应用,让氮化镓大有用武之地。在5G时代,未来一台基站里面就要用几百个PA(功率放大器),而5G的基站部署数量将呈指数形式增长,所以在5G时代,射频器件产业将比以往大得多。

硅基氮化镓(GaN-on-Si):最有前景的衬底技术

目前来看,GaN主要有三种类型的衬底,分别是硅基、碳化硅(SiC)衬底和金刚石衬底。

金刚石衬底氮化镓(GaN-on-Diamond):制造较为困难,但是优势明显:在世界上所有材料中金刚石的热导率最高(因此最好能够用来散热)。使用金刚石代替硅、碳化硅、或者其他基底材料可以把金刚石高导热率优势发挥出来,可以实现非常接近芯片的有效导热面。

碳化硅衬底氮化镓(GaN-on-SiC):这是射频氮化镓的“高端”版本,SiC衬底氮化镓可以提供最高功率级别的氮化镓产品,可提供其他出色特性,可确保其在最苛刻的环境下使用,但是成本相对较高。

硅基氮化镓(GaN-on-Si):这种方法比另外两种良率都低, 不过它的优势是可以使用全球低成本、大尺寸CMOS硅晶圆和大量射频硅代工厂。 因此,它可以以价格为竞争优势对抗现有硅和砷化镓技术,从而实现对现有市场份额的替代。

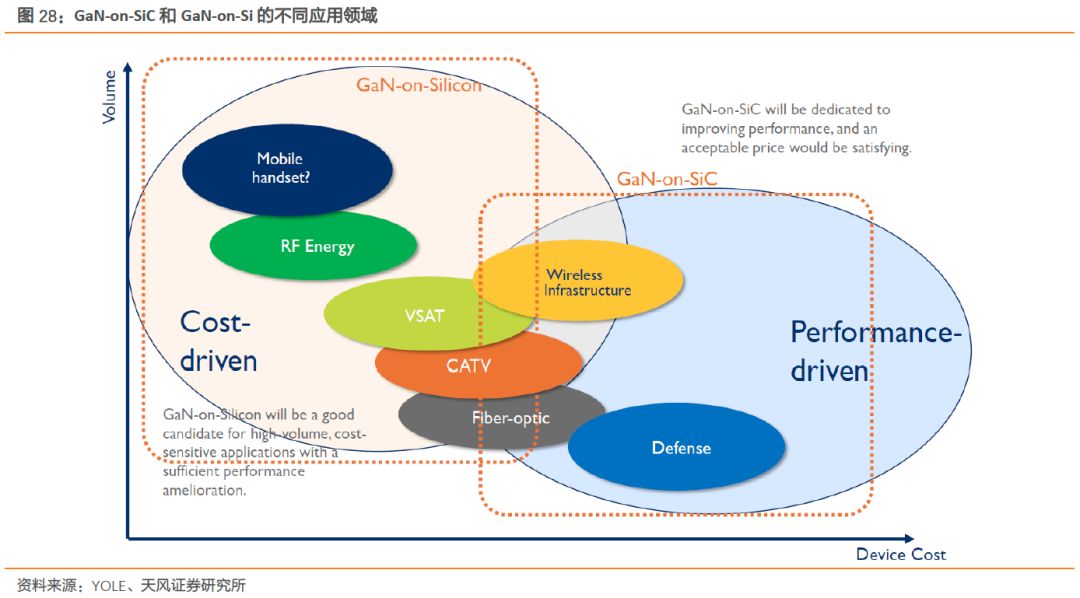

GaN-on-SiC目前主导了RF GaN行业,已渗透到4G LTE无线基础设施市场,预计将部署在5G sub-6Ghz的RRH架构中。与此同时,经济高效的LDMOS技术也取得了显著进步,可能会对5G sub-6Ghz有源天线和大规模多输入多输出(MIMO)应用中的GaN解决方案发起挑战。不过,这可能需要以降低效率为代价,从而带来功耗的增加,对于5G的大规模部署来说是不可持续的。

GaN-on-SiC是以性能为导向的,而GaN-on-Si作为潜在的挑战者是以成本为导向的,并且可以满足更大的出货量需求。 根据YOLE的报告预计,GaN-on-Si可以基于全球现有的低成本、大尺寸CMOS硅晶圆和大量射频硅代工厂实现更快的大规模量产,硅基氮化镓器件工艺能量密度高、可靠性高,晶圆可以做得很大,目前在8英寸,未来可以做到10英寸、12英寸,晶圆的长度可以拉长至2米。

硅基氮化镓器件具有击穿电压高、导通电阻低、开关速度快、零反向恢复电荷、体积小和能耗低、抗辐射等优势。针对RF产品更易于扩展,未来GaN-on-Si将广泛应用于手机、射频器件、VSAT等领域。随着5G技术的不断推进和渗透率的不断提升, YOLE预计未来GaN-on-Si的市场份额将超过GaN-on-SiC。

氮化镓:未来市场空间广阔

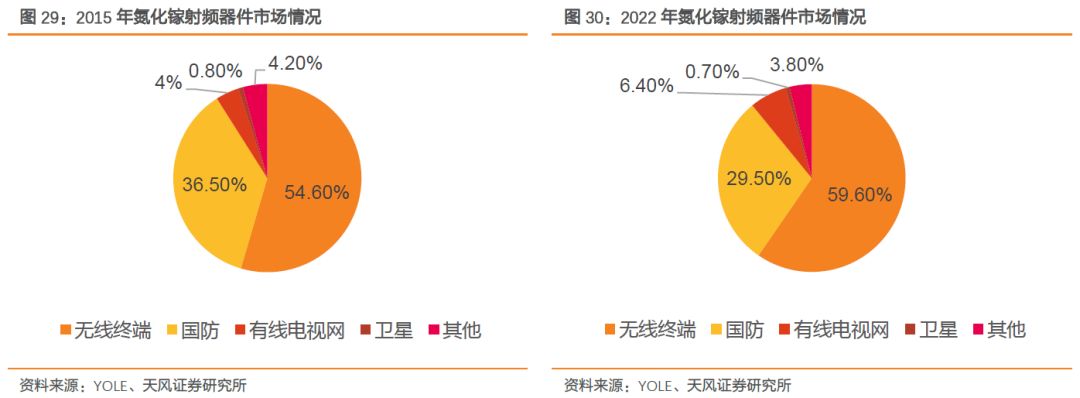

根据YOLE的统计数据显示,2015年氮化镓射频器件的市场规模为2.98亿美元,主要应用领域为无线终端,占比为54.6%,YOLE预计,随着5G的不断发展,氮化镓射频器件的市场规模也会随之增长, 预计在2022年氮化镓射频器件的全球市场规模为7.55亿美元,年复合增长率CAGR为14% ,其中无线终端的占比将进一步上升至59.6%。

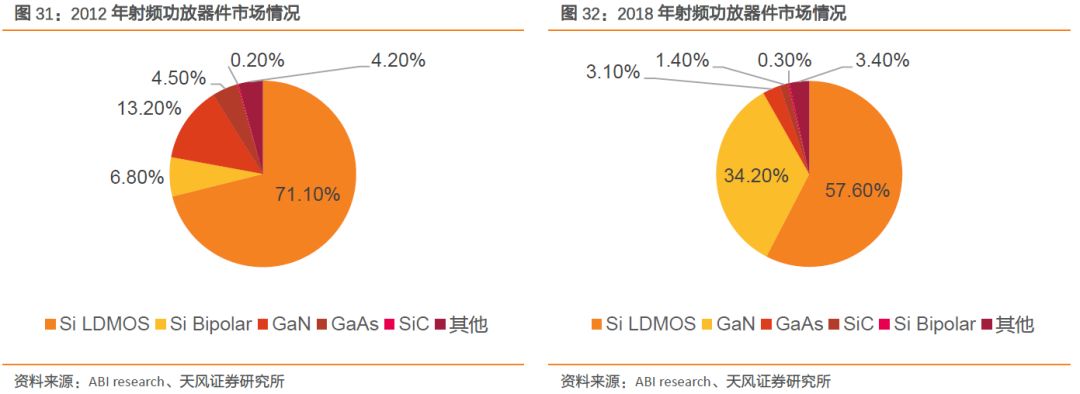

根据ABI research的数据,2012年射频功率放大器市场中,LDMOS市场有率为第一,占比为71%,而GaN为13.2%,到了2018年,LDMOS市场占有率下降为57.6%,GaN上升至第二名,占比为34.2%,GaN发展势头良好,我们预计在5G时代GaN的市场占比将进一步上升。

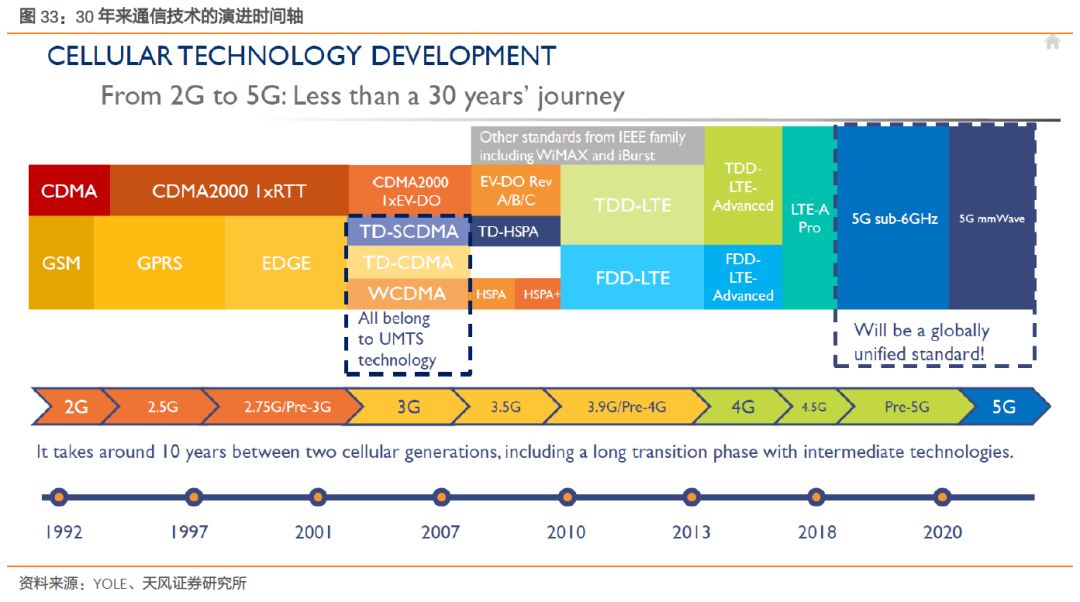

未来射频前端市场,尤其是GaN射频前端市场的应用主要是无线终端, 包括5G智能手机和基站。 而根据过去30年从2G到5G的发展历程来看,一般一代通信技术需要10年的时间来演进,这包括了两代通信技术之间较长的转换期,而目前正处于Pre-5G的阶段,预计5G时代的真正到来将在2020年之后,那个时候将迎来市场的高峰。

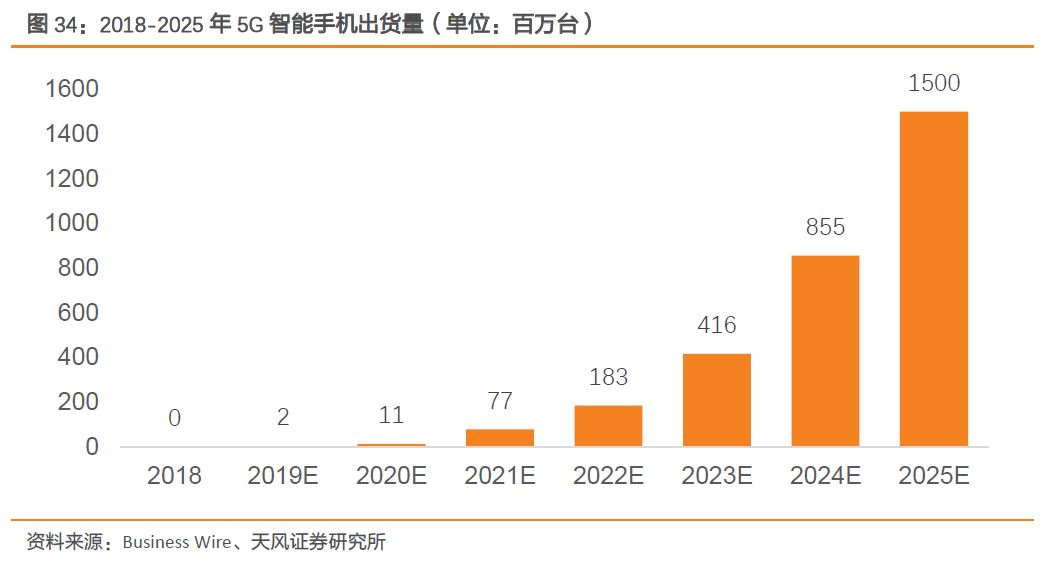

根据Business Wire的预测,2019年将会有第一批5G智能手机上市,随后5G智能手机市场出货量将迅速上升,预计将在2025年达到15亿台,而射频前端市场尤其是GaN射频前端市场也会随之迅速增长。

基站市场方面,根据ABI research和YOLE的数据,2018年全球GaN基站市场为34亿元人民币,而中国GaN基站市场为17亿元人民币;预计到2024年,全球GaN基站市场将增长至98亿元人民币,而中国GaN基站市场将达到59亿元人民币。

SiP+Antenna封装:未来5G新趋势

SiP是超越摩尔定律的必然选择路径

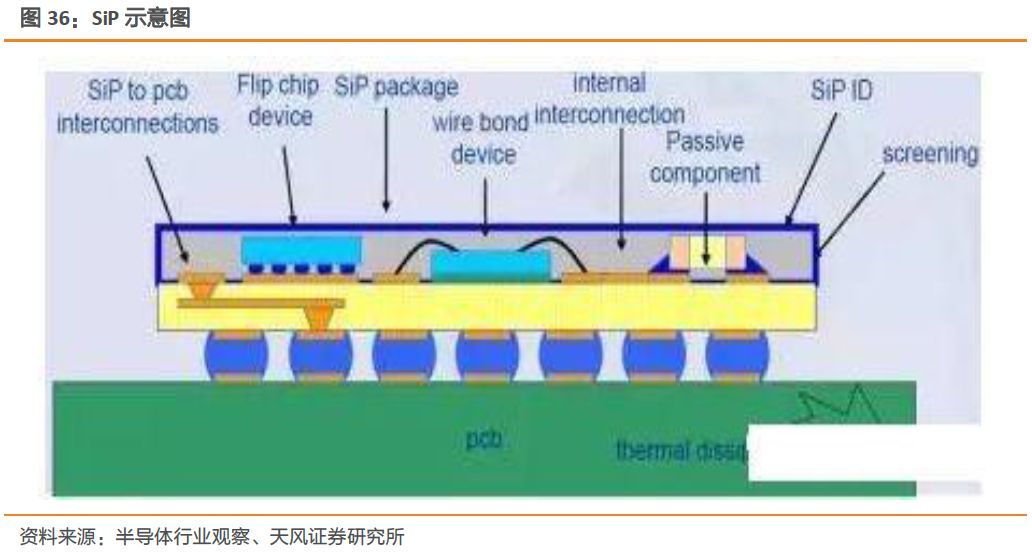

根据国际半导体路线组织(ITRS)的定义:SiP为将多个具有不同功能的有源电子元件与可选无源器件,以及诸如MEMS或者光学器件等其他器件优先组装到一起,实现一定功能的单个标准封装件,形成一个系统或者子系统。

从架构上来讲,SiP是将多种功能芯片,包括处理器、存储器等功能芯片集成在一个封装内,从而实现一个基本完整的功能。与SOC(片上系统)相对应。不同的是系统级封装是采用不同芯片进行并排或叠加的封装方式,而SOC则是高度集成的芯片产品。

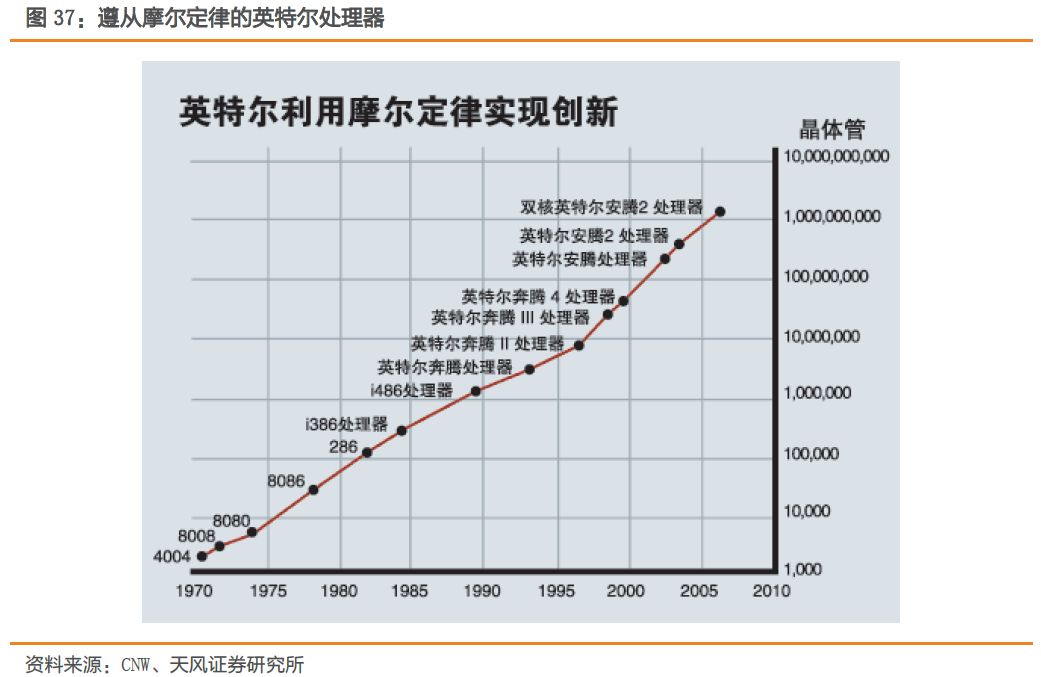

摩尔定律确保了芯片性能的不断提升。众所周知,摩尔定律是半导体行业发展的“圣经”。在硅基半导体上,每18个月实现晶体管的特征尺寸缩小一半,性能提升一倍。在性能提升的同时,带来成本的下降,这使得半导体厂商有足够的动力去实现半导体特征尺寸的缩小。这其中,处理器芯片和存储芯片是最遵从摩尔定律的两类芯片。以Intel为例,每一代的产品完美地遵循摩尔定律。 在芯片层面上,摩尔定律促进了性能的不断往前推进。

PCB板并不遵从摩尔定律, 是整个系统性能提升的瓶颈。与芯片规模不断缩小相对应的是,PCB板这些年并没有发生太大变化。因为PCB的限制,使得整个系统的性能提升遇到了瓶颈。例如内存输出位宽等于处理器和内存之间的连线数量,在十年间受到PCB板工艺的限制一直是64bit没有发生变化。所以想提升内存带宽只有提高内存接口操作频率。这就限制了整个系统的性能提升。

SIP是解决系统桎梏的胜负手。 把多个半导体芯片和无源器件封装在同一个芯片内,组成一个系统级的芯片,而不再用PCB板来作为承载芯片连接之间的载体,可以解决因为PCB自身的先天不足带来系统性能遇到瓶颈的问题。

我们认为, SiP不仅是简单地将芯片集成在一起。SiP还具有开发周期短;功能更多;功耗更低,性能更优良、成本价格更低,体积更小,质量更轻等优点,代表了未来的发展方向。

SiP——为智能手机量身定制,已获广泛应用

SiP的应用非常广泛, 主要包括:无线通讯、汽车电子、医疗电子、计算机、军用电子等。应用最为广泛是无线通讯领域。

目前SiP应用比较普遍的是在CPU处理器和DDR存储器集成上,例如苹果A11处理器+海力士LPDDR4内存,华为麒麟950处理器+美光LPDDR4内存等,其它诸如触控芯片、指纹识别芯片、射频前端芯片等也开始采用SiP技术。 根据天水华天技术总监于大全的数据,在iPhone8中,SiP系统级封装已经占所有封装比例的40%以上,主要用于PA和射频模块。

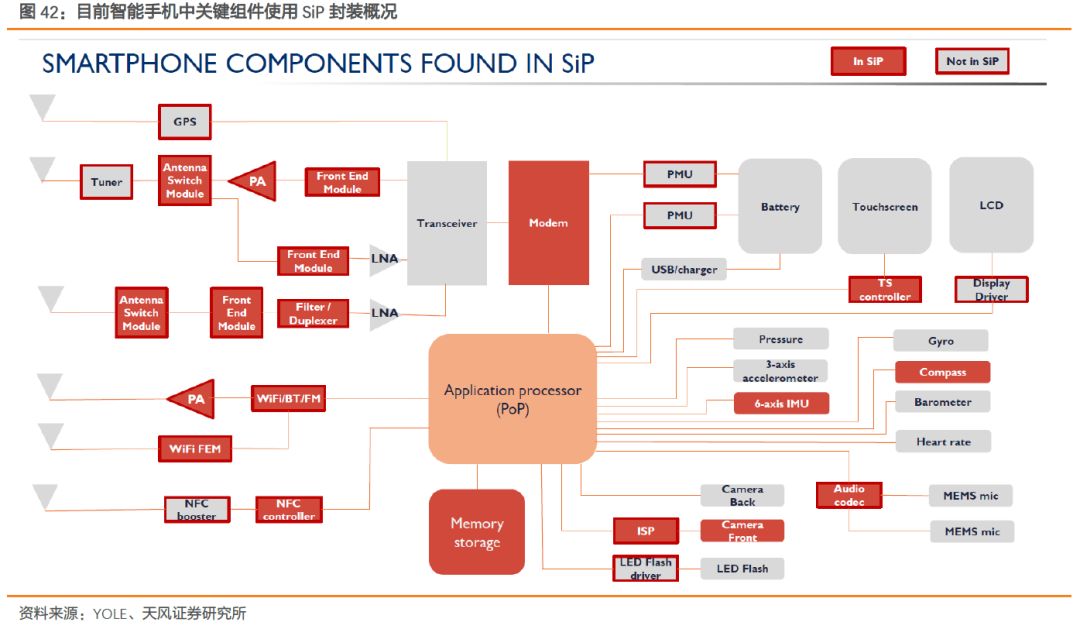

而根据YOLE发布的研究报告中智能手机组件的拆解图可以看到, 目前射频前端器件包括PA、天线开关、滤波器、WiFi FEM等均已经使用了SiP封装,SiP封装在射频模块的应用广泛。

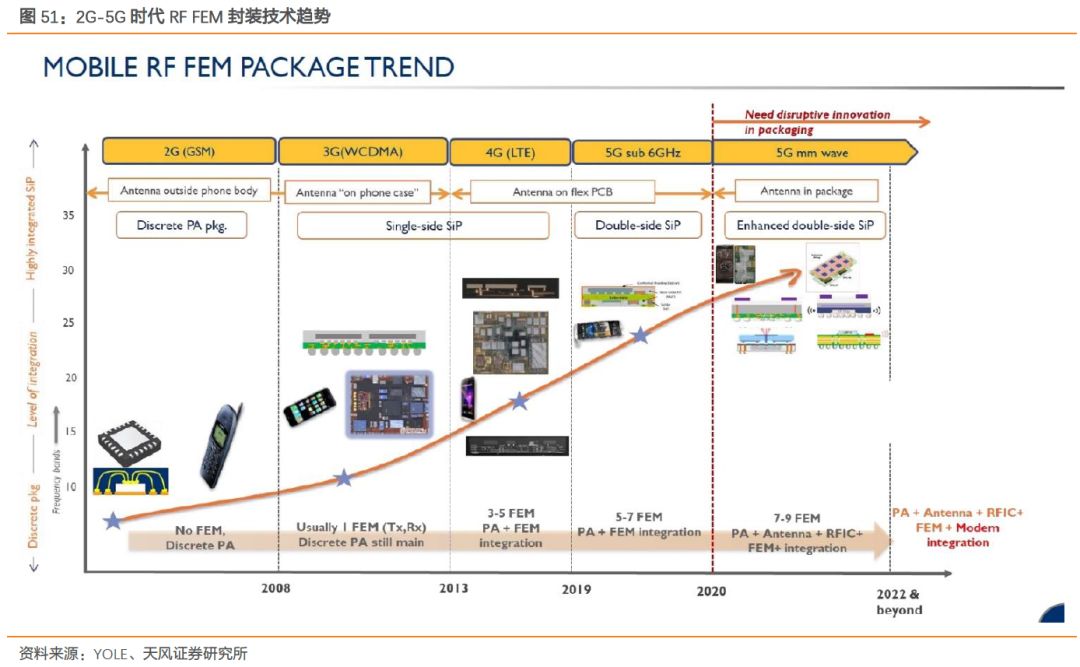

5G使用的芯片和元器件数量增加,通过集成可降低成本、提升性能、缩小体积。 SiP技术(FEMiD、PAMiD等)可以将10~15个器件(开关、滤波器、PA、LNA等)封装在一起,连接可能采用引线(Wirebond)、倒装(FlipChip)、Cu柱(Cupillar)等。

射频前端的集成度越来越高。 4G射频模组是由SiP方式整合不同制程技术来制作功率放大器(PA)、低杂讯放大器(LNA)、滤波器(Filter)、开关(Switch)和被动元件(Passive)等,5GmmWave射频模组将走向高度整合趋势。射频前端模块的发展趋势将逐渐由离散型的RF元件,朝向整合型模组的FEMiD与PAMiD形式。

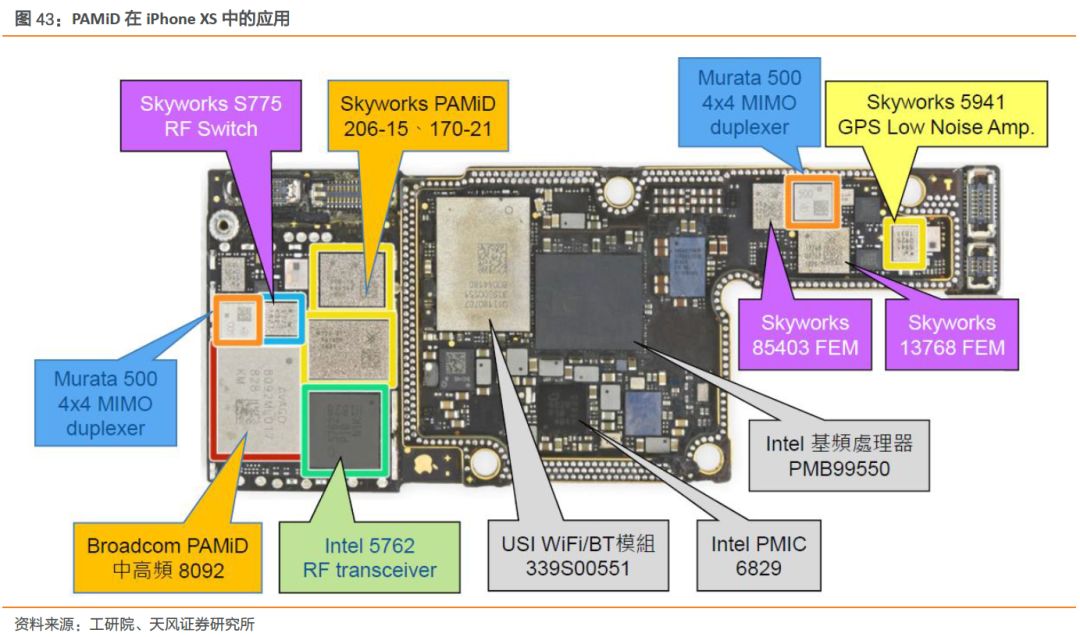

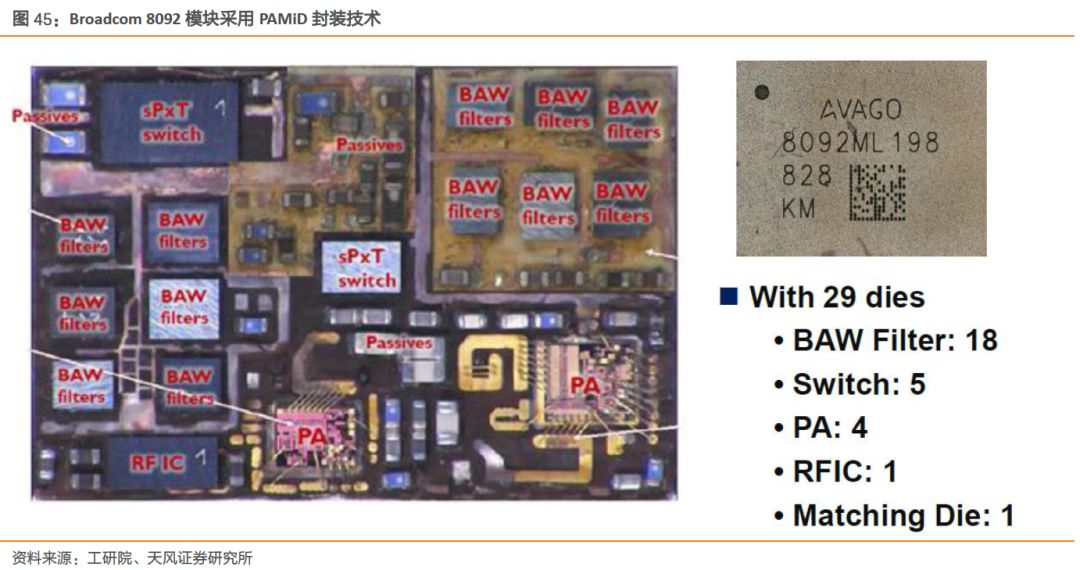

例如iPhone XS中采用的Broadcom 8092模块便采用了PAMiD封装技术,整个模块集成了多达29个器件,包括18个BAW滤波器、5个射频开关、4个射频PA等。PAMiD整合了Tx和Rx模组,能够同时满足信号质量的改善和模块体积的小型化。

在4G时代,智能手机射频前端SiP封装供应链由Qorvo、博通、Skyworks、Murata、TDK-Epcos等IDM厂商领导。同时他们也会把部分生产外包至部分国际封测大厂厂商,例如日月光、安靠、长电科技等。而这几家IDM厂商主要集中于Sub6GHz解决方案。

而根据YOLE的数据,2017年全球射频前端SiP封装市场规模为25亿美元,预计将在2023年达到49亿美元,CAGR为11%,SiP封装市场将在5G时代快速增长。

SiP+Antenna:5G应用广泛

SiP+Antenna,由SiP进阶到AiP

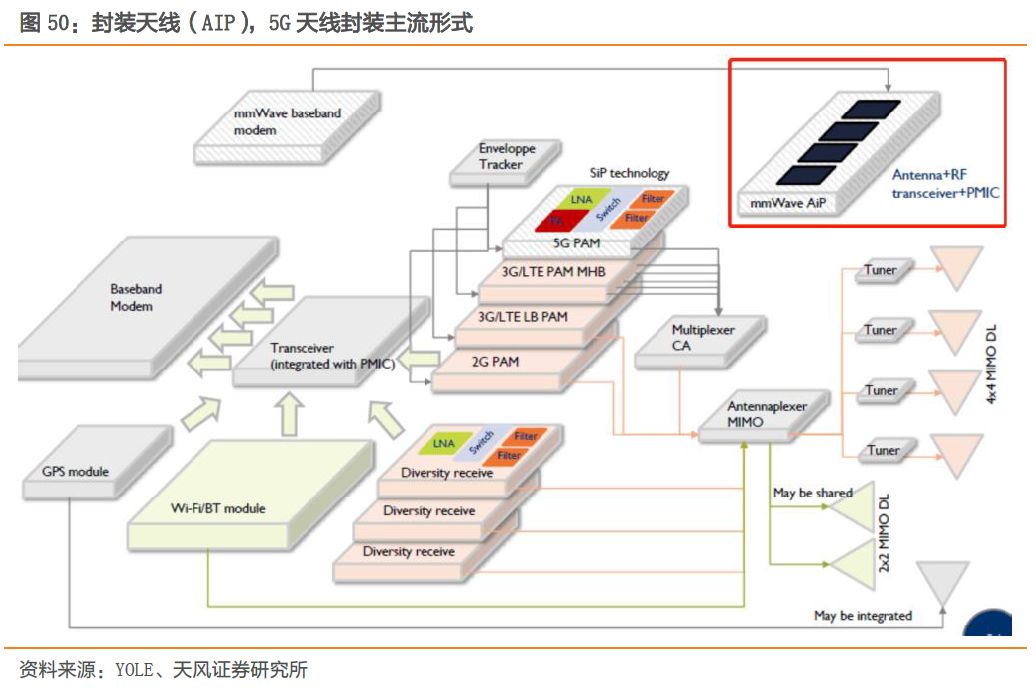

封装天线(Antenna in Package,简称AIP)是基于封装材料与工艺,将天线与芯片集成在封装内,实现系统级无线功能的一门技术。AiP技术顺应了硅基半导体工艺集成度提高的潮流,为系统级无线芯片提供了良好的天线与封装解决方案。

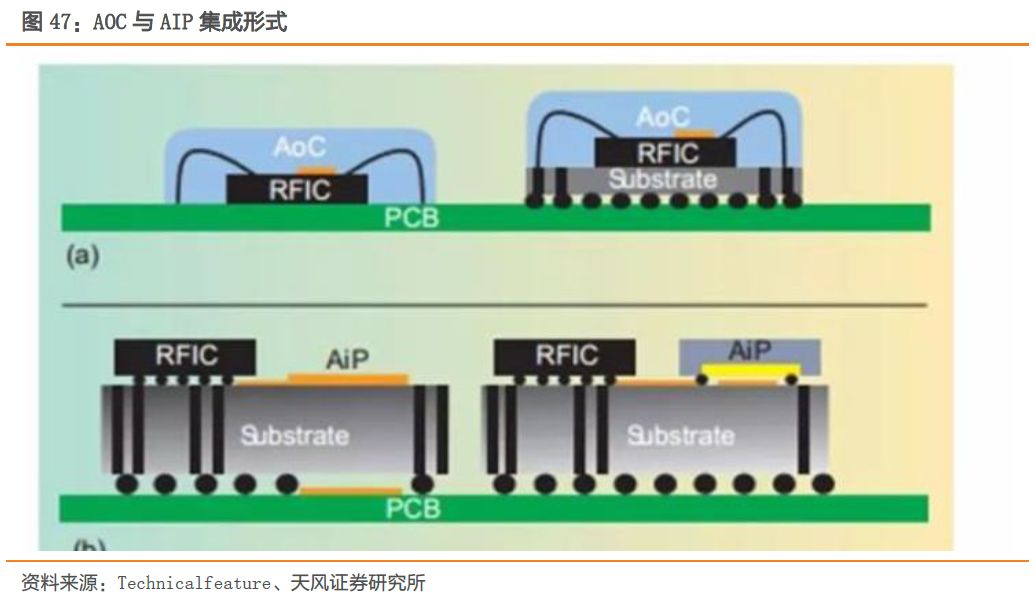

片上天线和封装天线,AIP技术广受青睐。 AoC和AiP分别属于SoC和SiP概念的范畴,分别了它们独有的辐射特性。AoC技术更适用于太赫兹频段,而AiP技术很好地兼顾了天线性能、成本及体积,几乎所有的60GHz无线通信和手势雷达芯片都采用了AiP技术。除此之外,在79GHz汽车雷达94GHz相控阵天线,122GHz、145GHz和160GHz传感器以及300GHz无线连接芯片中都可以找到AiP技术的身影。

5G在毫米波频段的应用,由于毫米波本身频率较高,天线通过馈线相连的损耗会非常大,为了减少互联的损耗,必须要把前端做成模组化,减少在毫米波频段的损耗。 催生出毫米波天线和射频前端封装在一起的“SiP+Antenna”的形式,由SiP进阶到AiP。

AIP核心应用,5G毫米波天线封装

5G时代频段资源有限,毫米波频段备受关注。 常用的6GHz以下的频段已经基本没有更多的资源可利用了(4G时代已经非常拥挤)。5G时代毫米波频段高安全性、高速率引起众多厂商注。

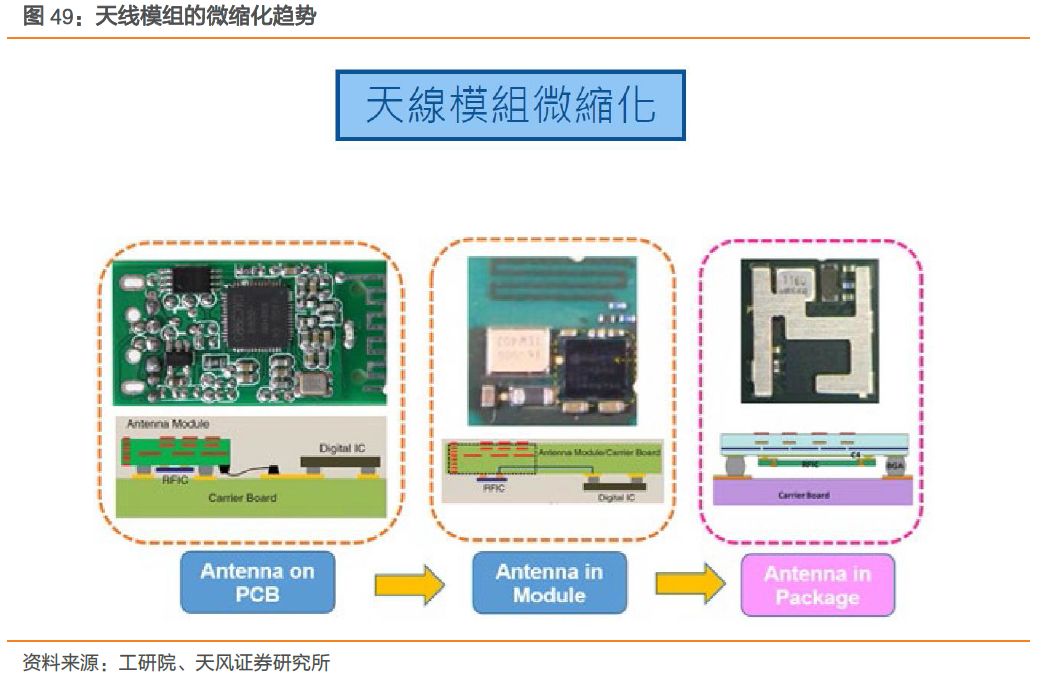

封装天线(AIP),5G天线封装主流形式。 5G IoT和5G Sub-6GHz预计将继续维持3G和4G时代结构模组,也就是分为天线、射频前端、收发器和数据机等四个主要的系统级封装(SiP)和模组,而更高频段的5G毫米波,则采用将天线、射频前端和收发器整合成单一系统级封装。 在天线的整合封装方面,由于频段越高、天线越小,5G时代的天线或将以AiP(Antenna in Package)技术将其与其他零件共同整合到单一封装内。

5G毫米波射频前端模块将走向高度整合的趋势,天线模组也将走向微缩化的趋势,预计未来将由Antenna on PCB转向Antenna in Module及“SiP+Antenna”的封装天线(AIP)形式。

随着5G时代的即将到来,预计未来AiP技术的应用及市场空间广阔。

5G时代下射频前端市场空间广阔

手机射频前端市场潜力巨大

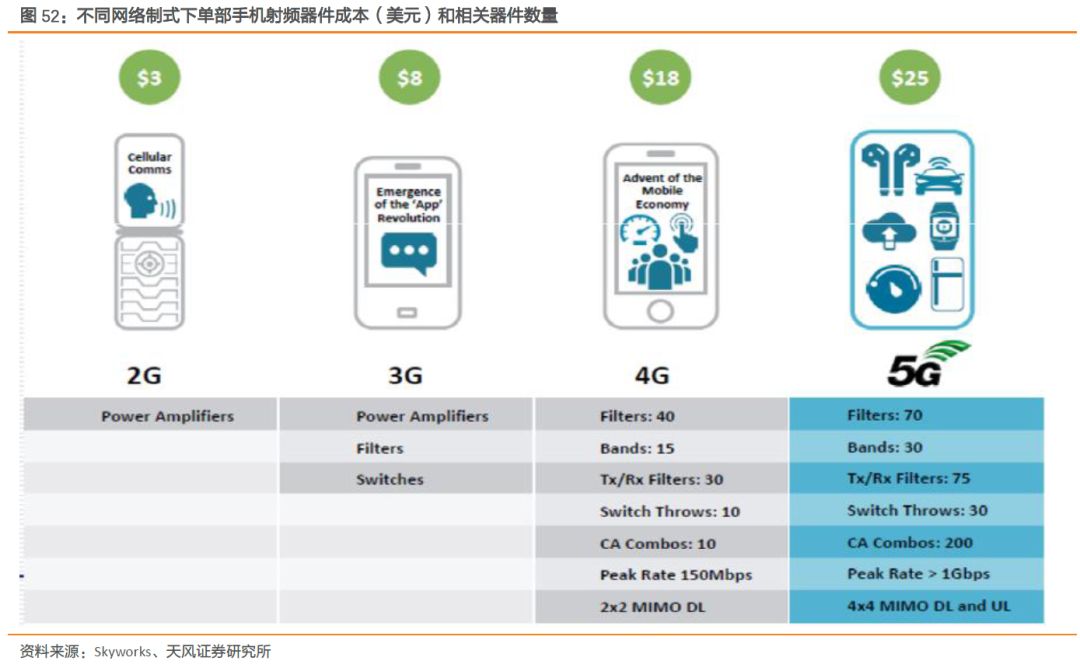

5G时代对于设备的性能提出了更高的要求,因此射频器件的成本和所需数量都会得到提升。根据Skyworks的数据显示,5G时代单部手机的射频器件成本将由4G时期的18美元上升至25美元;而射频器件的数量方面都有较大提高,例如单部手机滤波器数量从4G时代的40个上升至5G时代的70个左右,频带从15个增加至30个,接收机发射机滤波器从30个增加至75个,射频开关从10个增加至30个,载波聚合从5个增加至200个等等。

根据YOLE的报告显示, 2017年手机射频器件全球总市场为150亿美元,随着5G的发展,将在2023年达到350亿美元,年复合增长率CAGR预计为14%。

其中射频滤波器(Filters)全球市场将在2023年达到225亿美元,CAGR为19%;射频天线调谐器(Antenna tuners)将达到10亿美元,CAGR为15%;射频开关(Switches)将达到30亿美元,CAGR为15%;射频功率放大器(PA)将达到70亿美元,CAGR为7%;射频低噪声放大器(LNAs)将达到6.02亿美元,CAGR为16%;而随着5G时代的到来,5G毫米波射频前端(mmW FEM)将从0增长至4.23亿美元。

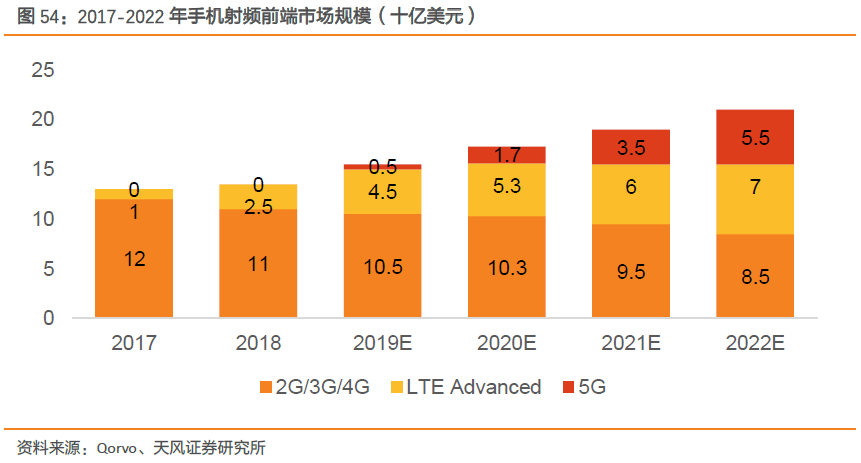

而按照不同网络制式拆分来看,根据Qorvo的数据显示,5G射频前端全球市场规模将会从2018年的0增长至2022年的55亿美元,而LTE Advanced射频前端市场规模将会从2018年的25亿美元增长至至2022年的70亿美元,2G/3G/4G的射频前端市场规模将会从2018年的110亿美元下降至2022年的85亿美元。

基站射频前端增长空间巨大

从5G的建设需求来看,5G将会采取“宏站+小站”组网覆盖的模式,历次基站的升级,都会带来一轮原有基站改造和新基站建设潮。2017年我国4G广覆盖阶段基本结束,4G基站达到328万个。

5G基站将包括中低频段(6GHz以下)的宏站和高频段(6GHz以上)的小站:

1. 宏站数量方面,中低频段的宏站可实现与4G基站相当的覆盖范围,到2017年4G基站约为328万个(覆盖99%人口),如实现相同的覆盖,预计5G宏站将达475万个。

2. 小站数量方面,毫米波高频段的小站覆盖范围是10~20m,应用于热点区域或更高容量业务场景,其数量保守估计将是宏站的2倍,由此预计5G小站将达到950万个。

因此在基站数量方面,5G基站的数量将大幅超过4G时代基站数量,因此基站的射频器件需求量也会大幅增长。 由于单个5G基站对于滤波器、PA等射频器件需求数量的提升,再加上更高的性能要求导致其他射频器件成本的上涨,我们预计单个5G基站的BoM(物料成本)也将相较4G基站有所增加。

因此,5G时代将会迎来基站数量和单个基站成本的双双上涨,叠加起来5G时代基站市场空间将会有巨大的增幅。 根据Qorvo的报告显示,预计2022年基站射频前端全球市场将由2018年的约5亿美元增长至2022年的16亿美元,增幅达220%,基站射频前端市场增长空间巨大。

射频前端市场空间测算

5G时代射频前端市场主要分为两部分:智能手机和基站。 我们将分别测算两个部分的射频器件市场空间。

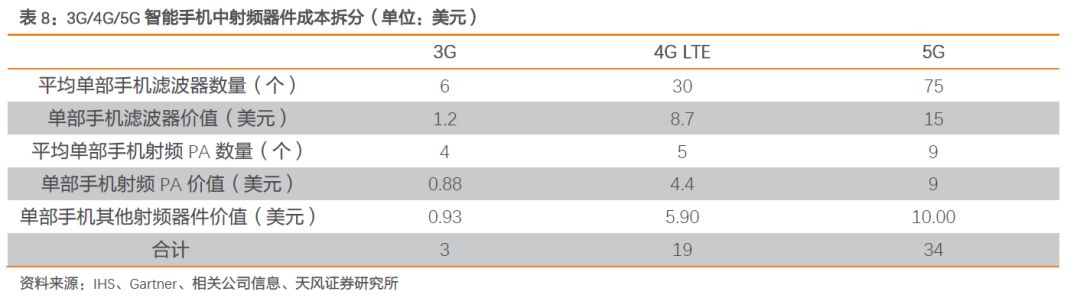

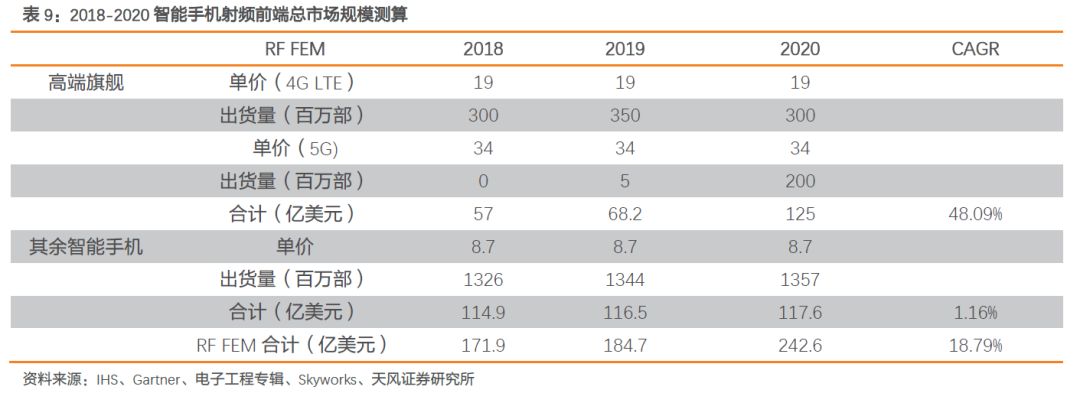

根据IHS、Gartner、相关公司信息等的综合数据我们估计,单部5G手机的PA价值为9美元、滤波器价值为15美元,其他器件价值为10美元, 我们预计单部5G智能手机的射频前端成本为34美元,单部旗舰4G LTE智能手机的射频前端成本为19美元。 其他智能手机方面,我们估计射频前端成本平均约为8.7美元/部。

出货量方面,我们预计2019年将有第一批5G智能手机出货,而2020年将达到2.13亿部,综合单机射频前端成本 我们计算得出2019年智能手机射频前端市场将达到184.7亿美元,2020年将达到242.6亿美元,CAGR达18.79%。

根据工信部数据,截至2017年12月底,中国 4G 宏基站数量为328万座,依据蜂窝通信理论计算,要达到相同的覆盖率,我们估计中国 5G 宏基站数量约为500万座,达4G基站数量的 1.5倍。

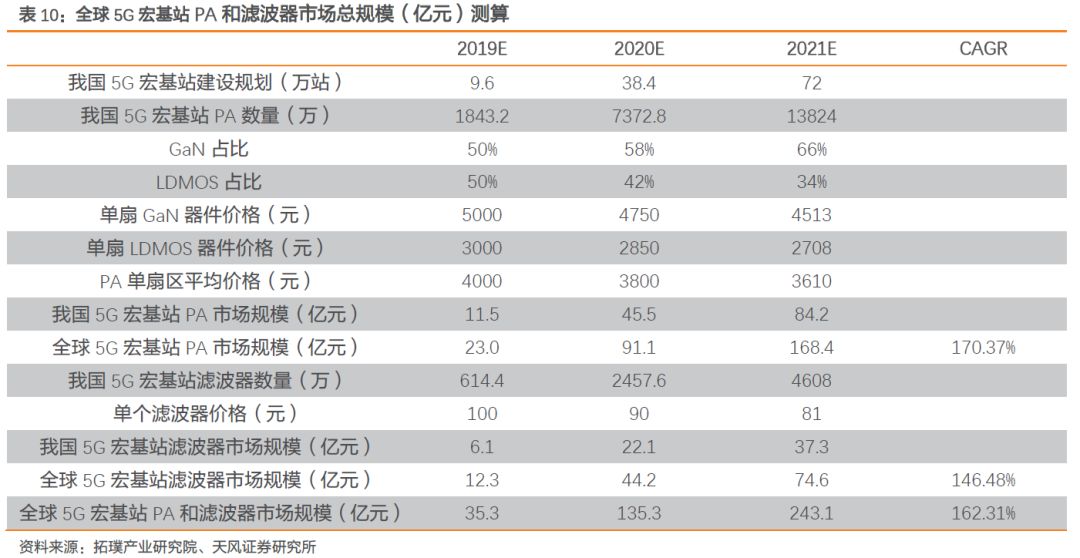

根据三大运营商的资本支出计划,预计中国5G宏基站建设计划将于2019年正式开始,约为10万站, 2023年预计将达到建设顶峰,年建设数量达115.2万座。

射频PA方面, 参考目前设备商展开试验5G基站的上游采购价格,目前用于3.5GHz 频段的5G基站,采用LDMOS工艺的功率放大器单扇区的价格超过了400美元,采用 GaN 工艺的功率放大器价格超过了700美元,假设LDMOS和GaN射频价格均以5%的比例递减。

5G基站数量方面,中国移动占比超过50%,前期建设情况下,LDMOS放大器拥有一定比例的市场,推测GaN射频器件约占50%,预计到2025年,GaN射频器件占比85%以上。

5G宏基站天线采用 Massive MIMO技术,天线和 RRU(射频拉远单元)合设,组成AAU。Massive MIMO天线假设为64T64R,则单个宏基站天线数量为192个,放大器数量为 192 个。

滤波器方面, 我们假设同样5G宏基站采用64通道,则一个基站需要64个滤波器,我们估计目前单个5G滤波器价格为100元左右,且随着技术成熟和出货量上升,价格逐渐下降。

5G小基站方面,我们估计单个5G小基站的射频PA成本为约4美元。而4G基站方面,包括LDMOS和GaN综合测算在内,我们预计4G基站的射频PA成本是2.4美元。

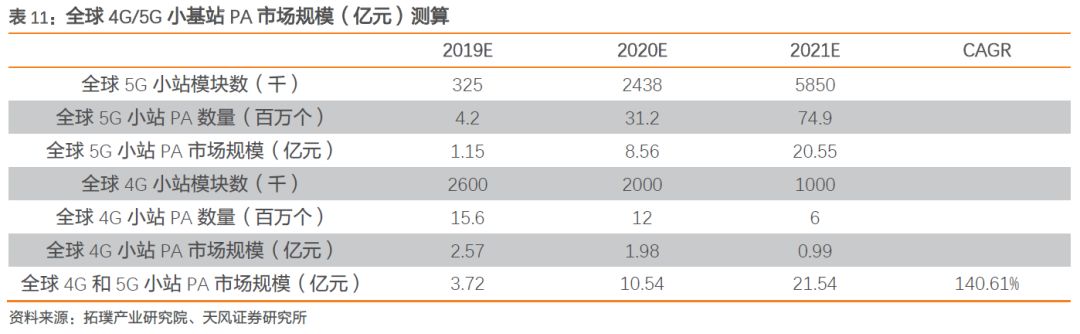

基于以上关键假设,我们可以计算得出 2021年全球5G宏基站PA和滤波器市场将达到243.1亿元人民币,CAGR为162.31%,2021年全球4G和5G小基站射频器件市场将达到21.54亿元人民币,CAGR为140.61%。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 澜起科技率先试产DDR5时钟驱动器(CKD)芯片

- 2 UWB"上车"加速,国产芯片大有可为

- 3 BEYOND Expo 2024国际芯片及应用产品展将于5月23日在澳门拉开帷幕

- 4 见格局、见匠心,紫光国微开启第二增长曲线