寒武纪回应上交所:公司A自研导致业绩大跌

2020-05-08

17:01:00

来源: Sophie

早前,寒武纪披露了公司的招股说明书,里面的一些描述引起了上交所的一些关注,其中关于IP授权业务业绩大跌和公司A的相关关系,引致了广泛讨论。为此上交所针对这些问题发起了询问。

上交所提到,招股说明书披露,发行人终端智能处理器 IP 产品主要有 1A、1H和 1M 系列。报告期内,公司 IP 授权业务收入占主营业务收入的比例分别为 98.95%、99.69%和 15.49%,2019 年呈大幅下滑趋势,收入主要来源于寒武纪 1A 和 1H 两款产品,公司 A 为主要客户。从迭代周期来看,具有专门化、本地化人工智能处理能力的终端消费类电子芯片(如旗舰手机芯片)的迭代周期约为 1 年。发行人本次募集资金项目中并未涉及终端智能处理器 IP 的相关研发计划。

(1)IP 授权业务 2019 年收入大幅下滑的原因,发行人是否面临产品研发上的技术难点或壁垒;

(2)公司 A 未继续采购发行人产品的原因,是否因产品无法达到客户要求,公司 A 未来是否继续采购发行人产品,结合公司 A 的采购变动情况、发行人的在手订单情况等,分析 IP 授权业务收入下滑是否具有持续性;

(3)公司A 是否选择了其它竞争对手的产品或进行了产品自研,若是,请说明竞争对手产品或客户自研产品的具体情况、与发行人产品在性能指标上的比较情况、可能对发行人产品销售及竞争格局带来的不利影响;

(4)1M 系列产品的销售情况,未实现大规模销售的原因,结合产品性能及迭代周期规律,说明发行人 1M 系列产品是否面临产品迭代的风险;

(5)本次募投项目未涉及终端智能处理器 IP 的原因,发行人该部分业务的未来经营计划及可持续性,是否存在逐步放弃该部分业务的趋势。

(1)IP 授权业务 2019 年收入大幅下滑的原因,发行人是否面临产品研发上的技术难点或壁垒。

2017 年、2018 年和 2019 年,公司终端智能处理器 IP 授权业务实现销售收入分别为 771.27 万元、11,666.21 万元和 6,877.12 万元,其中 2019 年相较于 2018年下滑 41.23%,

其主要原因如下:

1)公司终端智能处理器 IP 授权业务的主要客户为公司 A,2019 年对公司

A 的IP授权收入下降报告期内,寒武纪对公司 A 的销售金额为 771.27 万元、11,425.64 万元和6,365.80 万元,占到公司终端智能处理器 IP 授权业务销售收入比例的 100.00%、97.94%和 92.56%,公司 A 采购寒武纪 IP 的情况对于公司该类业务收入影响较大。

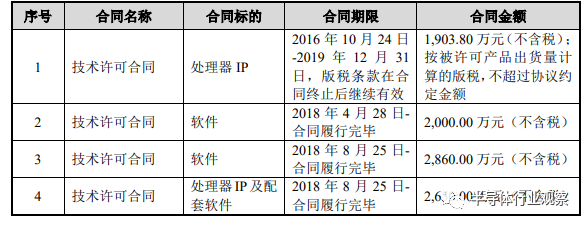

公司 A 与寒武纪达成的《技术许可合同》中关于 IP 授权业务的收费包括两部分,一部分是固定费用,即在 IP 交付时支付固定费用;另一部分是提成费用,即在公司 A 销售每一片使用了寒武纪 IP 的芯片时按照一定金额或者比例支付一定费用。报告期内,公司终端智能处理器 IP 授权业务收入情况如下表:

寒武纪授权给公司 A 的 IP 大多于 2018 年及之前完成交付并实现规模化出货,因此 2018 年寒武纪从公司 A 取得的收入既包括固定费用收入又包括提成费用收入。2019 年以来,由于 IP 产品已经完成交付,寒武纪从公司 A 取得的主要系提成费用收入,固定费用收入相较于 2018 年下滑较大。

2)除报告期内已达成的合作外,寒武纪未与公司 A 达成其他合作

报告期内,寒武纪与公司 A 共签署 4 项《技术许可合同》,具体情况如下表所示:

除上述合同外,报告期内寒武纪未与公司 A 达成其他合作,主要原因系公司 A 选择自主研发智能处理器,未继续采购寒武纪 IP 产品。随着该等合同在报告期内逐步履行完毕,且寒武纪与公司 A 未签订新的合同,寒武纪 2019 年对公司 A 的销售额出现下滑。

3)除公司 A 以外,报告期内其他 IP 授权业务客户销售规模较小

报告期内,除公司 A 以外,寒武纪其他终端智能处理器 IP 业务客户主要系杭州博雅鸿图视频技术有限公司、厦门星宸科技有限公司、展讯通信(上海)有限公司等。由于该等客户人工智能芯片相关业务尚处于发展阶段,对于公司 IP产品的采购金额较小,各年度平均采购额约在 100 万元-200 万元,对于公司终端智能处理器 IP 授权业务收入情况贡献较小。

除此以外,寒武纪 1A、寒武纪 1H 分别应用于某全球知名中国科技企业的旗舰智能手机芯片中,该等芯片已集成于超过 1 亿台智能手机及其他智能终端设备中,公司产品实现了大规模商业化应用,公司不存在终端智能处理器 IP 产品研发方面的技术难点和壁垒。

综上,公司终端智能处理器 IP 授权业务 2019 年销售收入大幅下滑的原因主要系寒武纪于 2018 年向公司 A 逐步完成了终端智能处理器 IP 的交付,2019 年固定费用模式的 IP 许可销售收入相应下降。由于终端智能处理器 IP 等相关技术的重要性,公司 A 后续选择自主研发相关产品和技术,未再继续采购寒武纪 IP产品,除已达成的合作外未与寒武纪达成新的业务合作。公司不存在终端智能处理器 IP 产品研发方面的技术难点和壁垒。

(2)公司 A 未继续采购发行人产品的原因,是否因产品无法达到客户要求,公司 A 未来是否继续采购发行人产品,结合公司 A 的采购变动情况、发行人的在手订单情况等,分析 IP 授权业务收入下滑是否具有持续性。

1)公司 A 未继续采购发行人产品的原因,是否因产品无法达到客户要求,公司 A 未来是否继续采购发行人产品

公司 A 未继续采购发行人终端智能处理器 IP 产品的原因如下:

公司 A 为国内知名集成电路设计公司,其母公司是一家全球知名科技集团公司,亦是全球领先的 ICT(信息与通信)基础设施和智能终端提供商。公司 A及其母公司一直以来均十分看重对于核心技术、核心产品的自主研发能力。随着人工智能相关应用程序以及深度学习等算法在智能终端产品领域的应用不断深入和扩展,终端智能处理器对于智能终端产品实现图像处理、语音识别、自然语言处理等功能的重要性日益提升。

在此过程中,公司 A 逐步意识到智能处理器相关技术的重要性,因此选择对于该等产品和技术进行自主研发,并于 2019 年下半年推出了搭载其自研智能处理器 IP 核的智能手机 SoC 芯片产品。除已达成的合作外,公司 A 未再继续采购寒武纪终端智能处理器 IP 产品。

报告期内,寒武纪严格按照与公司 A 达成的《技术许可合同》中约定的内容履行了相关协议,及时交付了相关 IP 核产品并通过了公司 A 的验收,公司 A亦根据合同约定支付了相关费用。公司 A 未再继续采购寒武纪终端智能处理器IP 产品主要原因是公司 A 按照其技术发展惯例选择自主研发相关产品,不存在寒武纪产品无法达到客户要求的情况。

截至本回复报告出具之日,除上述已达成的合同外,公司 A 与寒武纪未达成新的业务合作。目前,公司 A 也拥有终端智能芯片、云端智能芯片、边缘端智能芯片等比较完整的产品线,并且拥有其自主研发的处理器架构,公司预计未来公司 A 继续大量采购公司产品的可能性较小。

2)结合公司 A 的采购变动情况、发行人的在手订单情况等,分析 IP 授权业务收入下滑是否具有持续性公司预计 2020 年终端智能处理器 IP 授权业务收入将继续下滑,但该类业务

收入预计未来不会长期下滑,主要原因如下:

1.2019 年以来公司 A 采购下滑较大,短期内 2020 年将下滑

2018 年和 2019 年,公司终端智能处理器 IP 授权业务实现销售收入分别为11,666.21 万元和 6,877.12 万元,其中 2019 年相较于 2018 年下滑 41.23%,主要原因系 2018 年向公司 A 逐步交付了终端智能处理器 IP,2019 年固定费用模式的IP 许可销售收入相应下降。截至 2019 年末,根据公司与公司 A 已签署的协议约定,公司已取得全部固定费用收入部分,提成费用部分距协议约定上限尚余 3,200万元人民币左右。截至本回复报告出具之日,公司与公司 A 尚未达成新的合作。基于此,公司预计 2020 年公司 A 为终端智能处理器 IP 产品支付的提成费用金额将下滑。

除公司 A 外,公司终端智能处理器 IP 客户主要有杭州博雅鸿图视频技术有限公司、厦门星宸科技有限公司、展讯通信(上海)有限公司、北京智芯微电子科技有限公司等。截至本回复报告出具之日,公司终端智能处理器 IP 产品在手订单主要系来自公司 A 提成费用收入(具体金额视出货量而定)、北京智芯微电子科技有限公司的 IP 技术许可收入 672 万元(含税金额)。

3.公司终端智能处理器 IP 业务收入下滑未来不具有持续性

受公司 A 采购情况影响,公司预计 2020 年终端智能处理器 IP 业务收入仍将下滑。目前,公司已在全球范围内申请了多项专利,涵盖了人工智能芯片的主要关键技术领域,同时积累了大量的前沿技术成果。未来公司计划除了各类智能处理器 IP 产品外,公司专利也可以对外进行授权,形成授权收入。因此,尽管公司预计 2020 年终端智能处理器 IP 业务收入将下滑,但随着未来公司对外授权产品类型的进一步丰富,人工智能芯片应用领域的进一步拓展,以及公司客户群体的进一步增加,公司预计未来 IP 授权类业务收入不会出现持续下滑的情况。

(3)公司 A 是否选择了其它竞争对手的产品或进行了产品自研,若是,请说明竞争对手产品或客户自研产品的具体情况、与发行人产品在性能指标上的比较情况、可能对发行人产品销售及竞争格局带来的不利影响。

由于智能处理器相关技术的重要性和一直以来坚持核心技术自主研发的研发策略,公司 A 选择了智能处理器的自主研发,未再继续采购寒武纪终端智能处理器 IP 产品。

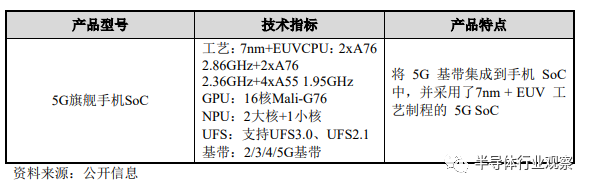

2019 年 9 月,公司 A 推出了搭载其自研终端智能处理器 IP 核的智能手机SoC 芯片,其搭载了自研人工智能芯片模块的自研智能手机 SoC 芯片产品的技术指标情况如下表所示:

智能处理器的性能与其占据的硅片面积、功耗等密切相关,因此集成电路行业中通常以运算性能、硅片面积、功耗三个维度的数据来综合衡量处理器设计的技术水平。手机 SoC 芯片将智能处理器与 CPU、GPU、通信基带处理器等模块集成在同一颗芯片内,其整颗芯片制成产品后对外界来说近似于“黑盒”,内部各模块数据难以被单独解构、测量。

公司 A 未对外详细披露自研 5G 旗舰手机SoC 芯片中智能处理器(公司 A 称为 NPU)的理论峰值性能、具体的硅片面积与功耗等内部数据,因而无法直接将公司的终端智能处理器 IP 与公司 A 的自研产品进行全面准确的技术比较。

但通过公司 A 公开发布的宣传信息(较其上一代旗舰手机 SoC 芯片产品相对的性能提升倍数)近似推测,公司 A 该款 5G 旗舰手机 SoC 芯片的多核智能处理器(公司 A 称为 NPU)总体理论峰值性能(INT8)可能约为 8-16Tops(在不同运行频率下可能有进一步浮动)。公司同时期研发的寒武纪 1M 处理器 IP 产品单核理论峰值(INT8)在 1GHz 频率下可达 8Tops,多核模式下的总体理论峰值性能可达 16Tops(双核)、32Tops(四核)。因此,

若仅根据公开信息近似推测出的峰值性能看,两种同时期的智能处理器的技术水平在同一代际。

公司 A 自主研发相关产品对发行人产品销售及竞争格局带来的影响如下:

1)公司短期内难以拓展一家在采购规模上足以替代公司 A 的客户公司 A 之母公司为全球知名科技集团公司,其智能手机产品出货量在国产智能手机品牌中排名第一,根据公开资料,2018 年、2019 年其智能手机出货量均超过 2 亿部。公司报告期内自公司 A 取得了较多的提成费用收入。

此外,公司智能处理器 IP 系列产品不是可独立使用的芯片,需集成于各芯片设计厂商的 SoC 芯片产品中进行使用。除公司 A 之母公司外,国内其余知名智能手机厂商如小米、OPPO、VIVO 等绝大多数产品采用高通、联发科等境外集成电路设计公司的成熟手机芯片产品和方案,其自主研发的 SoC 芯片大规模商用仍待时日,短期内对于公司智能处理器 IP 产品不存在大规模的采购需求。因此,公司短期内难以拓展一家在采购规模上足以替代公司 A 的客户。

随着人工智能相关应用程序以及深度学习等算法在智能终端产品领域的应用不断深入和扩展,终端智能处理器对于智能终端产品实现图像处理、语音识别、自然语言处理等功能的重要性日益提升。公司 A 近年来投入了大量人力、物力对于人工智能芯片产品进行研发,加入到了人工智能芯片的市场竞争中。国际各大集成电路企业巨头近年来纷纷加大了对于智能芯片的投入,如 Intel 收购了多家人工智能芯片初创公司,高通、联发科先后推出了自主研发的带有人工智能处理功能的 SoC 芯片产品。可以预见,未来终端智能处理器芯片市场竞争将更加激烈。

(4)1M 系列产品的销售情况,未实现大规模销售的原因,结合产品性能及迭代周期规律,说明发行人 1M 系列产品是否面临产品迭代的风险。

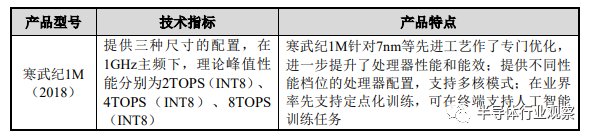

截至本回复报告出具之日,寒武纪 1M 系列产品的在手订单为与北京智芯微电子科技有限公司签署的 672 万元(含税)销售合同。寒武纪 1M 的产品性能情况如下表所示:

寒武纪 1M 系列产品未实现大规模销售的原因主要系:

1)寒武纪 1M 属于高端通用型终端智能处理器 IP 产品,该款产品相较于寒武纪 1A、寒武纪 1H 的计算能力峰值性能指标提升较高,1GHz 主频下最高理论峰值性能可达到 8TOPS,且公司就该款产品针对 7nm 等先进制程工艺进行了专门优化。故而,寒武纪 1M 的授权费用也高于同期公司老款产品的授权价格。

2)受到下游智能终端产品自身发展的局限,各SoC芯片厂商对于达到8TOPS计算能力的处理器 IP 核尚未有大规模的需求,且各类智能终端 SoC 芯片中仅有少数高端手机芯片采用 7nm 等先进制程工艺和多核智能处理器等技术,在相关技术普及应用之前,该款产品面对的下游市场需求情况相对不足。

寒武纪 1M 不存在产品迭代的风险,主要原因如下:

寒武纪 1M 于 2018 年推出,产品性能相较于寒武纪 1A、寒武纪 1H 提升较高,目前仍具有一定的性能优势。近两年随着人工智能相关计算能力的提升,寒武纪 1M 也已实现销售。公司计划将寒武纪 1M、寒武纪 1H 的各子型号产品按照计算能力指标形成高、中、低三档产品,以满足不同类型智能终端产品对于人工智能计算能力的要求。寒武纪 1M 系列产品将持续进行销售,不存在短期内产品发生迭代的风险。

(5)本次募投项目未涉及终端智能处理器 IP 的原因,发行人该部分业务的未来经营计划及可持续性,是否存在逐步放弃该部分业务的趋势。

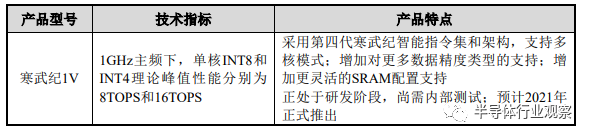

本次募投项目未涉及终端智能处理器 IP 的原因主要系公司新一代终端智能处理器芯片 IP 产品寒武纪 1V 目前正处于研发阶段,该款产品全部以公司自有资金进行投入,未计划使用本次公开发行募集资金。寒武纪 1V 的产品性能情况如下表所示:

公司将持续经营终端智能处理器 IP 授权业务,不存在逐步放弃该部分业务的计划。公司设立之初即将独立设计、研发、销售人工智能芯片产品作为公司未来发展的核心目标,但人工智能芯片尤其是云端高峰值人工智能芯片的研发涉及多个关键技术环节,需要较长的研发周期和充裕的研发经费。

公司创办早期尚不具备足够的资金基础立刻开展自有芯片的产品化,但在研发人工智能芯片过程中,其智能处理器核经过改造后可形成终端智能处理器 IP 产品,该等产品研发周期短、无需流片即可对外授权销售,因而产品成熟时间相对较早。因此,公司较早地将该等 IP 对外进行授权以实现规模化收入,2017 年和 2018 年该类业务构成了公司的主要营业收入来源。

2019 年,随着公司云端智能芯片及加速卡产品逐步成熟并且推出了边缘端智能芯片产品,公司营业收入来源逐步实现多元化,终端智能处理器 IP 授权业务的对营业收入的影响相对下降。未来,公司将继续坚持云边端一体化,致力打造各类智能云服务器、智能终端以及智能边缘的核心芯片。终端智能处理器 IP 授权业务未来仍是公司业务布局中的重要组成部分。

1)根据公司终端智能处理器 IP 相关的研发规划,持续推出兼顾计算能力、能效比、兼容性及成本的 IP 产品,满足更多应用场景和各类智能终端 SoC 芯片厂商的不同需求;

2)公司目前除了 IP 产品外,也积累了大量专利、软件著作权等各类知识产

权,其中包括人工智能芯片领域的一些核心技术。未来公司将拓展专利、软件著作权等知识产权对外授权业务作为新的业绩增长点。

其实在寒武纪回应上交所的这个公告中,很多不错的信息,大家可以点击阅读原文查看。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2303期内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

国外半导体|华为

|ARM

|

AI

|设备

|晶圆|英伟达|射频|台积电

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!

责任编辑:Sophie