来源:内容来自作者Bart van Hezewijk(范泽伟),本文最初发表在LinkedIn。授权译者:Clark Cao(曹永友),谢谢。

这是我对中国在全球半导体行业中的作用的第三篇文章,主要分析了中国半导体行业在不同领域的发展现状。在前几篇文章中,我研究了中美脱钩对半导体行业的可能影响,以及大基金和中国对半导体研发的投资的影响。这两篇文章也都提供中文版本:(

《中美脱钩与半导体行业——谁会受到伤害?》

、

《中国半导体还有很长的路要走》

)。后续我将发表一篇文章,对中美技术战对半导体产业的影响进行最新分析。

中国旨在加快国内半导体产业的发展,减少对芯片进口的依赖。但是,半导体行业的全球价值链涵盖了多个领域,例如设备,材料,软件,设计,制造,封装和测试等。

我上一篇文章的结论之一是,中国的投资通常侧重于提高芯片制造能力和获取现有技术,而没有真正关注新技术研发。除了拥有晶圆厂实际制造芯片外,用于芯片制造和量测的设备,用于芯片设计的EDA软件以及芯片设计能力本身在半导体价值链中都很重要。

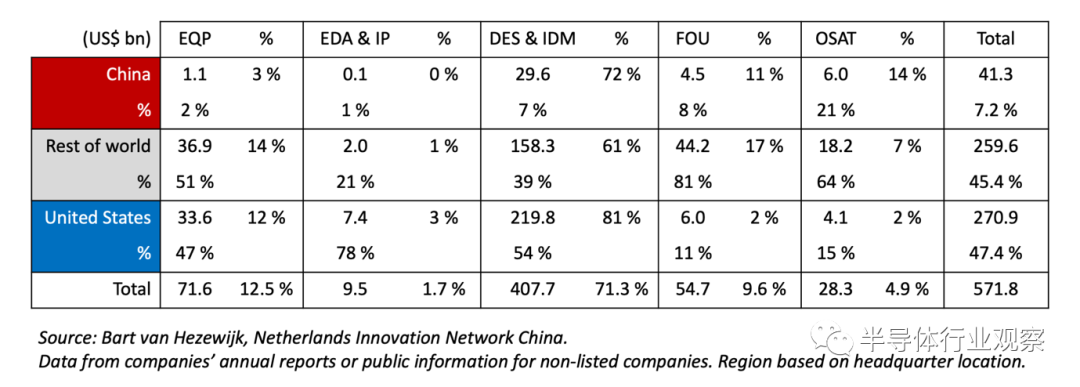

在本文中,我将研究中国大陆,美国和其他地区(ROW)在半导体价值链的五个领域的地位:设备(EQP),自动化设计软件和知识产权核心(EDA&IP),无晶圆设计和集成器件制造商(DES&IDM),晶圆代工厂(FOU)和封测(OSAT)。

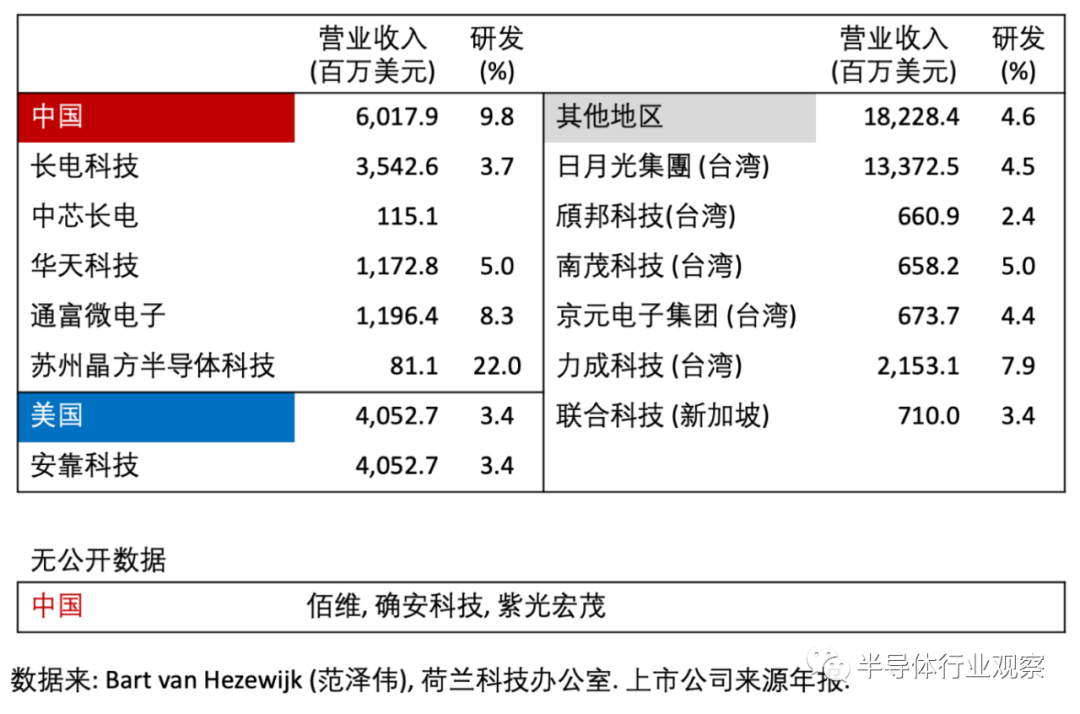

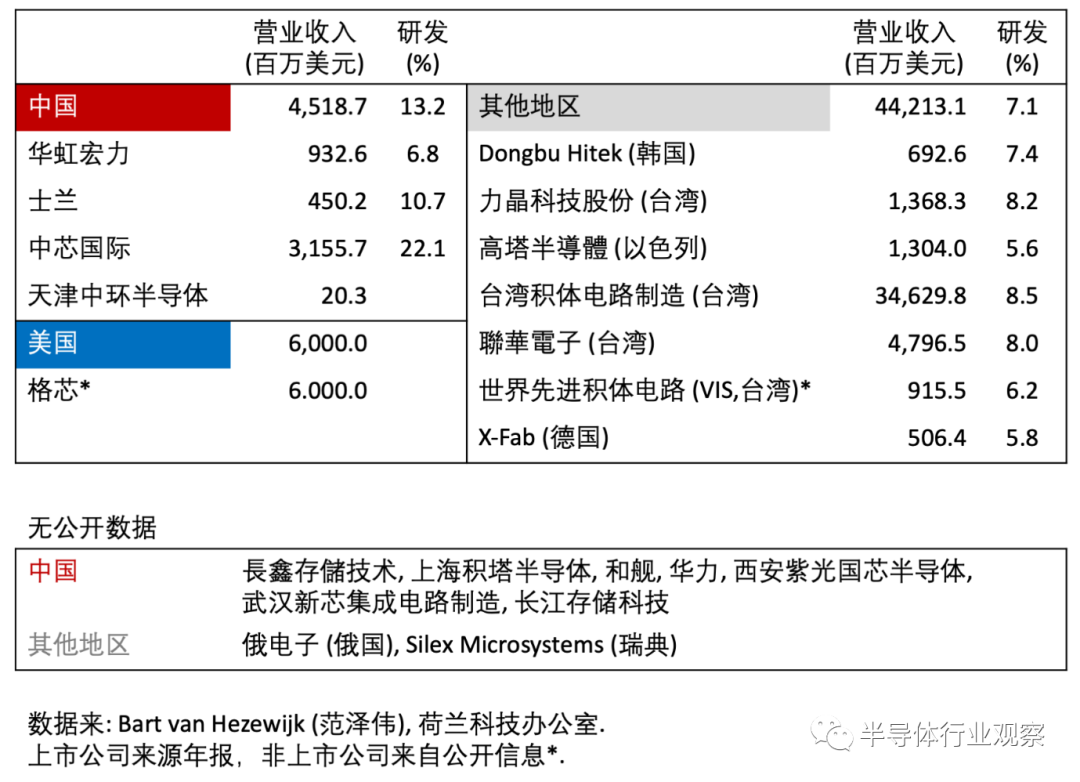

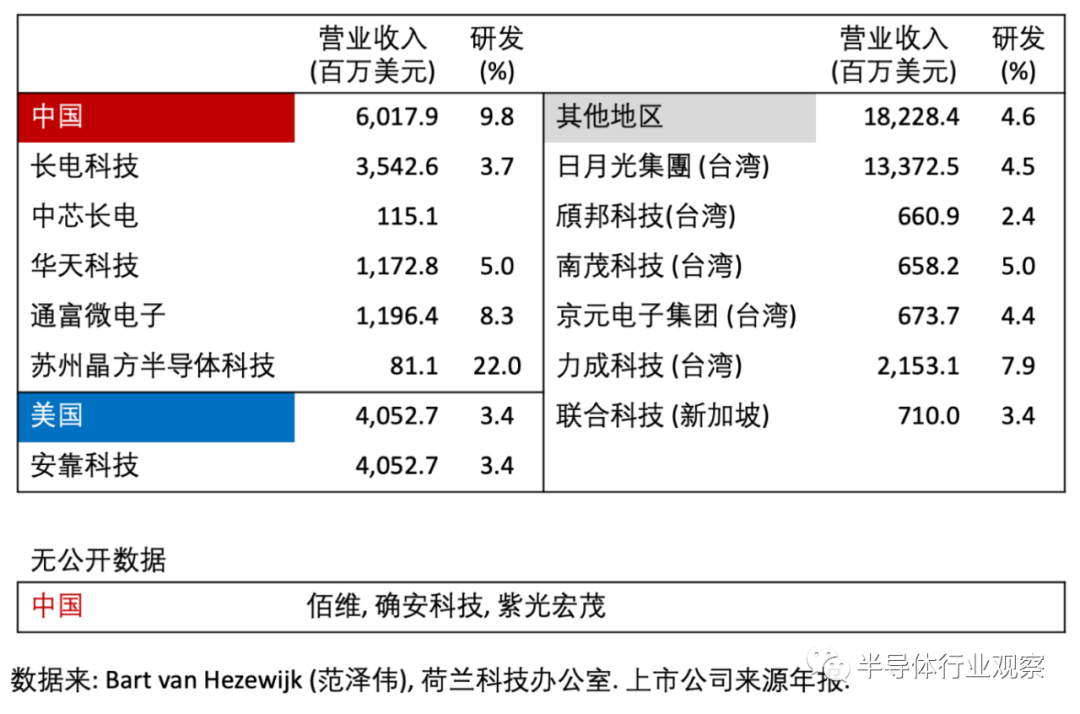

表1列出了三个地区在这五个领域中主要公司的总收入。包含136家公司的销售数据:27家设备公司(中国大陆6家,美国8家,其他地区13家),9家EDA&IP公司(中国大陆1家,美国4家,其他地区4家),76家无晶圆设计和IDM公司(中国大陆30家,美国23家,其他地区23家),12家晶圆代工厂(中国大陆4家,美国1家,其他地区7家)和12家封测公司(中国大陆5家,美国1家,其他地区6家)。我们可以从15家上市公司的年度报告中获得销售数据进行分析;但是不幸的是另外65家的半导体公司尚未上市,例如安谋科技(ARM),格芯(GlobalFoundries),海思(HiSilicon),铠侠(Kioxia),明导国际(Mentor Graphics),紫光展锐(UNISOC)等,由于没有可用的销售数据,因此未包含在分析中,这意味着本文中的合并数字是实际数字的下限。我想强调的是,本文中提到的公司列表并非详尽无遗,但我认为它提供了有关全球半导体价值链(不包括材料领域)的代表性概述。本文的目的是提供有关中国半导体行业的概述,包括了很多较小规模的中国公司。对于美国和其他地区,只关注最大和最重要的公司。

(i)

如果我们查看五个细分领域的所有销售数据,则整个半导体行业的总销售额为5718亿美元。美国总部公司占47%,来自世界其他地区的公司占45%,中国大陆的公司占7%。从全球范围来看,设计和IDM是销售额最高的细分市场,占半导体行业总体销售额的71%,其次是设备(13%)和晶圆代工厂(10%),封装(5%),EDA&IP(2%)产生的收入要少得多。

中国大陆的封测领域实力相对较强,主要是因为长电科技(JCET)占该细分市场中国大陆收入的57%。在EDA&IP,尤其是设备方面,中国远远落后于美国和其他地区。中国台湾地区晶圆代工领域是其他地区(ROW)最强劲的细分市场,比如台积电和台联电分别占中国台湾地区收入的78%和11%。此外,其他地区在封测领域也处于领先地位,这也是由中国台湾公司贡献,例如日月光(ASE)和力成科技(PowerTech)分别占中国台湾地区收入的73%和12%。美国的主要优势是设计和IDM、EDA&IP。英特尔(Intel)是全球收入最大的半导体公司(720亿美元),美光(Micron),高通(Qualcomm)和博通(Broadcom)的销售额均超过200亿美元。在EDA软件方面,三大全球领导者均位于美国总部:新思科技(Synopsys),楷登电子(Cadence Design Systems)和德国西门子控股的明导国际(Mentor Graphics)。在设备领域,其他地区因包含荷兰阿斯麦尔(ASML,#2)和日本东京电子(TEL,#3),微弱领先美国地区,其包含应用材料(AMAT,#1)和泛林科技(Lam Research,#4)和科磊(KLA,#5)。

图1还显示了包括至少占其所在地区销售总额10%的所有公司的销售数据。

进一步细分其他地区的收入,可得出以下排名(销售额超过100亿美元):

韩国拥有两个IDM巨头,三星(Samsung,#2)和

SK

海力士(SK Hynix)的销售额分别为560亿美元和230亿美元。中国台湾地区除了上述的晶圆代工和封测公司外,还拥有联发科(MediaTek),联咏(Novatek)和瑞昱(Realtek)等设计公司。日本的强项包括东京电子(Tokyo Electron),大日本网屏(Dainippon Screen)和爱德万(Advantest)等设备公司,以及铠侠(Kioxia),索尼(Sony)和瑞萨(Renesas)等IDM公司。中国最大的半导体公司有设计业的清华紫光(Unis)和海思(HiSilicon),晶圆代工的中芯国际(SMIC)以及封测的长电科技(JCET)。荷兰半导体收入的一半以上来自光刻设备厂商阿斯麦尔(ASML),此外ASM International(设备,14亿美元),恩智浦NXP(IDM,89亿美元)和安世半导体Nexperia(IDM,14亿美元,)等公司也贡献了很大的份额。

接下来,将分别从五个细分领域,特别关注中国公司与全球领先企业的差距。

芯片制造需要许多不同类型的工具和设备。IC制造过程中的重要步骤包括光刻,离子注入,沉积(例如CVD,PVD),刻蚀,清洗和测试等。主要的设备供应商来自美国,日本和荷兰,但中国也在努力发展其国内半导体设备产业。

光刻设备领域龙头阿斯麦尔(ASML)的市场份额为85%,唯一相关的竞争对手是日本的佳能(Cannon)和尼康(Nikon)。中国唯一的光刻设备制造商是上海微电子(SMEE),其目前最先进的设备可实现90nm芯片生产。阿斯麦尔(ASML)第一台用于生产复杂的90nm芯片的光刻机是在2004年,也就是16年前。

在沉积设备领域,竞争者更多。一些大型公司活跃于PVD和CVD,例如美国的应用材料(AMAT),日本的东京电子(TEL)、美国泛林科技(Lam Research),还有些较小的公司,如德国的爱思强(Aixtron),荷兰的ASM International,瑞士的意发薄膜科技(Evatec)和日本的爱发科(Ulvac)。此外,2017年由两家成立于2001年的公司的七星电子(Sevenstar)和北方微电子(NMC))合并而成的北方华创(NAURA),作为中国最大半导体设备公司,也活跃在这一领域。

另一家较成熟的中国设备公司是中微半导体(AMEC),成立于2004年,总部位于上海的公司,生产刻蚀设备和MOCVD工具,是2019年第一批在上海科创板(STAR)上市的科技公司,高通(Qualcomm)在2007年在B轮投资,仍然是股东之一。台积电(TSMC)已验证AMEC的刻蚀设备的7nm工艺。

其他专注于清洗,封测设备的公司包括日本的爱德万(Advantest),新加坡的ASM 太平洋(ASM Pacific),日本的网屏(Dainippon Screen)和美国的泰瑞达(Teradyne)。值得一提的还有更多的中国半导体设备公司,包括杭州长川科技,芯源微电子(Kingsemi),至纯科技(PNC),但它们的收入都远低于1.5亿美元。

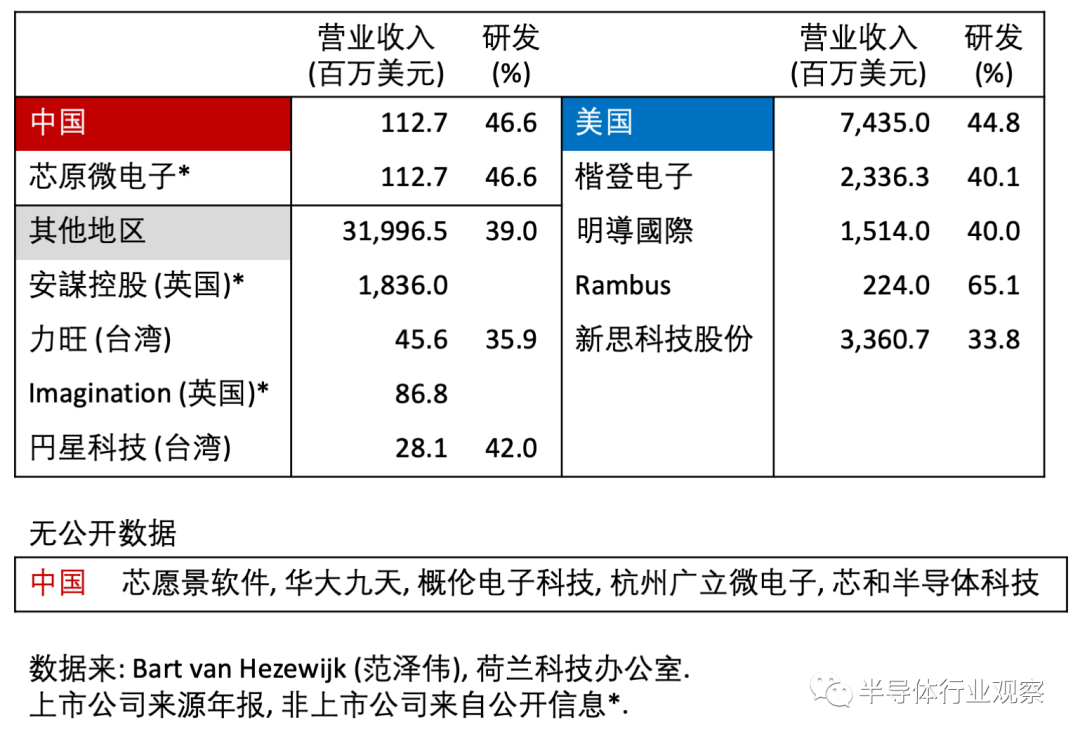

EDA&IP是中国仍然远远落后的另一个细分领域。三大全球领先公司新思科技(Synopsys),楷登电子(Cadence)和明导国际(Mentor)占领了中国EDA市场的绝大部分。不过,中国也有一些活跃在EDA领域的公司,例如芯愿景(Cellix)芯原微(VeriSilicon),华大九天(Empyrean),ProPlus,广立微电子(Semitronix)和芯禾(Xpeedic)等。华大九天似乎是中国大陆市场的领导者,但是找不到这些公司中任何一家的财务信息。据报道Cellix芯原微正准备在科创板(STAR)上市,而ProPlus于2020年4月结束了一轮投资,英特尔表示已参与。

IP核是许可方的知识产权,可以用作芯片设计的基础。IC设计公司使用第三方IP和自己的IP设计芯片。该细分领域的领导者是总部位于英国但由日本软银(Softbank)控股的安谋科技(ARM),基本上,所有智能手机和大多数物联网设备都使用Arm的处理器架构。2016年9月软银完成Arm收购,一年半后于2018年4月,创建了Arm中国合资公司(也称为Arm mini China),其中中方投资占51%,Arm占49%股份。安谋中国(Arm China)在中国销售和许可Arm(UK)技术,但并结合中国市场需求自主研发半导体相关的IP产品。例如,安谋中国已经开发了一种IP,可以允许中国制造的芯片运行由中国国家密码管理局开发的加密算法。

Imagination Technologies的总部也位于英国,但于2017年11月被总部位于开曼和中资背景的私募股权基金凯桥资本(Canyon Bridge)收购。Imagination于2020年4月宣布了计划任命几位新董事,来自中国改革控股,也是凯桥资本的投资人。在英国政府表示担忧后,该提议被撤回。Imagination主要开发用于图形处理器单元(GPU)的IP。苹果一直是Imagination的最大客户,直到2016年,今年初他们签署了一项新的多年期许可协议,根据该协议,Apple可以使用Imagination的更多IP。

前面提到的Synopsys和Cadence在IP核授权领域也很活跃,位于美国的Rambus在存储技术授权许可也很活跃。在中国,芯原微电子(VeriSilicon)是该领域的头部但亏损的公司,它成立于2001年,投资者包括英特尔,三星,小米,大基金和华登国际。芯原微电子宣布有意在上海科创板上市。

除了Arm架构外,只有少数其他处理器架构。像Arm一样,MIPS和RISC-V也被称为精简指令系统计算架构(RISC),而x86是复杂指令系统计算架构(CISC)。通常,CISC架构更适合于高性能处理器(复杂性和速度;例如服务器)和RISC适用于低功耗(例如智能手机)。

MIPS Technologies在1980年代开发了MIPS架构并将其许可给芯片设计人员。Imagination Technologies在2013年收购了MIPS Technologies,并在2017年被凯桥资本(Canyon Bridge)收购前将其出售给了总部位于美国的Wave Computing。Wave Computing于2020年4月申请破产,但有报道称MIPS将独立开展业务。相比Arm,MIPS并没有那么成功,但在中国被龙芯(第一个中国国产CPU)和设计CPU和物联网及穿戴芯片的君正(Ingenic)所采用。

RISC-V是一个开源项目,于2010年在美国加州大学伯克利分校启动,旨在提供免费的指令集架构。RISC-V始于学术界,但2015年成立了RISC-V基金会,旨在通过开放式协作创建一个标准化和改进的社区。2020年3月,RISC-V国际协会(RVI)在瑞士成立,这是对地缘政治形势的反思,也是为了平息“对开放合作模式的政治干扰的担忧”。RVI在其网站上明确提及“美国对RISC-V没有任何出口限制,我们已遵守美国所有法律。此举并未绕过任何现有限制,而是缓解了未来的不确定性。”RVI从未接受过任何政府的资助,目前拥有500多名成员,包括阿里巴巴、华为、中国科学院计算技术研究所和VeriSilicon。美国成员包括西部数字,英伟达和Rambus。

RVI从未收到过任何政府的资助或寻求任何资金,目前有500多个成员,其中中国成员包括阿里巴巴,华为,中科院计算研究所和芯原微电子。美国成员包括西部数据(Western Digital),英伟达(Nvidia)和Rambus。RISC-V相对较新,因此对Arm的竞争还没有很大,但是社区正在快速发展,并且在当前的地缘政治环境下,开源,从定义上来说不受出口控制,可能是中国芯片设计公司的前进之路。

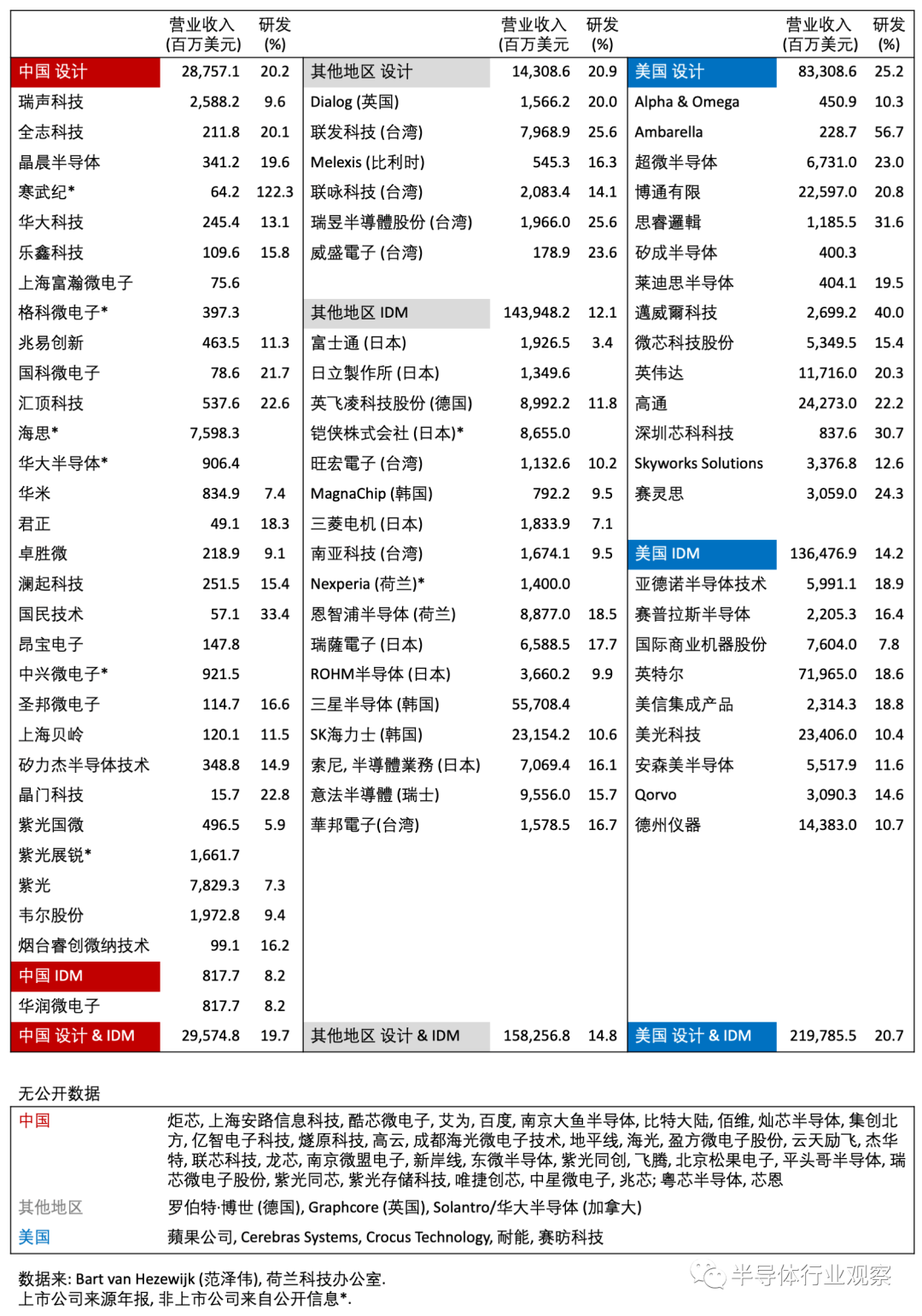

在本文中,我将无晶圆设计公司和集成器件制造商(IDM)合并为一个细分领域,因为它们都具有设计芯片的能力。无晶圆设计公司依靠晶圆代工厂来制造他们设计的芯片,而IDM则是自己制造芯片。设计及IDM是整个地区半导体价值链中最大的部分(中国占半导体总销售额的72%,美国占81%,其他地区占61%);该分析还还包含各地区大多数的公司。全球最大的半导体公司都活跃在这一领域:IDM包括英特尔(Intel),三星(Samsung),海力士(SK Hynix)和美光(Micron);无晶圆设计公司包括高通(Qualcomm)和博通(Broadcom)。它们的销售额均超过200亿美元;只有台积电(TSMC)销售额属于同一量级,346亿美元。在设计与与IDM领域,美国以54%的销售额遥遥领先,紧随其后的是其他地区的39%和中国的7%。

表4:各地区IC设计及IDM公司的销售额和研发支出。

中国最大的芯片设计公司是紫光(Unis)和华为海思(HiSilicon)。海思基于Arm架构开发片上系统(SoC,即CPU,GPU和内存等多个组件封装在在一个芯片里)。海思设计智能手机芯片(麒麟),服务器芯片(鲲鹏)和智能手机调制解调器(巴龙)。新款麒麟810在人工智能基准测试中表现优于竞争对手高通(Qualcomm)的骁龙(Snapdragon) 855 SoC。高通公司是智能手机SoC的全球市场领导者,在中国市场长期保持着同样的地位。直到2020年第一季度,海思首次成为中国智能手机SoC出货量第一名,因受到COVID-19的影响较大,与2019年第一季度相比,智能手机SoC出货量下降了44%以上。

紫光(Unis)是清华紫光集团生态系统的一部分。清华紫光集团的子公司包括无晶圆设计公司有紫光同创(Pango Microsystems),紫光同芯(Tongxin Microelectronics),紫光存储(Unic Memory),紫光国微(Unigroup Guoxin),紫光展锐(UNISOC)(展讯和锐迪科的合资公司)和紫光股份(Unis);晶圆代工厂有紫光国芯(UniIC Semiconductors),武汉新芯(XMC)和长江存储(YMTC);封测公司有紫光宏茂(Unimos)。其中上市公司有紫光股份和紫光国微。紫光展锐主要设计中低端智能手机和功能手机芯片,在印度和非洲非常受欢迎。

另一个在半导体行业非常活跃的中国央企是中国电子信息产业集团(CEC),简称中国电子,包括无晶圆设计公司有安路科技(Anlogic),中电华大科技(CE Huada Tech),华大半导体(Huada Semiconductor),南京微盟(Microne),飞腾(Phytium Technology),上海贝岭(Shanghai Belling),Solantro(于2018年收购的加拿大公司,现称为华大半导体北美研发中心)和晶门科技(Solomon Systech);晶圆代工厂有积塔半导体(GTA Semiconductor);封测公司有Chipadavanced。其中上市公司有中电华大科技、上海贝岭和晶门科技。

中国消费电子公司(和智能手机供应商)小米一直活跃于其子公司松果电子(Pinecone)的芯片设计中,该公司于2014年成立。松果电子(Pinecone)于2017年初发布了澎湃(Surge)S1芯片,但使用S1的小米5C智能手机由于高功耗和热输出而失败。2019年4月,小米宣布将分拆并组建新公司南京大鱼半导体(Big Fish Semiconductors),小米持有其25%的股份,专注于AI和IoT芯片的开发。松果电子Pinecone(小米持股51%,中国大唐电信持股49%)将继续开发智能手机芯片。小米还投资了IP提供商芯原微电子(VeriSilicon),是其仅次于大基金的第二大股东。

上面提到的中国设计公司主要使用Arm架构,但还有一些中国公司使用x86架构。因为x86是CISC架构,是服务器市场上的主要架构。但是最近,基于Arm和RISC-V的处理器似乎获得了更大的吸引力。英特尔(Intel)是x86处理器市场的领导者,但是同样来自美国的超微半导体(AMD)在过去几年中一直凭借其锐龙(Ryzen)芯片架构获得了市场份额。除此之外,只有中国台湾的威盛科技(VIA Technologies)拥有x86 CPU许可,但威盛科技一直未能成功地让产品接近英特尔(Intel)和超微半导体(AMD)的市场份额。

不过,有趣的是,5月8日中国发布了首个搭载最新的国产x86处理器的电脑,使用来自上海兆芯的KX-6000处理器。兆芯是威盛科技与上海市政府于2013年成立的合资企业。这些KX6000处理器是基于威盛科技美国子公司Centaur Technology开发的架构,其性能仍远远落后于英特尔(Intel)和超微半导体(AMD)目前的产品,但绝对适合政府部门使用。这是中国减少对外国技术依赖计划中的重要一步,兆芯已制定长期的计划,以缩小与英特尔(Intel)和超微半导体(AMD)的差距。

超微半导体(AMD)还在中国成立了一家合资企业,合作伙伴包括高性能计算制造商中科曙光(Sugon)和中国科学院。天津海光先进技术投资有限公司(THATIC或Higon)成立于2016年,实际由两家合资公司组成,其中AMD持有成都海光微电子(HMC)51%的股份和成都海光集成电路(Hygon)30%的股份。AMD将IP出口到子公司HMC,Hygon将对设计进行定制,然后将其发送到美国的格芯(Global Foundries)进行制造。这使得中国方面可以称处理器芯片为“中国的”,而AMD则遵守所有相关的出口管制法规。直到2019年6月,因为Sugon已经承认其高性能计算机的军事终端使用和终端用户,美国政府将AMD的合资企业加入了实体清单。其推论是,美国企业在向这些实体出口产品和技术之前需要申请许可证,而美国政府遵循的是“推定拒绝(Presumption of Denial)”政策。

英特尔于2016年与清华大学和澜起科技(Montage Technology)建立了合作关系。基于Intel x86 Xeon架构和清华大学开发的技术,澜起科技设计了津逮CPU(Jintide)。澜起科技自2019年7月在上海科创板(STAR)上市,英特尔(Intel)持有9%的股份。

2016年,高通与贵州省政府成立了合资公司,这是中美在半导体行业的一次合作,但持续时间并不长。华芯通半导体(HXT)专注于基于Arm架构的服务器芯片设计,贵州省持股55%,高通持股45%。2018年11月,HXT宣布昇龙(StarDragon)4800已经开始量产,该处理器类似于高通(Qualcomm)的Centrq 2400系列,采用改进的加密模块,以满足中国商业密码算法标准。据报道,2019年4月合资企业将关闭。

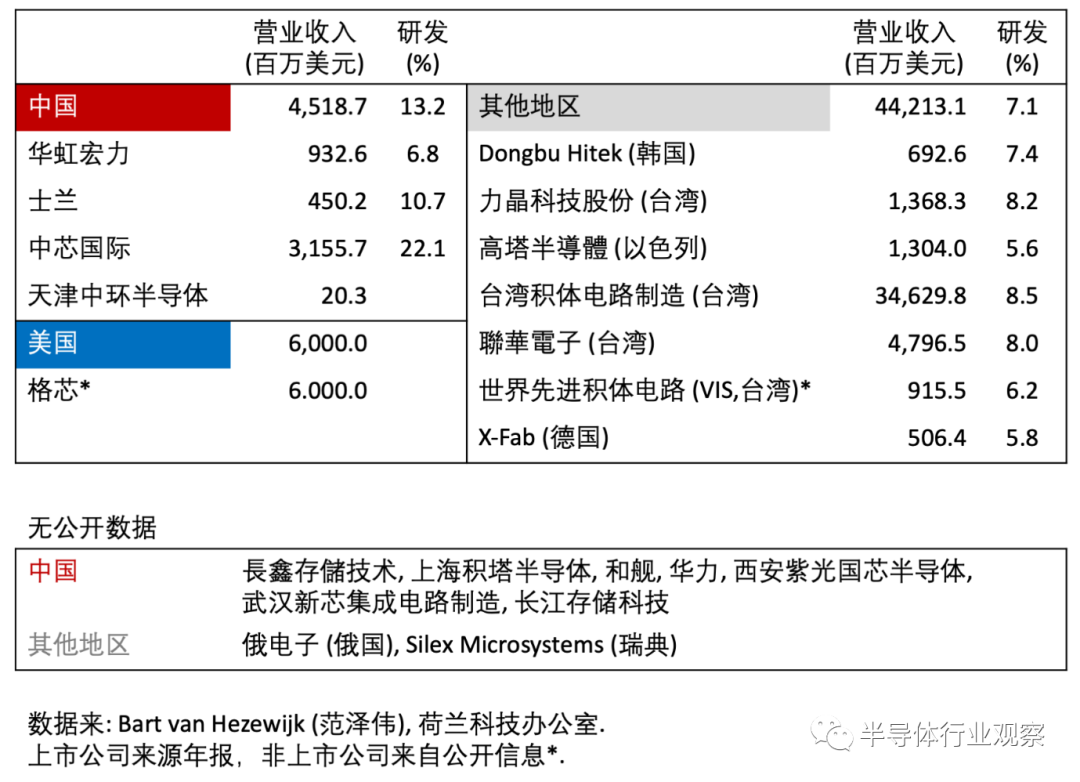

其它地区在晶圆纯代工领域占据主导地位,主要原因是中国台湾的台积电(TSMC)在这一领域遥遥领先。其它地区的第二和第三大晶圆厂也设在中国台湾。唯一一家总部位于美国的代工厂是阿布达比酋长国控股的格芯(GlobalFoundries),而在中国,最大的晶圆代工厂是中芯国际(SMIC)和华虹宏力(Huahong Grace)。至于华虹集团旗下的华力、清华紫光旗下的长江存储(YMTC)和武汉新芯(XMC)、合肥长鑫(CXMT)等中国晶圆代工厂,目前无法找到相关的财务数据。

多年来,中芯国际已经取得了相当大的进步,现在已经能够大规模生产14nm芯片,尽管根据一些消息来源,不良率仍然非常高。业界领头羊台积电和IDM三星已经开始量产7nm制程芯片(台积电开始量产5nm制程芯片),而格芯(GlobalFoundries)则宣布由于成本高昂而停止了7nm制程芯片的研发。5月11日,中芯国际宣布已开始在FinFET 14nm制程上批量生产华为/海思的麒麟710A。尽管这些芯片不是目前最先进的(麒麟710于2018年7月推出),但对于中国半导体行业而言,这是一项重大进展,因为这是华为首次使用台积电以外的代工厂生产智能手机芯片。

另外,长江存储(YMTC)和合肥长鑫(CXMT)是专注于研发存储器芯片的中国晶圆代工厂。存储器市场由韩国的三星(Samsung)和海力士(SK Hynix)以及美国的美光(Micron)所控制。4月13日,长江存储宣布,基于自己的Xtacking架构,开发出128层3D NAND闪存芯片X2-6070。X2-6070能否成功取决于多种因素,包括量产时间(可能是2021年上半年)和良率(晶圆片上正常工作的芯片的比例)。因此,在设计好存储芯片之后,提升良率将是下一个巨大的挑战。

合肥长鑫(CXMT)是中国新的DRAM内存制造商(成立于2016年,当时名为Innotron),4月底宣布,他们与美国Rambus公司签署了一项长期专利许可协议,以获得各种DRAM专利。这笔交易将加强合肥长鑫的IP产品组合和多元化。通过之前签署的许可协议,合肥长鑫已经可以使用奇梦达的IP(奇梦达于2006年从英飞凌分离出来,当时是世界第二大DRAM公司,但在2011年停止运营)。

全球十大晶圆外包封测(OSAT)公司中,有一半来自中国台湾。市场领导者日月光(ASE Group)的市场份额为47%,其次是美国的安靠(Amkor)和中国的长电科技(JCET)。另外四家中国台湾公司中,两家中国公司(TFME和天水华天)和一家新加坡公司名列前十名。日月光半导体的市场占有率为47%,紧随其后的是美国的安靠(Amkor)和中国的长电科技(JCET)。封测全球前十名还包括另外4家中国台湾公司,通富微(TFME)和华天科技等2家中国大陆公司,和1家新加坡公司。

该分析表明,除了封测细分领域(中国大陆占全球市场的20%以上)之外,中国大陆在全球半导体价值链中的地位仍然相对较小。在全球封测细分领域前6强企业中,有3家是中国企业,而6年前只有长电科技进入前10名。这也表明,中国半导体产业可以快速发展。

但是,在其他细分领域,尤其是半导体设备和EDA&IP,中国仍然远远落后。尽管中微(AMEC)研发的某些设备已应用在许多晶圆厂,但在全球所有半导体设备制造商收入排名来看,中微(AMEC)的份额仍然非常小(第20名),然而,占比大小很重要。为了在半导体行业保持竞争力,公司需要在研发方面进行投资,而销售量更高的公司可以在新技术开发和创新上进行更多投资。

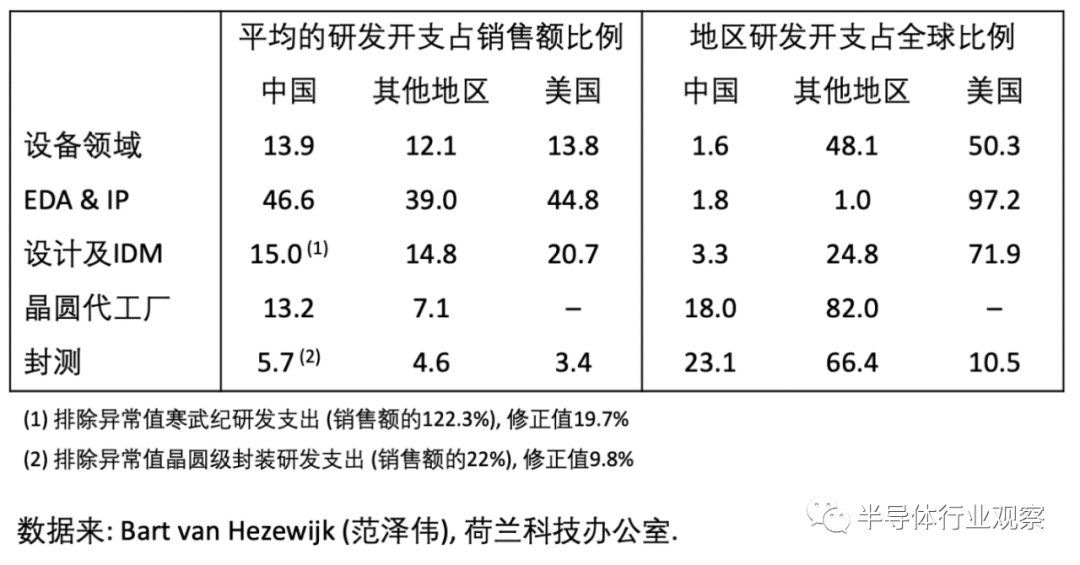

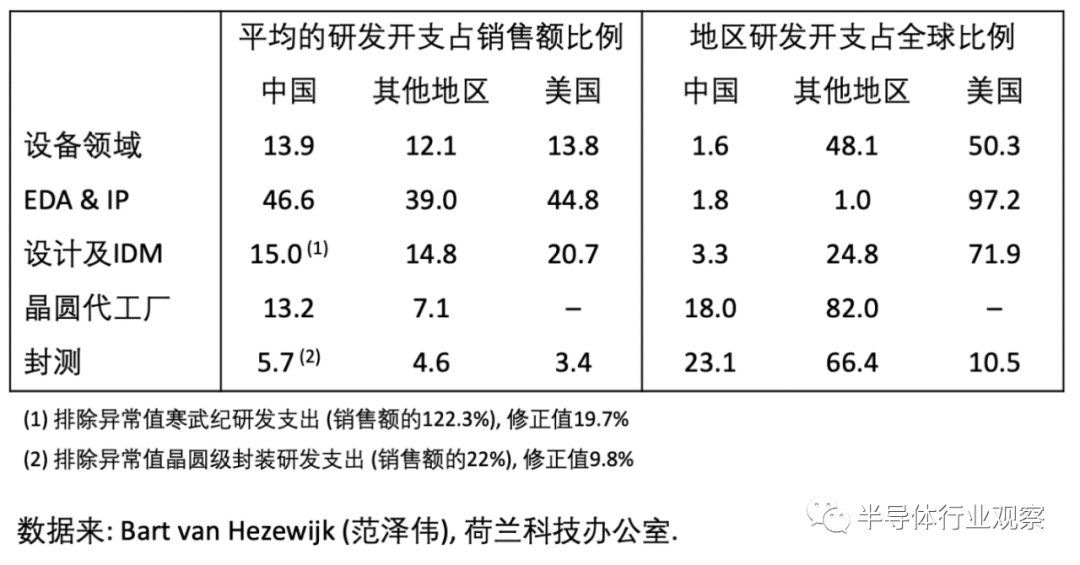

表7:各地区细分领域平均研发投入占销售额的百分比。

在企业平均研发支出占销售额的百分比方面,这三个地区没有太大差别。美国设计和 IDM公司在研发上的投入超过了来自中国和世界其他地区的竞争对手,而中国的晶圆代工和封测公司的平均研发支出要高于其他公司。在晶圆代工领域,这主要由于中芯国际的高达22.1%的研发支出,远高于全球其他任何晶圆代工厂(中国的士兰微(Silan)以10.7%的研发支出位居第二,台积电以8.5%位居第三)。从实际的研发支出(以美元计算),中国晶圆代工和封测领域在全球研发支出占销售额比例确实高于其他地区,例如晶圆代工领域为18% VS 8%,封测领域为23% VS21%。世界其他地区的研发支出金额都远高于中国;对于晶圆代工领域,世界其他地区的研发投入是中国的4.6倍,而对于封测领域,他们的研发投入是中国的2.9倍。

对于设备,EDA&IP细分领域,各地区之间没有明显的差异(和晶圆代工和封测领域类似,这些平均值所基于的样本量也很小),但是对于设计和IDM领域,美国公司平均研发支出占销售额比例要比其他地区要高。因为这些公司也是整个行业的龙头公司,以销售额来衡量,这是美国半导体行业的主要竞争优势。尽管美国设计和IDM公司占全球设计和IDM销售额的54%,但它们研发支出占该领域全球的72%(例如,本分析中的22家公司合计389亿美元)。英特尔(Intel)的研发支出为134亿美元,超过了除三星(Samsung)、台积电(TSMC)、高通(Qualcomm)、美光(Micron)、

SK

海力士(SK Hynix)、博通(Broadcom)、应用材料(AMAT)和德州仪器(TI)之外的全球所有半导体公司的年收入。

各地区在设备和EDA&IP细分领域的研发支出占销售额的百分比没有出现重大差异,但这并不意味着中国在这些领域会更容易赶上。例如,阿斯麦尔(ASML)公司的研发支出约为22亿美元,是该分析中所有六家中国半导体设备公司年收入总和的两倍。对于EDA来说,整个行业基本上依赖于三大巨头:新思科技(Synopsys)、楷登电子(Cadence)和明导国际(Mentor)。尽管有很多中国公司在开发EDA工具,但他们竞争力很弱,因为它们不够全面(没有完整的设计流程),并且由于最先进的晶圆代工厂不会使用它们,因此它们很难获得更好地了解流程并改进其软件。

对中国来说,幸运的是一些进展为国内半导体行业的发展提供了更为积极的前景。Arm中国的成立,对Imagination Technologies的收购,英特尔对澜起科技和ProPlus的投资,合肥长鑫(CXMT)获得RambusIP许可协议以及基于RISC-V架构的发展,都可能为加强中国半导体产业带来机遇。在芯片设计领域,根据IC Insights的数据,海思已经处于世界一流水平,并于2020年第一季度首次进入半导体销售领导者的前十名。近期最新的进展成果还有兆芯发布的第一个X86架构的国产CPU,平头哥发布的基于RISC-V的CPU和AI推理芯片以及长江存储(YMTC)发布的3D NAND闪存芯片等,这也表明中国芯片设计肯定正在取得进展。中芯国际最近宣布将在14nm FinFET上量产海思的麒麟710A,这对中国芯片制造业来说是一个重大发展。

但是……特别是在设备和EDA领域,挑战仍然存在,而当行业龙头(包括设计和制造领域)在研发上投入更多资金并保持其技术领先地位时,要赶上行业领导者则极为困难。大基金的设立是帮助中国半导体公司缩小这一差距的,最近的趋势是似乎有更多的中国半导体公司积极准备上市,例如在上海科创板(STAR),中微(AMEC)和澜起科技已经上市,中芯国际(SMIC),芯原(VeriSilicon)和芯愿景(Cellix)也宣布筹备上市,此外Imagination Technologies公司,紫光展锐(UNISOC)和地平线机器人也被传言计划IPO。可以理解企业上市为寻求更多的资金和资源,但他们也应该记住,投资者的利益(快速回报)并不总是与公司自身的利益(长期致力于研发)保持一致。对于那些仍需确立自己在全球半导体价值链中的地位的公司来说,没有捷径可走。

当然,中国国内半导体行业发展的最大障碍是当前的地缘政治气候和美国政府最近采取的限制美国公司的行动,自2020年5月15日起,非美国公司也不能与一些中国半导体公司做生意。在下一篇文章中,我将更多地讨论美中科技战争对半导体行业的影响。敬请期待!

最后,我想建议读者进一步阅读,这确实使我对中国半导体产业的历史和发展有了更好的了解。这非常有用,我真的很喜欢阅读戴老板(Boss Dai)最初撰写的文章,该文章于2018年5月15日发布在他的微信公众号上:中国芯酸往事。本文由Jeffrey Ding和Lorand Laskai 翻译成英文,并发表在2019年7月8日的中国AI通讯(ChinaAI Newsletter):“The Sour Past of “China Chips”。

(i)关于数据收集的说明

在对全球半导体价值链的分析中,我选择了201家公司:中国大陆100家,美国42家,其他地区的59家。其中121家上市公司,可以从其年度报告中获取其销售和研发支出数据。所使用的年度报告是截至2019年12月31日或更早的财年的报告,以下公司除外:爱思强(Aixtron),汇顶科技(Goodix),长电科技(JCET),力晶半导体(PowerChip),塔尔半导体(Tower Semiconductor)(2018-12-31),安霸半导体(Ambarella)(2020-1-31)和美满电子(Marvell)(2020-2-1)。

对于另外15家公司,我使用了其他公开数据:安谋科技Arm(2019年软银集团年度报告),寒武纪(Cambricon),格芯(GlobalFoundries),Imagination Technologies,铠侠(Kioxia),安世半导体(Nexperia),世界先进半导体(Vanguard International Semiconductor)(VIS合并财务报表)和芯原微(VeriSilicon)。

对于格科微电子(GalaxyCore),海思(HiSilicon),华大半导体,北京矽成半导体(Integrated Silicon Solutions Inc),Sanechips Technology,紫光展锐(UNISOC):Trendforce(2018收入)。

对于明导国际(Mentor Graphics),根据2016年和2017年Synopsys和Cadence的合并收入份额(Synopsys 46%,Cadence 33%和Mentor 21%)计算了2019年收入与Synopsys和Cadence的相对收入(Mentor最新可用年度报告) )。

对于某些公司而言,其半导体业务是其总业务的一部分。对于这些公司,我只包括半导体收入:

富士通半导体(Fujitsu Semiconductor):设备解决方案中的LSI设备,占富士通集团总收入的5.3%。

日立高科技(Hitachi Hitech):电子设备系统,占总收入的20.1%。

IBM:系统(包括服务器和存储系统),占总收入的9.9%。

Jusun Engineering:半导体(不包括显示器和太阳能电池),占总收入的52%。

三菱电机(Mitsubishi Electric):电子设备,占总收入的4.4%。

三星(Samsung):设备解决方案内的半导体(不包括公司间收入),占三星电子总收入的28%。

天津中环:半导体器件(不包括半导体材料和新能源),占总收入的0.83%。

Wonik IPS:半导体(不包括显示和太阳能),占总收入的55%。

一些活跃在全球半导体价值链中的大公司被排除在数据分析之外,因为它们没有报告与其半导体相关业务的财务数据,或者其数据不够具体,无法包含在此分析中,例如,苹果(美国,设计),百度(中国,设计),博世(德国,设计),佳能(日本,设备)和尼康(日本,设备)。

Officer for Innovation, Technology & Science

Netherlands Innovation Network

Consulate-General of the Kingdom of the Netherlands in Shanghai

Familiar with advanced process technology, equipment, materials and critical components and parts industry chain and Standards of semiconductor.

熟悉集成电路先进工艺技术、设备材料及核心零部件全球产业链,IC行业标准。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2321期内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

两会|台积电|

RISC-V

|汽车芯片|

AI

|EDA

|中美|晶圆|射频|

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!