来源:内容由半导体行业观察(ID:icbank)编译自「seekingalpha」,谢谢。

2020年,德州仪器(TI)的股票增长了36%,与前10大最大模拟公司的行业平均水平4.9%相比有了明显的增长。

今年,该公司的前景受到强劲的半导体市场的提振。我们认为,它有能力从其内部生产能力中受益,而不是外包给据报道已满负荷生产的晶圆代工厂。从长远来看,由于工厂自动化和车辆电气化的长期趋势带动了更高的增长前景,该公司对工业和汽车市场的战略重点极具吸引力。此外,该公司正在简化其分销,以专注于直接渠道,与最大的客户建立更紧密的关系。

尽管预计该行业将保持强劲增长势头,并且专注于内部制造以及这些年来的库存策略,可以让他们利用此来提高收益,但由于估值过高,该公司的上升潜力有限。

尽管拥有所有优势,该公司仍面临激烈的竞争,市场领先地位不断下降,因为其市场份额处于下降趋势,而竞争对手则积极参与并购活动以获取市场份额,例如第二名的Analog Devices 就是通过这样的方式缩小了他们与德州仪器之间的差距。

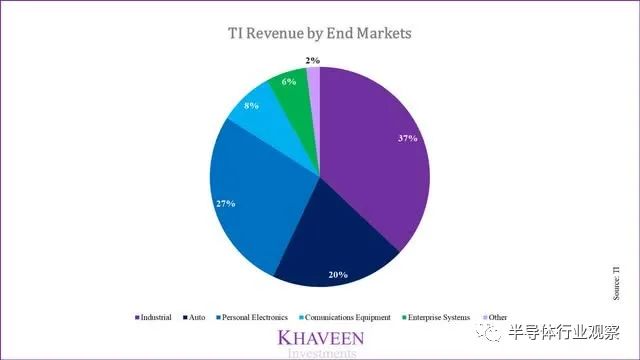

该公司的优势之一是其在各个终端市场(包括工业,汽车,个人电子产品,通信等)的高度多样化的收入基础。与模拟同行相比,他们的收入分配较少集中在特定细分市场,除了工业市场以外,该公司没有任何细分市场能占收入的三分之一以上,但它所领导的工业领域的收入几乎是其最接近的竞争对手ADI公司的两倍。

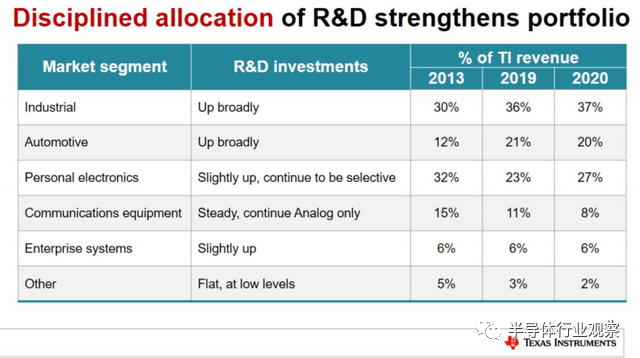

尽管如此,从终端市场收入分布的变化来看,管理层仍致力于工业和汽车领域。在过去的7年中,工业领域已成为其最大的领域,从2013年的30%增长到37%的收入,而其汽车收入的百分比从2013年的12%增长到2020年的20%几乎翻了一番。

资料来源:德州仪器(Texas Instruments)

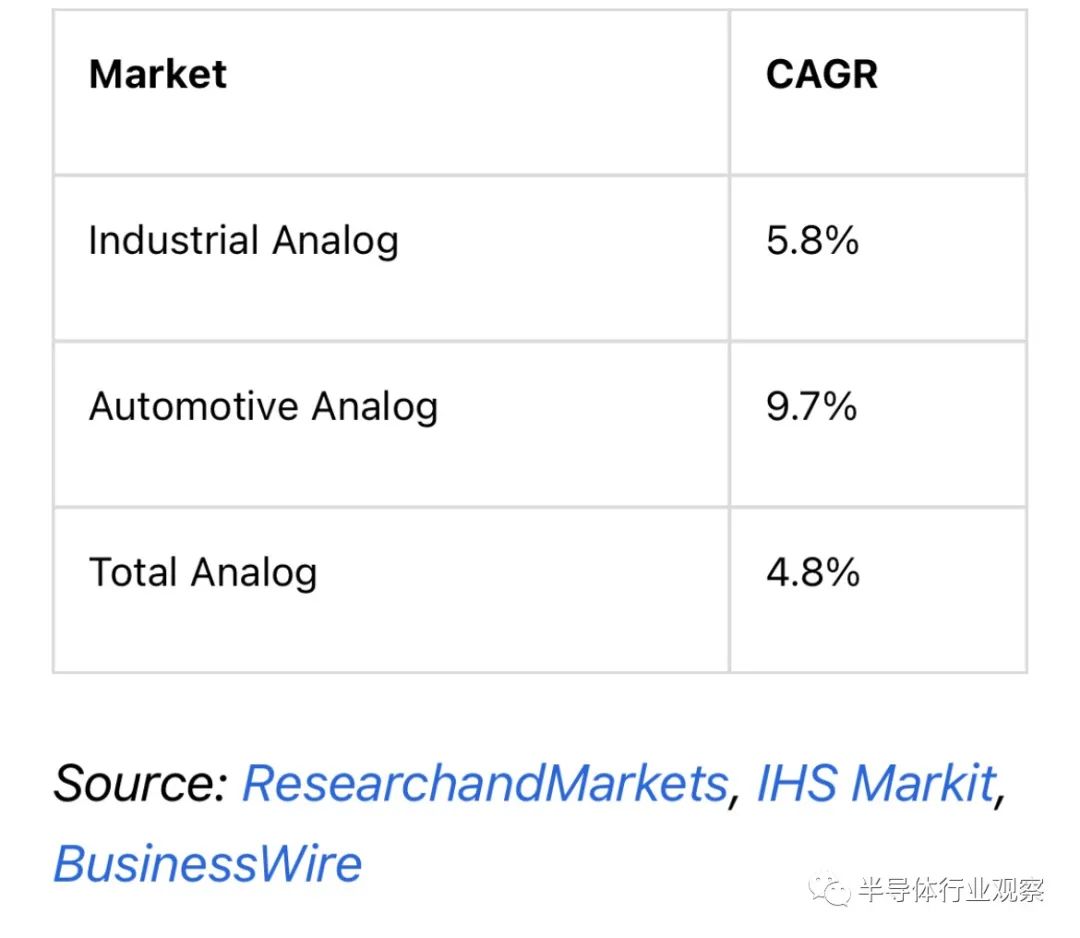

该公司对工业和汽车领域的战略重点对公司来说是个好兆头,因为到2027年,这些市场预计将超过整体模拟IC市场4.8%的复合年增长率。工业模拟市场预计将以5.8%的CAGR增长。汽车自动化市场的长期增长动力来自汽车电子化趋势以及更严格的安全和排放法规政策,而汽车模拟市场则以9.7%的复合年增长率显示出最高的增长潜力。

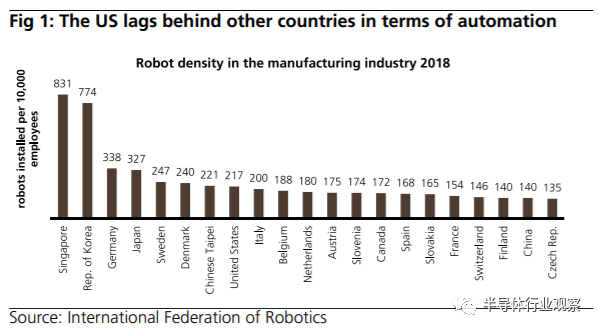

我们认为,该公司在工业市场上具有强大领导地位的原因之一是因为他们在亚洲获得了大量收入。到2020年,该公司来自亚洲的收入已增长到其总收入的三分之二,并且仍然是其最重要的地区。该制造主导区域占全球制造输出的40%以上,是工业自动化市场的热点区域。根据国际机器人联合会的数据,制造业中机器人密度最高的5个国家中,有3个是亚洲国家,分别是新加坡,韩国和日本。相比之下,占全球总产量20%的中国排在

第

20

位

。但我们相信,他们有望在政府的大力支持下崛起。

除工业市场外,该公司的战略还重点关注汽车领域。该公司的汽车产品组合具有信息娱乐和集群产品,包括高级驾驶员辅助系统(ADAS),混合动力,电动和动力总成系统,被动安全以及车身电子和照明。最新推出的产品包括用于内燃机车辆和EV的电气系统的组件。

但是,我们认为,由于其欧洲本土竞争对手(凭借领先的高端汽车制造商品牌的强大网络作为合作伙伴)在本国市场的优势,因此后者在这一细分市场中的地位更高。英飞凌,恩智浦等欧洲供应商的市场领先地位证明了这一点。数据显示,意法半导体占该市场份额的32.8%,而德州仪器(TI)则为8.1%。

总体而言,该公司的收入基础在各个细分市场均保持多元化,但其战略重点是高增长的工业和汽车细分市场。正如管理层所提到的,迎合这些市场的产品还具有更长的寿命,产品寿命周期长达10年或更长时间。我们认为,凭借其在亚洲已建立的网络(占收入的三分之二)的优势,该公司的工业市场实力对该公司而言是个好兆头。其汽车领域正在获得发展势头,但由于拥有强大的高端汽车合作伙伴网络而具有本土优势,因此面临来自欧洲竞争对手的激烈竞争。

该公司的另一个优势是专注于内部制造,从而带来了竞争优势,例如制造成本和对供应链的更好控制。当前的紧张供应环境以及晶圆厂的满负荷生产对行业构成威胁。

在2020年第四季度的收益简报中,该公司的首席财务官Rafael Lizardi表示,无论行业如何动荡,它都能够满足对其产品的需求,并有足够的库存和资源来履行订单,因为该公司自己生产大部分零件。相比之下,已知其竞争对手如恩智浦,英飞凌和意法半导体将选定的高级节点芯片外包给台积电和GlobalFoundries。

“

我们有80%的硅片是内部采购的,几乎所有Analog公司的硅片都是内部采购的,这对我们来说是一个巨大的优势。” –副总裁Dave Pahl说道。

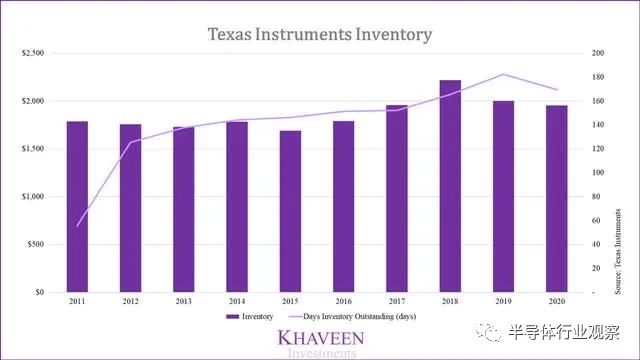

该公司的库存水平在过去几年中有所增长,未清库存天数增加了169天,而2015年为146天。其2020年库存占收入的百分比为13.5%,高于类似品牌的竞争对手设备占收入的百分比为9%,恩智浦为12%。因此,这为公司提供了坚实的地位,可以利用紧张的供应环境,高库存水平和对供应链的更好控制。

资料来源:德州仪器(Texas Instruments)

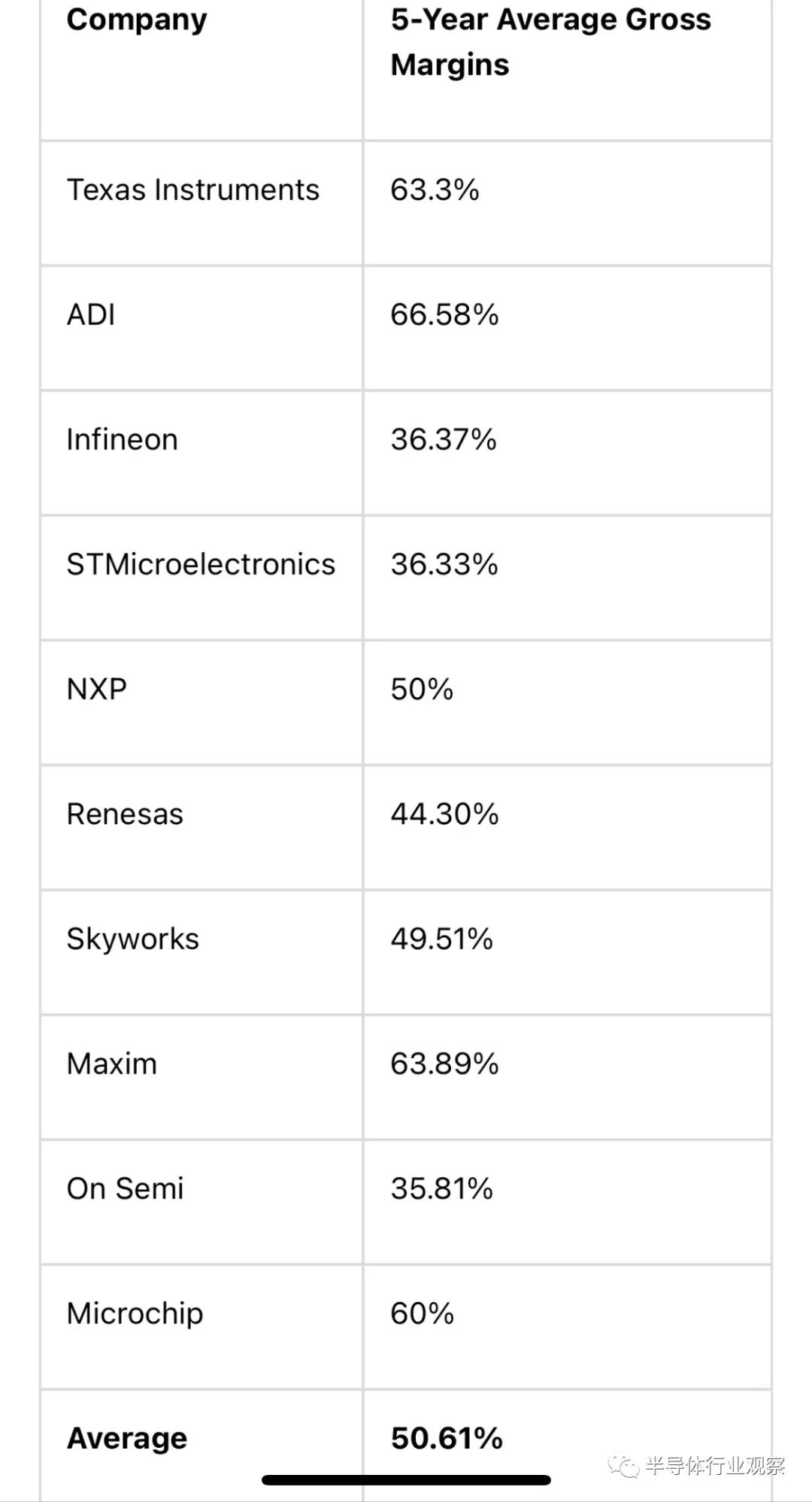

此外,该公司对内部制造的关注以及对300mm晶圆的关注都是引致他们获得高毛利率的原因。在其竞争对手中,德州仪器(TI)的5年平均毛利润率仅次于Analog Devices和Maxim,位居第三,但远高于行业平均水平50.61%。

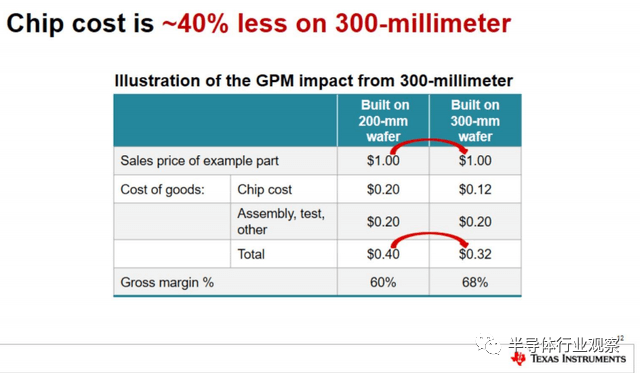

但是,由于其300mm生产的扩大,该公司的毛利率在未来几年可能会更高。该公司一直致力于通过投资300毫米生产来创造具有竞争力的制造成本优势。管理层表示,在封装之前,基于300mm晶圆的芯片的成本比200mm晶圆便宜40%。2020年,该公司宣布在得克萨斯州的Richardson建造晶圆制造厂,从而彰显了其扩大300mm制造规模的承诺。该设施的预算总成本为8.5亿美元,预计到2024年将全部完成,每年从该设施中带来50亿美元的额外收入。

资料来源:德州仪器(Texas Instruments)

总体而言,其对扩大生产的承诺不仅可以带来未来的收入增长,而且由于300mm晶圆的利润率更高,因此毛利率也将增加。它对美国制造业的关注还得益于有利于政府支持芯片制造业的积极举措的顺风。例如,最近通过的《 CHIPS法案》包括针对设备和设施成本的高达40%的投资税收抵免,以及针对该行业的价值100亿美元的联邦拨款。作为美国制造业的领导者,德州仪器(TI)处于有利位置,可以从中受益,从而促进未来的产能增长。

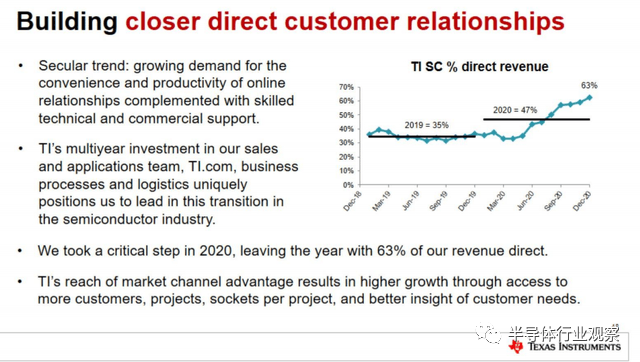

该公司的客户基础非常广泛,为100,000多个客户提供服务,其中三分之一以上的收入来自最大的100个客户之外的客户。为了吸引客户,该公司依赖于其直销渠道和第三方分销商。近年来,该公司已经发展了其分销网络,以更好地调整其战略,以与其最大的客户建立更紧密的关系。

到2020年底,其直销渠道的销售百分比已大幅增长至63%,几乎占收入的三分之二,回到2019年,这个数字为35%。通过与最大客户的紧密联系,我们看到了潜在的优势使其有更多设计项目的机会,并有机会增加对这些客户的产品销售。

此外,它还可以提供有关客户特定需求的更多见解。总体而言,它对直接渠道的关注不同于其最激烈的竞争对手ADI公司(占收入的57%)以及仍依赖分销商网络的其他欧洲芯片制造商。

资料来源:德州仪器(Texas Instruments)

此外,该公司还简化了通过分销商的分销。由于公司专注于与客户建立直接关系,因此仅依靠一个分销商就巩固了分销商的地位。我们的观点是,这可能会因减少分销商而导致成本降低,但同时也带来了将来吸引较少潜在客户的风险。该公司与包括Avnet在内的6个分销商终止了合作关系。但是,它现在即使仅仅依靠Arrow,也仍然具有重要的市场影响力,因为后者是最大的分销商,具有最高的26.2%的全球市场份额。

总体而言,通过着眼于更紧密的直接客户关系来简化其分销的举动可以通过使其赢得更多的设计胜利并降低与分销商相关的成本来提供收益,但也可能威胁到其更广泛的客户群的市场份额。但是,由于使用Arrow作为全球最大的分销商之一,因此选择使用Arrow可以稍微缓解这一点。

由于公司专注于有机增长,而不是积极参与并购战略,因此在过去几年中,公司在市场份额中的领导地位一直在下降。该公司仍在增长,但在过去5年中以2.4%的缓慢速度增长,而模拟市场的平均增长率为7.2%。

到2020年,德州仪器(TI)仍然是508亿美元模拟市场的市场领导者,根据其当年的收入增长估计,在前十大模拟厂商中的市场份额估计为27.9%。但是,这比2019年的29.1%的市场份额下降了1.2%,并且由于市场竞争加剧,市场份额长期呈下降趋势。

资料来源:ICInsights,Khaveen Investments

德州仪器(TI)以其庞大的规模而自豪,但其竞争对手正在赶上市场上活跃的并购。例如,排名第二的ADI公司将在2021年中期完成以210亿美元收购著名竞争对手Maxim Integrated 的交易。

据报道,德州仪器(TI)早在2015年就曾有意收购Maxim,但由于收购成本,谈判失败了。收购Maxim将大大缩小Analog与该公司之间的差距,合并后的市场份额为22.6%。此外,英飞凌在2019年以94亿美元收购了赛普拉斯,导致其市场份额在2020年攀升至11.8%,恩智浦在2015年以118亿美元收购了飞思卡尔半导体。

德州仪器(TI)的管理层一直非常谨慎,因为与竞争对手相比,其并购活动相对较弱。它的最后一次重大收购是在2011年以65亿美元牵涉到美国国家半导体。

总之,该公司将在2020年继续保持模拟市场的领先地位,其收入增长将保持平稳。它仍然致力于长期专注于工业和汽车市场,尤其是预计将超过整体模拟市场。我们更佩服该公司在工业市场上的实力,并在亚洲市场享有很高的知名度。

在汽车领域,尽管引入了新产品以及其产品组合的整体广度,但由于欧洲竞争对手在高端汽车市场拥有庞大网络所占据的主导地位,我们对其乐观程度仍然较低。尽管如此,该公司仍然具有吸引力,因为其高利润率归功于其具有成本效益的战略并专注于内部制造。

随着新工厂不断扩大300mm的产量,我们看到利润率将进一步提高至其68%的目标。在分销渠道方面,该公司正在通过仅选择最大的分销商Arrow进行精简,并将重点放在直接渠道上,以与其庞大的客户群建立更牢固的关系,从而可以在未来提供更多的设计获胜机会。然而,由于并购活动不活跃,导致其市场领导地位的下降。随着诸如ADI公司(Analog Devices)等竞争对手收购Maxim以缩小与该公司之间的差距,其市场地位逐渐减弱。

★ 点击文末

【阅读原文】

,可查看本文原文链接!

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2657内容,欢迎关注。

★

一文看懂USB4

★

成熟制程or先进制程,哪个更缺产能?

★

30年!台湾DRAM不死心

『

半导体第一垂直媒体

』

实时 专业 原创 深度

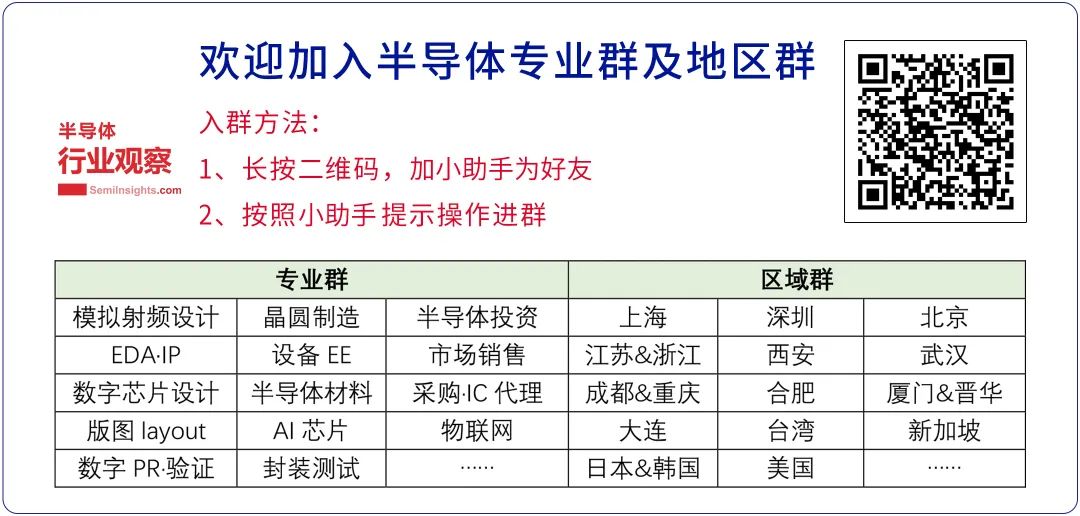

识别二维码

,回复下方关键词,阅读更多

晶圆|集成电路|设备|封测

|射频|存储|美国|台积电

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!