首家登陆科创板的半导体企业,安集微是干嘛的?

6月5日,科创板股票上市委员会2019年第1次审议会议于本日召开,审议微芯生物、天准科技、安集科技3家企业的发行上市申请。其中,安集科技分别于4月30日、5月17日回复首轮及二轮问询。据最新消息显示,安集科技已成功通过上市申请。作为首家登陆科创板的半导体企业,安集科技身上都有哪些闪光点?

公司主营业务

据安集微电子科技于3月29日发布的科创板首次公开发行股票招股说明书(申报稿)中介绍:公司主营业务为关键半导体材料的研发和产业化,目前产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路制造和先进封装领域。公司成功打破了国外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。公司化学机械抛光液已在130-28nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆产线;14nm技术节点产品已进入客户认证阶段,10-7nm技术节点产品正在研发中。

截至2018年12月31日,公司拥有授权发明专利190项,覆盖中国大陆、中国台湾、美国、新加坡、韩国等多个国家和地区。公司作为项目责任单位完成了“90-65nm集成电路关键抛光材料研究与产业化”和“45-28nm集成电路关键抛光材料研发与产业化”两个国家“02专项”项目,目前作为课题单位负责“高密度封装TSV抛光液和清洗液研发与产业化”和“CMP抛光液及配套材料技术平台和产品系列”两个国家“02专项”项目。

2016年,2017年和2018年,公司研发费用占营业收入的比例分别为 21.81%,21.77%和 21.64%,占期间费用的比例分别为 58.73%,56.34%,66.91%。作为科技创新企业,持续大量的研发投入是公司产品与不断推进的集成电路制造及先进封装技术同步的关键.另外,人力成本是公司研发费用最主要的组成部分,有效保证了公司研发团队的稳定。

公司的核心技术涵盖了整个产品配方和工艺流程,包括金属表面氧化(催化)技术、金属表面腐蚀抑制技术、抛光速率调节技术、化学机械抛光晶圆表面形貌控制技术、光阻清洗中金属防腐蚀技术、化学机械抛光后表面清洗技术、光刻胶残留物去除技术等,具体情况如下:

截至本招股说明书签署日,公司共有3家全资子公司,分别为上海安集,宁波安集,台湾安集。公司无参股子公司。公司股权结构图如下:

面临的挑战

从半导体材料行业竞争格局看,全球半导体材料产业依然由美国、日本等厂商占据绝对主导,国内半导体材料企业和海外材料龙头仍存在较大差距。长期以来,全球化学机械抛光液市场主要被美国和日本企业所垄断,包括美国的Cabot Microelectronics、Ve r su m和日本的Fujimi等。其中,Cabot Microelectronics全球抛光液市场占有率最高,但是已经从2000年约80%下降至2017年约35%,表明未来全球抛光液市场朝向多元化发展,地区本土化自给率提升。公司成功打破了国外厂商的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。

公司已完成铜及铜阻挡层等不同系列化学机械抛光液产品的研发及产业化,并且拥有完全自主知识产权,部分产品技术水平处于国际先进地位。国内高端光刻胶去除剂主要依赖进口。除美国的Versum、Entegr is外,光刻胶去除剂细分行业内主要企业还包括上海新阳。

公司所面临的风险还包括,在下游产品不断提出更高技术要求的前提下,公司需要对客户需求进行持续跟踪研究并开发对应的新产品。如果相关技术发生重大变革,使得客户减少或限制对公司产品的需求,将影响公司产品技术开发。

公司目前产品以化学机械抛光液和光刻胶去除剂等集成电路领域关键材料为主,持续大量的研发投入是公司产品与不断推进的集成电路制造及先进封装技术同步的关键.公司面临技术与产品开发的风险,如果公司不能准确地把握行业技术的发展趋势,在技术开发方向或程度的决策上发生失误,或不能及时将新技术运用于产品开发并实现产业化,将对公司的声誉和盈利能力造成不利影响。

发展机遇

2016年度、2017年度、2018年度,公司向前五名客户合计的销售额占当期销售总额的百分比分别为92.70%、90.01%、84.03%,其中向中芯国际下属子公司的销售收入占比分别为66.37%、66.23%、59.70%。公司销售较为集中的主要原因系全球和国内集成电路制造行业集中度较高、公司产品应用特点和“本土化、定制化、一体化”的服务模式等,且公司前五名客户中芯国际、台积电、长江存储、华润微电子、华虹宏力均为全球或国内领先的集成电路制造厂商。

公司经过多年以来的技术积累、品牌建设,在半导体材料行业取得了一定的市场份额和品牌知名度。目前公司的竞争对手主要为美国和日本企业,如果竞争对手开发出更具有竞争力的产品、提供更好的价格或服务,或者竞争对手获得特定的知识产权,则公司的行业地位、市场份额、经营业绩等均会受到不利影响。

在CMP方面,化学机械抛光(CMP)是集成电路制造过程中实现晶圆表面平坦化的关键工艺。与传统的纯机械或纯化学的抛光方法不同,CMP工艺是通过表面化学作用和机械研磨的技术结合来实现晶圆表面微米/纳米级不同材料的去除,从而达到晶圆表面的高度(纳米级)平坦化效应,使下一步的光刻工艺得以进行。CMP的主要工作原理是在一定压力下及抛光液的存在下,被抛光的晶圆对抛光垫做相对运动,借助纳米磨料的机械研磨作用与各类化学试剂的化学作用之间的高度有机结合,使被抛光的晶圆表面达到高度平坦化、低表面粗糙度和低缺陷的要求。根据不同工艺制程和技术节点的要求,每一片晶圆在生产过程中都会经历几道甚至几十道的CMP抛光工艺步骤。CMP工艺原理图尽管摩尔定律在不断被挑战,集成电路制造技术仍然在世界范围内不断被更新并向更先进的技术推进,化学机械抛光技术也不例外,这就对CMP工艺使用的关键材料(即化学机械抛光材料,主要包括化学机械抛光液和抛光垫)提出了更高要求,主要体现在“难”、“专”、“多”三个方面:

①“难”。集成电路产业能够延续摩尔定律不断发展,离不开半导体材料性能的改善和新材料的应用。为了提高集成电路的性能,集成电路制造商逐步增加每块集成电路上电子元器件与布线层的数量和密度,这增加了集成电路的复杂性和对CMP抛光材料的相关需求。在“难”方面,在从微米到纳米级别的器件线路上,对不同材料的去除速率、选择比及表面粗糙度和缺陷都要求精准至纳米乃至埃(分子级)。如此精准的控制需要通过精制、客制抛光液在宏观的抛光机台和抛光垫的作用下完成,这些高难工艺对抛光材料的性能提出了极大的挑战。随着技术节点的推进,在14纳米、10纳米、7纳米、5纳米等更先进的制程节点,CMP工艺将面临各种高难度的挑战,对抛光材料尤其是抛光液将提出前所未有的高难度技术要求。

②“专”。在逻辑芯片、存储芯片等集成电路技术不断推进过程中,对抛光材料的需求出现了“专”的趋势和特征,客户和供应商联合开发成为成功的先决条件。即使是同一技术节点,不同客户的集成技术不同,对抛光材料的需求也不同。

③“多”。在集成电路技术不断推进过程中,必然出现多种新技术和新衬底材料,这些新技术和新衬底材料对抛光工艺材料提出了许多新的要求。随着集成电路技术的进步和对集成电路性能要求的增加,下游客户在制造过程中使用CMP工艺的集成电路比例在不断增加,对CMP材料种类和用量的需求也在增加。更先进的逻辑芯片工艺可能会要求抛光新的材料,为CMP抛光材料带来了更多的增长机会,比如14纳米以下逻辑芯片工艺要求的关键CMP工艺将达到20步以上,使用的抛光液将从90纳米的五六种抛光液增加到二十种以上,种类和用量迅速增长;7纳米及以下逻辑芯片工艺中CMP抛光步骤甚至可能达到30步,使用的抛光液种类接近三十种。同样地,存储芯片由2D NAND向3D NAND技术变革,也会使CMP抛光步骤数近乎翻倍。

在光刻胶去除剂方面,光刻胶去除剂根据光刻胶下游应用领域不同,公司光刻胶去除剂包括集成电路制造用、晶圆级封装用、LED/OLED用等系列产品。在光刻工艺中,光刻胶被均匀涂布在衬底上,经过曝光(通过局部光线照射产生潜影,改变局部光刻胶溶解度)、显影(利用显影液溶解改性后光刻胶的可溶部分)与刻蚀等工艺,将掩膜版上的图形转移到衬底上,形成与掩膜版完全对应的几何图形。在图案化的最后(即在光阻层的涂敷、成像、离子植入和蚀刻之后)进行下一工艺步骤之前,光刻胶残留物需彻底除去。在掺杂步骤中离子轰击会硬化光刻胶聚合物,使得光刻胶变得不易溶解从而更难除去。公司产品光刻胶去除剂是用于图形化工艺光刻胶残留物去除的高端湿化学品。光刻胶去除剂一般由去除剂、溶剂、螯合剂、缓释剂等组成,其中关键是去除剂和溶剂的选择,从而获得优异的交联光刻胶聚合物的去除;螯合剂及缓蚀剂等添加剂提供金属及非金属基材分子级、原子级保护,并进行光刻胶残留物选择性去除,为其中核心技术。

公司营收

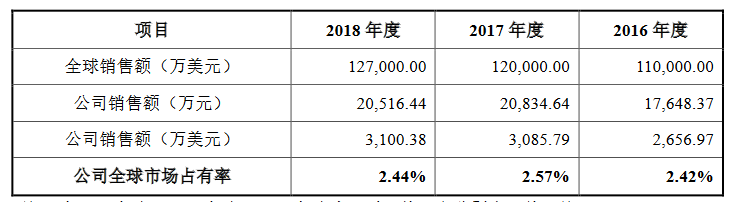

成功打破了国外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。公司经过多年以来的技术和经验积累、品牌建设,凭借扎实的研发实力及成本、管理和服务等方面的优势,在半导体材料行业取得了一定的市场份额和品牌知名度。报告期内,公司化学机械抛光液全球市场占有率情况如下:

注:以2016年度、2017年度、2018年度人民币平均汇率分别为1美元兑6.6423元、6.7518元、6.6174元测算,其中“全球销售额”数据来源于Cabot Microelectronics官网公开披露的资料。

公司光刻胶去除剂产品销售收入占比逐年增加,除应用于集成电路领域外,还应用于LED/OLED领域。2016年度、2017年度、2018年度,光刻胶去除剂销售收入分别为1,941.78万元、2,300.92万元、4,205.34万元,2017年度和2018年度增长率分别为18.50%和82.77%。

报告期内,公司主营业务收入的构成情况如下:

未来发展战略

未来,公司将持续开拓创新,继续深化与中国大陆及台湾地区客户的合作,并积极开拓全球市场。同时,公司将在现有业务和技术的基础上,持续稳健地通过自建或并购延伸半导体材料产业链,目标成为世界一流的高端半导体材料供应伙伴。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 国内首颗,精准纠错!德明利TWSC2985系列:支持4K LDPC技术的存储芯片

- 2 英特尔重磅发布OPS 2.0,智能教育时代加速到来

- 3 破除AI落地难题!英特尔全新软硬件平台,助力企业AI创新

- 4 2024北京车展黑芝麻智能揭晓武当系列项目落地和生态链合作新图景