2022年中国集成电路封装行业龙头企业对比

来源: 本文内容来 自【前瞻经济学人】,谢 谢。

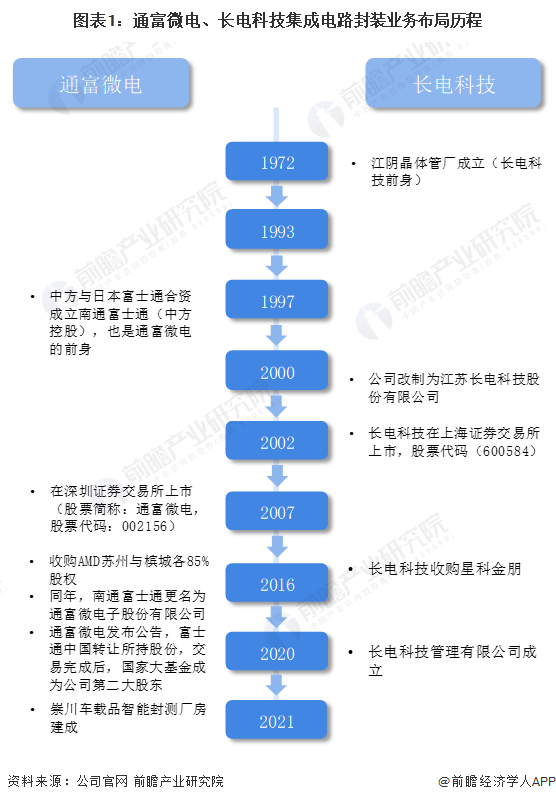

1、通富微电VS长电科技:集成电路封装业务布局历程

目前,中国集成电路封装行业龙头企业分别是通富微电、长电科技,两家企业在集成电路封装业务上的布局历程如下:

2、集成电路封装业务业务区域布局及运营现状对比:长电科技营业收入高于通富微电

从集成电路封装业务区域来看,通富微电、长电科技集成电路封装业务均集中于国外地区,通富微电国内营业收入19.44亿元,国外营业收入达50.39亿元;长电科技国内营业收入50.73亿元,国外营业收入达87.45亿元。在国内与国外,长电科技营业收入均高于通富微电。

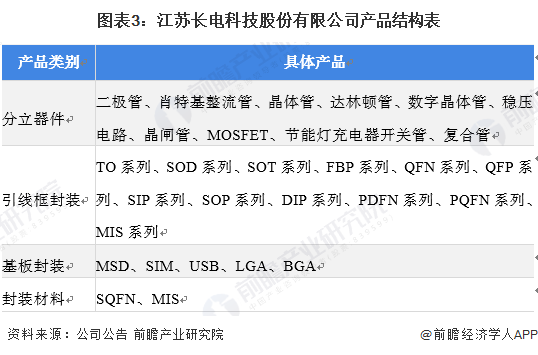

长电科技的主营业务为集成电路、分立器件的封装与测试以及分立器件的芯片设计、制造。其封装产品主要有 QFN/DFN、BGA/LGA、FCBGA/LGA、FCOL、SiP、WLCSP、Bumping、MEMS、Fan-out eWLB、POP、PiP 及传统封装 SOP、SOT、DIP、TO 等多个系列。通富微电的业务集中在集成电路的封装和测试上。其中封装包括DIP、SOP、QFP、SIP、SOT、TO、DFN/QFN、BGA、FlipChip、Bump等。从封装产品覆盖范围来看,长电科技的封装产品相较通富微电更丰富。

3、集成电路封装业务产销对比:长电科技产能规模领先

从产能情况来看,截至2020年底,从企业年报中公布的产销量,得到通富微电与长电科技集成电路封装业务产销对比如下,长电科技在产量与销量上均大幅领先通富微电。

4、集成电路封装业务业绩对比:长电科技营收规模领先

从集成电路封装业务的经营情况来看,2017-2021年上半年,长电科技的集成电路封装业务收入均领先于通富微电,且二者差距较大。2020年,通富微电集成电路封装业务实现收入约105.36亿元,长电科技的集成电路封装业务实现收入263.47亿元。

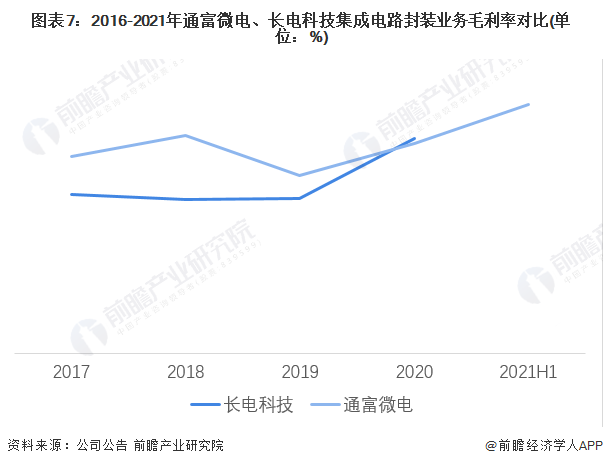

从集成电路封装业务的毛利率来看, 2020年以前,通富微电的集成电路封装业务毛利率均高于长电科技;从毛利率变化趋势来看,二者的毛利率均呈波动上升趋势。2020年,长电科技的集成电路封装业务毛利率反超通富微电,但两家龙头集成电路封装企业的集成电路封装业务毛利率差距较小,通富微电毛利率为15.01%,长电科技毛利率为15.34%。

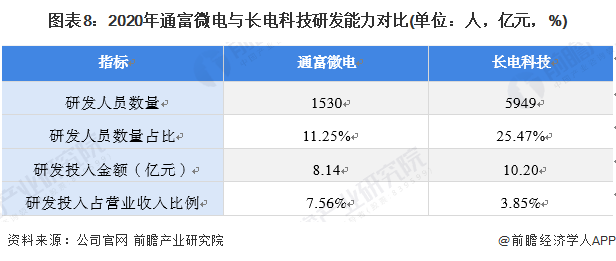

5、集成电路封装研发能力对比:长电科技领先

从研发能力来看,长电科技在研发人员数量、研发投入金额与占研发人员数量占比上均高于长电科技。通富微电而在研发投入占营业收入比例方面有一定优势。

6、前瞻观点:长电科技为中国集成电路封装之王

在集成电路封装行业中,集成电路封装业务毛利率决定了企业的技术实力,而集成电路封装营收业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,长电科技因在集成电路封装运营、集成电路封装营收方面占有优势,目前是我国集成电路封装之王。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2978内容,欢迎关注。

推荐阅读

半导体行业观察

『 半导体第一垂直媒体 』

实时 专业 原创 深度

识别二维码 ,回复下方关键词,阅读更多

晶圆|集成电路|设备 |汽车芯片|存储|台积电|AI|封装

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复 搜索 ,还能轻松找到其他你感兴趣的文章!

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 可量产RISC-V笔记本电脑来了?!

- 2 研发收关:进迭时空高性能处理器核X100产品发布会震撼来袭

- 3 芯盟科技与爱普科技签署联合开发新型计算-存储一体化人工智能芯片合作协议

- 4 芯片验证挑战日益突出,西门子EDA携全新Veloce CS系统迎战!